文章来源:好买商学院

上周五我们整理了上半年权益类“打新”基金的整体表现,告诉投资者怎样从规模、“打新”积极程度、过往新股获配率、管理人经验等角度挑选合适的“打新”基金。文章回顾:《年内最高回报超30%,专门的“打新”基金要怎么选?》

今天,我们以“固收+”产品为研究对象,筛选哪些“固收+”基金在“打新”方面比较有心得?哪些基金“打新”对整体收益贡献度较高?

第一步,挑选今年以来有获配过新股的偏固收类基金

因为部分概念有重合,我们在偏债混合型、债券型、“固收+”等几类以固收为主要配置的产品中,找出今年以来有获配过新股的基金,数量为442只,投资类型全部为偏债混合型。

在这442只产品中,获配金额最高的前10只基金平均规模为42.10亿元,今年以来回报均值为2.72%,略高于同期偏债混合型基金1.99%的平均回报。

第二步,选出符合条件的“固收+打新”基金

不过同样,获配金额高不能说明问题,相对于庞大的基金规模,这部分“打新”获配金额占比太低,以至于“打新”的收益的增厚极小。我们不妨多加两条标准,筛选出真正的积极参与“打新”的“固收+”基金(下文简称“固收+打新”基金)。

1)新股获配率(IPO获配数量/IPO企业数量)>60%;

2)新股获配金额/基金规模>1%;

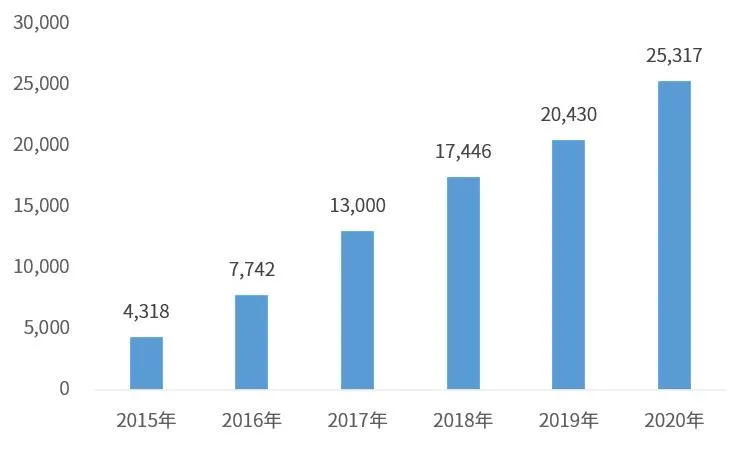

按照这两个标准,筛选出来98只基金,这98只基金今年平均收益率为4.80%,相对偏债混合型基金的优势已经显现。

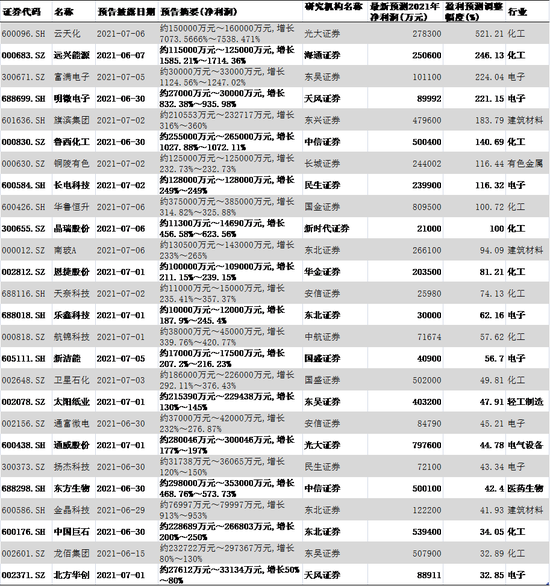

按照新股获配金额/基金规模比值从高到低排序,筛选出前20名,分析可知:

1)规模都在3-7亿之间,今年以来表现更好的基金收益率接近10%;

2)收益率均值为5.76%,表现好于获配金额最高的前20基金收益率,可见“打新”收益受规模影响不容忽视;

3)今年以来回报几乎是同期偏债混合型基金收益的3倍,可见,积极参与“打新”、规模合适的固收+策略基金,“打新”带来的收益增厚十分可观。

第三步,总结分析,目前哪些“固收+打新”基金更值得关注?

与主动权益基金类似,“固收+打新”基金的挑选方法,其实也是从规模、管理人经验、参与“打新”的积极性等方面去入手,目前来看可以从以下角度综合选择:

1)规模适中,3-7亿规模区间较为合适;

2)对“打新”热情较高,积极参与IPO询价和申购,且过往新股获配率较高;

3)成立时间相对较早,基金经理经验较为丰富;

总结

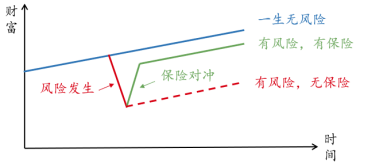

相比于主动权益基金,“打新”给“固收+”基金带来的收益增厚不是很明显。据财通证券研报,规模在1-3亿,积极参与“打新”的主动权益基金,预估带来的收益增厚较为可观,相比之下,“固收+打新”基金由于底仓配置更多的是债券,股票占比相对较低,这也使得新股获配金额占基金规模的比值也相对更低,“打新”带来的收益贡献度相应更低。但不可否认的是,积极参与“打新”的“固收+”策略基金今年以来收益率显著高于同类均值,且部分“固收+打新”基金在获得较高回报的同时,也较好控制住了回撤,具备投资价值。我们再次强调,因为“打新”基金收益率受底仓配置的影响也较大,如果投资者对市场较悲观,可以选择“固收+”策略的“打新”基金,如果对市场比较乐观,则可以选择采取“主动+”策略的打新基金。

本文转载已获得原作者授权,文章观点仅代表作者观点,不代表本公众号立场,文中投资建议仅供参考。