财联社(上海,记者 李相宜)讯,“以后就拿净值和业绩说话”“给自己定个小目标,年化收益率在30%以上……”这些都是一位名叫“徐晓峰”的微博大V在其管理的基金发行前后,在社交平台发布的内容。

不过近日有投资者爆料,他管理的这只基金早在今年2月就已经因为净值低于止损线被清盘了,从成立到清盘仅仅三个月时间,净值亏损近50%。

产品成立三个月就遭遇清盘

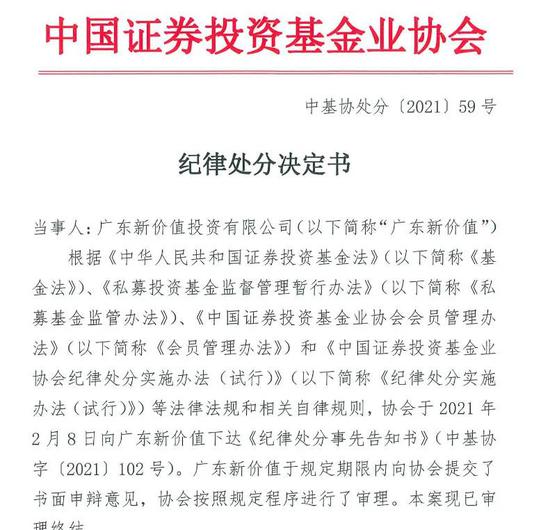

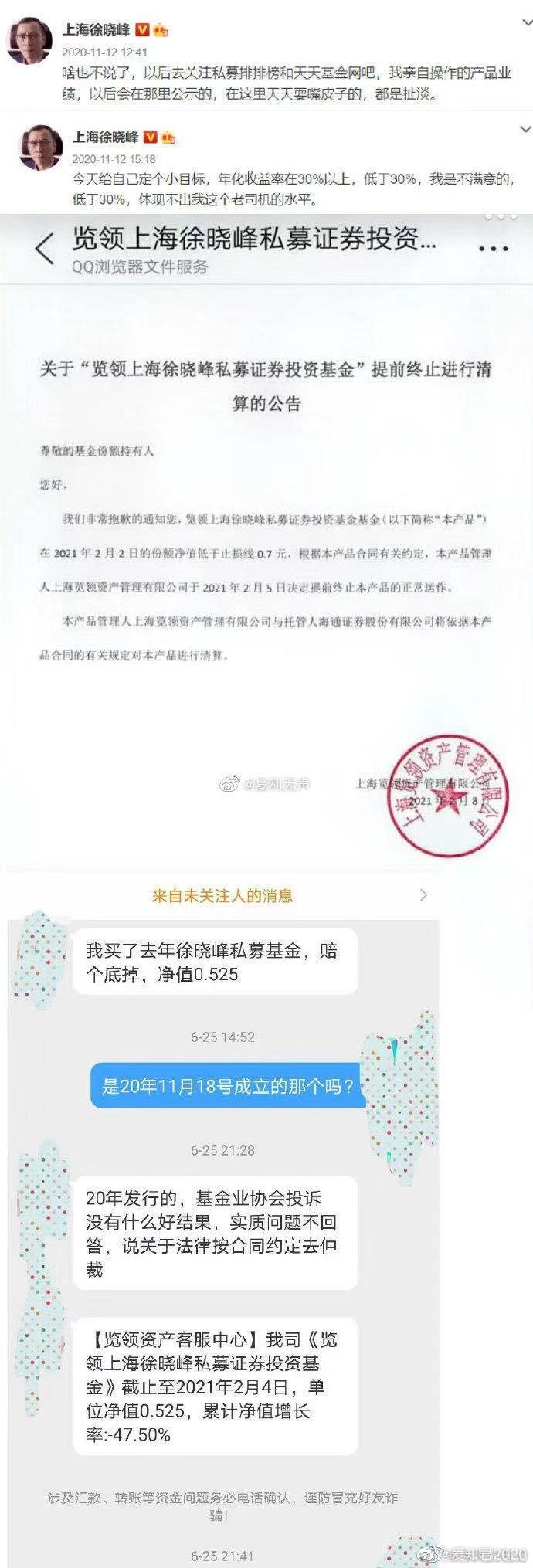

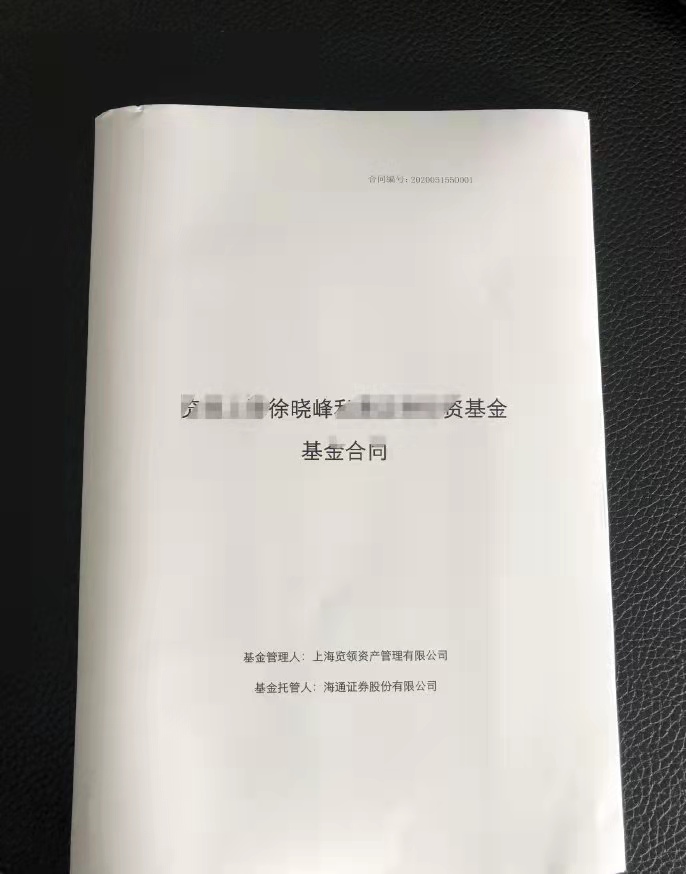

近日,微博大V徐晓峰被爆料,他管理的私募基金览领上海徐晓峰私募证券投资基金(以下简称“览领上海徐晓峰基金”)在2021年2月提前清算,原因是份额净值低于止损线。

根据该基金发布的清算公告,览领上海徐晓峰基金在2021年2月2日的份额净值低于止损线0.7元。根据产品合同约定,管理人上海览领资产管理有限公司于2021年2月5日决定提前终止本产品的正常运作。

通过第三方网站查询,览领上海徐晓峰基金成立于2020年11月18日。在产品成立之前,徐晓峰曾在社交平台称:“以后去关注私募排排榜和天天基金网吧,我亲自操作的产品业绩,以后会在那里公示。”并且表示,要给自己定一个年化30%以上的小目标。

据持有该产品的投资者爆料,这只基金清算时的净值为0.525,累计净值增长-47.5%。从2020年11月18日成立,到2021年2月8号正式发布清算公告,不过三个月时间,就亏了近一半。

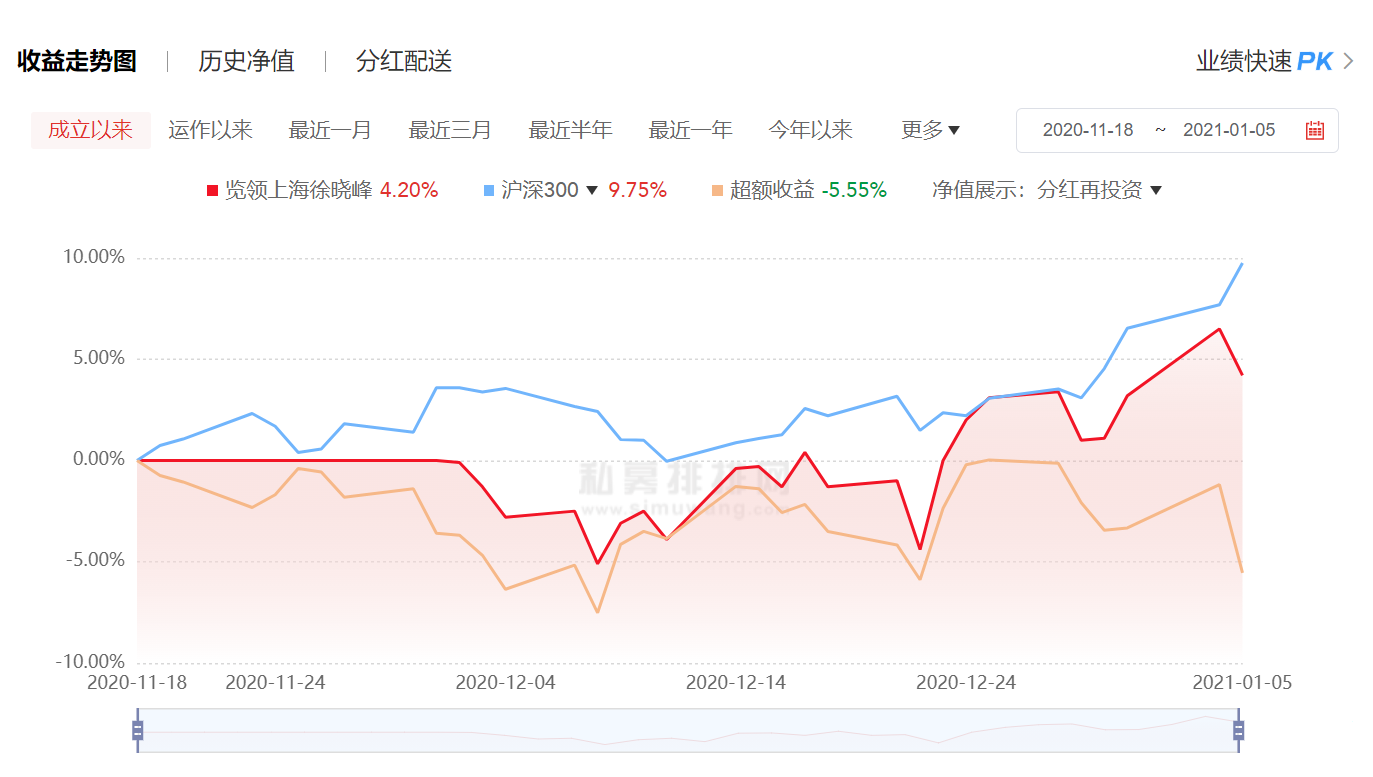

而另有微博大V截图出私募排排网的这只产品的净值曲线,截至1月5日,产品的单位净值还有1.042。如果以此计算,那么仅仅一个月,这个基金就亏了超过50%。

上海一位私募基金经理告诉记者:“如果加了杠杆,在当时的行情下跌50%也不是不可能。”深圳一位私募基金经理表示:“净值已经低于止损线,这种情况下要么修改合同,要么就是管理人补钱进去,不然净值做不上去。”

天眼查APP显示,览领资产成立于2006年4月,徐晓峰持有90%的股权。而根据三方平台的数据,览领资产旗下成立过6只基金,最早一只成立于2016年5月25日,是一只对冲基金,现在已经清算了。事实上,目前存续的基金也仅剩下两只,一只成立于2019年12月16日,另一只成立于2021年4月30日,其余产品均已经清算。

私募产品打码宣传

记者注意到,徐晓峰曾因为这只产品被一位知名财经博主举报违规宣传推介产品。他在微博中表示,私募基金不得通过报刊、电台、电视、互联网等公众传播媒体或讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。并质问徐晓峰要不要遵守?

在这条微博的图片中,赫然是徐晓峰管理的那只基金的合同照片以及公开认购渠道的联系方式。

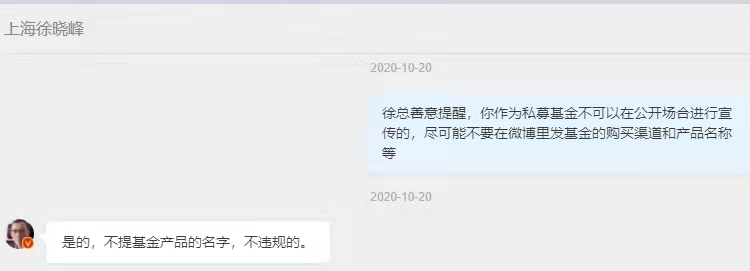

不过在图片中,徐晓峰将产品的名称打了马赛克,并表示这一行为是考虑到合规问题。在记者接到的一份爆料中,一位网友曾提醒徐晓峰,作为私募基金不可以在公开场合进行宣传。而徐晓峰的回答是,不提基金产品的名字,不违规。

《私募投资基金募集行为管理办法》明确规定私募基金管理人或私募基金销售机构不得通过短信、互联网、电子邮件等公开或变相公开方式,向不特定投资者宣传推介。未经特定对象确定程序,不得向任何人宣传宣传推介私募基金。私募需要通过对投资者进行风险识别、风险承担能力等方面进行调查,筛选出符合条件的投资者才可以向其推介私募基金。

一位业内人士告诉记者,关于产品推介宣传范围,监管层也有明确规定,比如可以宣传私募的公司品牌、发展战略、投资策略、产品在基金业协会的备案信息等,严禁保本保收益等承诺。

对于上述行为,记者也从一位基金资深研究人士处了解到,这种情况只能算是打擦边球,并不算实际的违规。他不仅没有提到具体的私募基金名称,还在基金合同上打码,也没有对其旗下其他私募产品的业绩作出宣传。

“目前不少私募都有类似打擦边球的情况,尤其是一些互联网平台。”上述人士透露。

个人争议大

而相比起产品,徐晓峰本人的“名气”似乎更大。在社交平台上,有网友直言他是反向坐标。

去年12月,他在社交平台上发文章表示,要从财经大V转型,专心致志操盘,以后就拿净值和业绩说话。不过在这只基金被清盘之后,徐晓峰鲜少再提及产品。

今年6月中旬,他又在社交媒体表示:“这次七一之前,我认为大盘会创出年内新高,能不能创出新高,目前还不知道,但离七一的时间不远了。但之前我说了,如果七一之前包括七一,如果大盘不创出新高,我就离开微博,微博从此不再有上海徐晓峰。如果七一之前包括七一,不创新高,我会履行这个承诺!”

而在7月1日上证指数、深证成指、创业板指三大指数全面收跌,而徐晓峰并没有按承诺离开微博,依旧活跃。这些行为也惹得不少网友吐槽他。

就是在这种讨论、争议甚至是谩骂中,徐晓峰的微博粉丝数量已经达到了420万,甚至在2017-2019年连续三年被评为新浪微博十大财经影响力人物。

7月3日,徐晓峰在其个人微博发布了由其主讲的知识付费的内容,付费内容分为399元和2999元两档。不仅如此,他甚至还卖起了T恤。有网友这样评论:“折腾半天,原是为了当售货员。”