原标题下半年行情可期?热门行业机会何在?刘彦春、方晗、杨德龙等9位公募大佬这么说…

2021行至半程,有人欢喜有人忧。

上半年行情落下帷幕,各个行业在资本市场的表现也已尘埃落定。展望下半年,经济形势将会发生怎样的变化,A股市场行情该如何演绎,消费、医药、半导体等热门行业又该如何布局?

嘉实基金首席策略资产配置总监方晗对全年的行情给出中性展望:“流动性温和收紧+盈利周期顶部”,维持震荡市,结构性行情。方晗预计2021年全市场利润率增长20%,估值收缩-10%至-20%,全年回报率-10%至10%。

景顺长城副总经理刘彦春表示,历经此前的阶段性调整后,从估值角度看,市场信用收缩最快的阶段已过去,实体经济相关板块估值收缩也接近尾声。但是下半年资金环境存在变数,市场仍存在大幅震荡的可能。

策略方面,前海开源首席经济学家杨德龙认为,长期来看,业绩优良的“白龙马股”(白马股+行业龙头)是各路资金追捧的对象,随着未来时间的推移,白龙马股还可能继续创新高,因此下半年是个建仓良机。

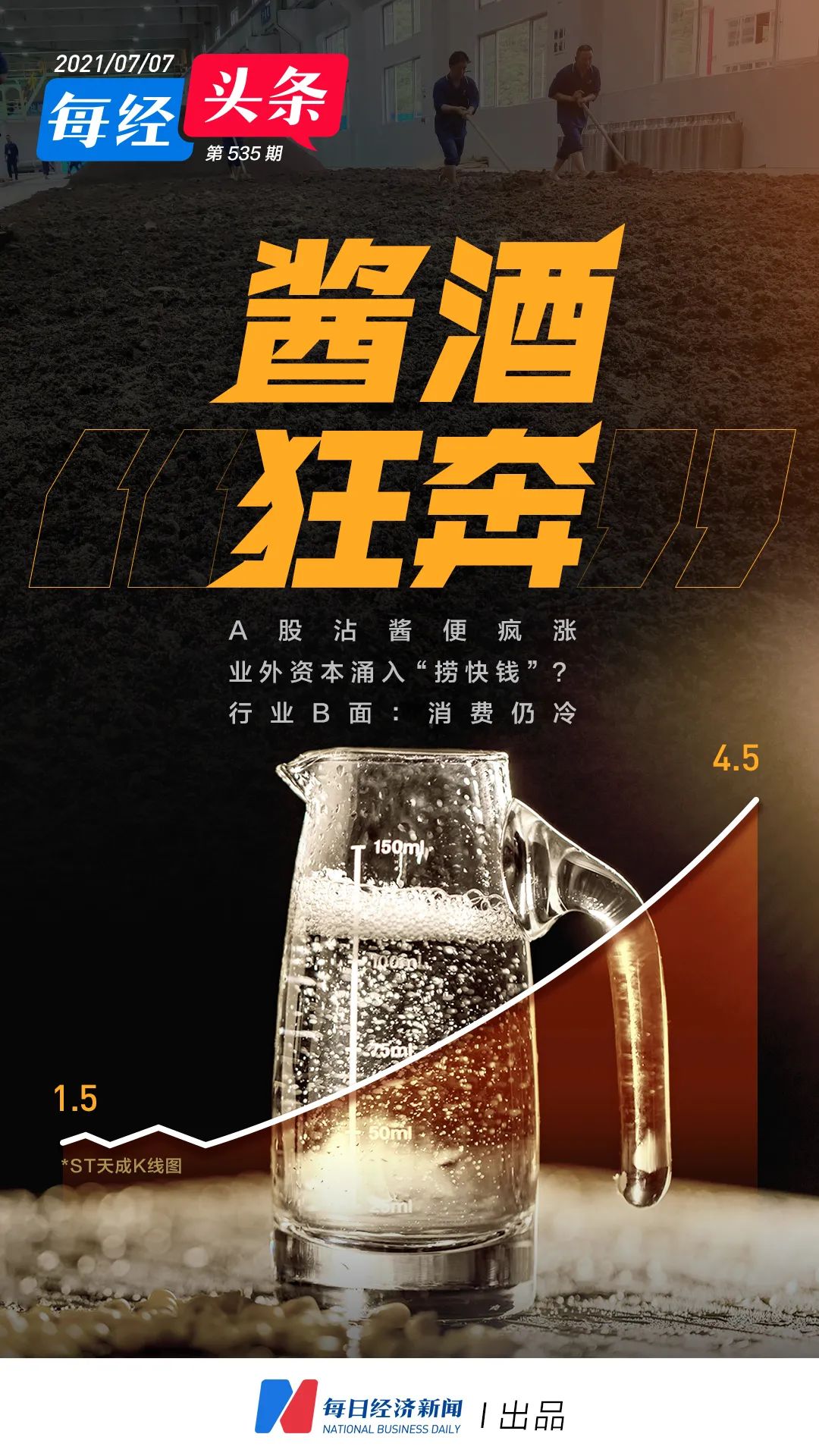

消费行业中,头部白酒企业投资价值相对明确

白酒概念股今年以来上演“过山车”行情。春节前,白酒股一波上扬,春节后集体下跌,3月9日至今大幅回暖,再次成为市场关注的“核心资产”。

对于后市观点,景顺长城副总经理刘彦春指出,年初以来,金融体系资金充裕,但实体经济融资收紧,基建投资增速下行,相关产业链呈现“周期触顶”特征。具体到消费的各个领域,疫情之下大众消费品更为疲弱,表明中低收入群体收入水平受疫情影响更大;但高收入人群受冲击相对较小,高档消费品仍然维持较高景气度。因此,市场很可能高估了总需求边际变化对白酒行业的影响。

行业来看,白酒行业主要企业的经营层面没有问题,疫情考验下,优势企业竞争力进一步增强,增长可预见性会进一步提高。伴随着盈利增长以及估值修复,头部白酒企业投资价值,相对明确。

对于白酒目前的高估值,嘉实基金大消费研究总监吴越表示,白酒静态估值贵的主要源自它的稀缺性。“白酒是所有A股权益资产中最为优秀的资产之一,这种稀缺性解释了静态估值贵的问题。”从选股方法论看,吴越指出,通常愿意选择两类公司,第一类是能改变世界的公司,集中在科技型公司上;第二类是很难被世界改变的公司,即通常所谓的时间的朋友、永恒的玫瑰等等。白酒属于后一类,具有稀缺而独特的商业模式和非常优秀的竞争格局,可以沉淀成为极为优质的财务模型和财务指标。

那么,白酒行情演绎至今,是否已经“太贵”?吴越认为,主观世界看到的估值贵不一定是真正意义上客观世界的估值贵。“过去几年大量的白酒企业上市,特别是在二三线白酒,估值很高,有80倍、100倍。回头来看,经过3年的沉淀,这些公司的业绩不是增长1倍,而是增长了2倍、3倍甚至是5到10倍。”

长城基金权益投资部基金经理廖瀚博表示,白酒是最受益居民消费升级的行业。随着人均可支配收入的增长,大家会倾向于喝好酒,实际上这是一个结构性机会。白酒企业一方面享受产品结构升级,另一方面享受提价的红利。廖瀚博说,在这个阶段,白酒爆发力未必很强,但是持续性可以看得更久。

大消费行业中,除了白酒之外还有很多好的赛道。“比如说食品工业化,具体包括冷冻食品、预制菜等都是符合社会发展潮流的。另外,食品饮料领域也会有很多创新的机遇,包括像预调酒、奶酪棒等,就是很典型的案例。”廖瀚博认为。

医药板块关注创新板块港股医药或迎投资机会

6月23日,第五批国采正式开标,此次一共61个品种(148个产品)中选,平均降幅56%,降价幅度在前四次国采区间范围内。据悉,这些药品在2020年省级平台采购金额高达550亿元,创下历次集采新高,并覆盖高血压、冠心病、糖尿病、抗过敏、抗感染、消化道疾病等常见病、慢性病用药,以及肺癌、乳腺癌、结直肠癌等重大疾病用药。

2021年对于医药行业来说是政策大年,无论是刚刚结束的全国仿制药集采,还是即将落地的器械集采,下半年可能还会有创新药谈判等政策落地。

对此,天弘医药创新基金经理郭相博表示,医保“腾笼换鸟”,集采常态化持续推进,在配置上创新药及相关产业链、光脚品种较多的仿制药大户是会持续受益于政策的推动,未来会有较好的收益。中报临近,医药板块的主旋律即将从热点驱动,全面转向中报驱动。二季度环比业绩提速,中报业绩同比大幅增长的公司,会是未来一段时间市场的投资重点。

展望后市,郭相博认为,2021年医药行业仍将以结构性行情为主:一方面优质的个股在调整后具备了较好的性价比;另外一方面,更加均衡的市场风格也将给医药行业带来新的机会,一些具有性价比的隐形优质公司股价会有较好的表现,全年来看仍看好医药行业的机会。

细分板块方面,郭相博表示,从自上而下的角度来说,下半年仍然持续看好创新板块以及受政策影响不大的板块投资机会。创新板块包括创新药、创新器械和创新服务,未来几年,将会有更多的国产的创新品种上市,可以说创新会是未来几年医药行业最值得关注和投资的板块。在医药行业的投资上,2021年要尽量降低政策的影响,受政策影响不大的品种,如医疗服务、部分中药消费品、消费类医药产品,在下半年仍然是医药板块投资的重点方向。

港股标的的选择方面,郭相博表示,港股和A股的投资并不割裂,并不存在投资价值的优劣,如果单纯的从港股价值洼地的角度投资港股很容易落入价值陷阱。

“港股存在一大批有别于A股的医药资产,如众多18A上市的创新药公司、全球大分子CDMO龙头和一些非常有特色的医药消费品公司。在选择港股投资上,我会优先选择未来发展空间巨大,且A股稀缺的标的长期配置。”

半导体正逐渐收敛涨价趋势,云计算、人工智能是布局时点

半导体供需的紧张是今年板块主逻辑,且近期受政策扶持等利好消息影响,半导体板块表现出了超额上涨。但是天弘科技组基金经理陈国光表示,半导体板块的持续强劲更多的是来自于基本面支撑,包括供需紧张、国产替代带来的芯片公司业绩持续高速增长,以及半导体设备巨大的替代空间。

在陈国光看来,供需紧张的产业背景下,主要利好两类企业,一是能够拿到产能的公司逐渐占领更多的份额,二是产能分配不足的子领域可以享受产品涨价带来的利润率提升。“但是行情演绎到现在,需求持续性是最值得关注的指标,对供需紧张的持续性起到关键作用。继手机销量逐渐疲软之后,我们近期观察到半导体中的涨价品种逐渐收敛涨价趋势。”

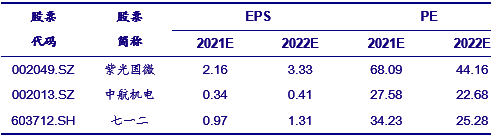

操作思路方面,市场流动性预期向好的背景下,具有强劲基本面支撑的科技板块或迎来投资机会。陈国光表示,一直以来的选股思路是坚定持有各个领域的优质公司,通过密切跟踪板块基本面的变化和优秀公司业务进展进行仓位控制。半导体板块的配置主要在核心设计公司以及国内顶级设备公司,计算机板块的配置重点在AI龙头和汽车智能化龙头,同时对消费电子品牌端比较看好。

对于近期被热捧的半导体板块,嘉实基金大科技研究总监王贵重指出,一方面是物以罕为贵,半导体形成了一定的网红效应,还有一个很重要的原因在于他们所处的发展阶段。不同的发展阶段代表它发展的可能性和未来空间的大小。大家经常看美国只给20倍估值,中国给100倍估值,这种差异是因为中国和美国的增速和发展阶段完全不同。

对于今年下半年看好的方向,王贵重指出,第一,半导体板块近期因半导体缺芯出现大幅上涨,这个时间点再去追缺货涨价意义不大,当前更看好半导体相关设备和材料;第二是数字化,长期看好云计算、人工智能,是不错布局时点;第三,新能源相关标的。

军工下半年业绩兑现航空发动机或是最大投资机会

谈到军工目前的行情,国泰基金投资总监(量化)、军工ETF基金经理艾小军表示近年来,我国主力装备经过长时间的自主研发,近期面临大规模换装。在占比最大的航空装备领域,上游有航空发动机,中航系的机电机载电子设备、航空材料,下游有主机厂,这些都有非常大的投资机会。

在航空发动机板块方面,艾小军表示,航发的护城河体现在它独特的业务方向上,他为作战飞机提供发动机。在经过军方的大规模采购应用后,国产发动机才有可能投入民用。“民机是非常大的市场,目前空客和波音牢牢占据最大的市场份额,航发未来可能是军工最大的投资机会。”

但对于年初航发业绩不达预期的情况,艾小军解释为,航发业务承担了主力机型航空发动机的研制,费用要逐步进行摊销。

“今年上半年货币收紧,军工也面临了比较大的压力,下半年随着宏观形势转变,更突出景气度,军工可能面临业绩的落地兑现。上半年一些主机厂、上下游公司都公告了业绩,预付款、上游订购款的预计增幅都非常高,这也会体现在下半年的业绩上。”

谈到细分领域的投资机会,艾小军表示有几大方面值得关注:首先军工市值最大的航发动力,“这是景气度最好的细分领域。”第二是军工信息化,该行业在新一代主战装备里的价值越来越大。第三是航天领域里的导弹,有备战需求、淘汰需求和演习需求,且需求量非常大。第四是无人机挂载导弹可能成为一种作战新方式,但目前仍有待观察。

牛市来了?如何快速上车,金牌投顾服务免费送>>