1929年美国遭遇大萧条,道指3年跌去80%,35岁的格雷厄姆濒临破产,他在柯立芝繁荣时期积累的数千万美元财富短时间内灰飞烟灭。(数据来源:Wind,《伟大的博弈》,[美]约翰·戈登)

这段苦痛的记忆几乎从价值观层面彻底改变了格雷厄姆的投资理念,此后,“避免亏损”几乎成了他投资哲学的核心之一,体现在方法论上则是他的安全边际等理论。

01

为什么把“避免亏损”摆在重要位置?

“早知道XXX,我就不会XXX。”——这是许多投资者面对风险时的感慨。不过当市场向上时,投资者对于风险的感知却又是容易钝化的。春节后的急跌,教育了部分新入场的投资者,不过创业板指数为代表的许多成长股用3个月时间便走出了一个V型反弹。这也让市场先生的这堂风险教育课的严肃性大打折扣。

《投资最重要的事》里,霍华德马克斯大致讲了18个“最重要的事”,而其中3个分别是认识风险、识别风险和控制风险。他认为,投资只关乎一件事,那就是应对未来。但是没有人能够确切地预知未来,所以风险是不可避免的。

霍华德马克斯认为 “避免损失比争取伟大的成功更重要”,因为伟大的成功可能有时会实现,但是偶尔失败可能会导致严重的后果。而避免错误的第一步是保持警惕,贪婪和乐观会导致人们高价购进热门股票,在价格已经走高时仍抱着增值期望继续持有股票。但高风险主要就是伴随高价格出现的,在高价时不知规避反而蜂拥而上,都是风险的主要来源。

如何面对这种风险?格雷厄姆找到的方法是“安全边际”。他认为,投资者应该在他愿意付出的价格和他估计出的股票价值之间保持一个差价。如果“差价”留得足够大,即有足够的“安全边际”,那么他就拥有基础的优势,不论形势有多么的严峻,只要有信心和耐心,必然会有可观的投资收获。

02

坚守安全边际带来的是什么?

“2015年5月,可能是我投资生涯里最难熬的一个月。但是到了6月份,我知道我对了。”

2015年4月,鲍无可逆势将持仓换到了更低估值的标的中,但是5月份市场继续疯涨,创业板一个月涨了20%多。回忆那时,鲍无可坦言压力非常大,“别的基金涨了30%多,我的基金才涨了一点点,很难熬。”

所谓“过于超前和犯错是很难区分的”,在证明我们的正确性之前,需要足够的耐心与毅力来坚持我们的立场。

后面的事,大家都比较熟悉了。创业板指此后三个月下跌逾40%,大盘从最高5000多点跌至2600多点。而鲍无可管理的景顺长城能源基建基金2015年的最大回撤控制在了-25.87%。(数据来源:Wind)

这样的精彩操作,在鲍无可7年的投资生涯里多次出现。他所一直坚持的也正是“安全边际”的理念。

鲍无可

工学硕士

曾担任平安证券综合研究所研究员。2009年12月加入景顺长城,历任研究部研究员、高级研究员,自2014年6月起担任股票投资部基金经理,现任股票投资部投资副总监兼基金经理。

具有13年证券、基金行业从业经验,6.8年投资经验。(数据来源:景顺长城基金,截至2021.05.31)

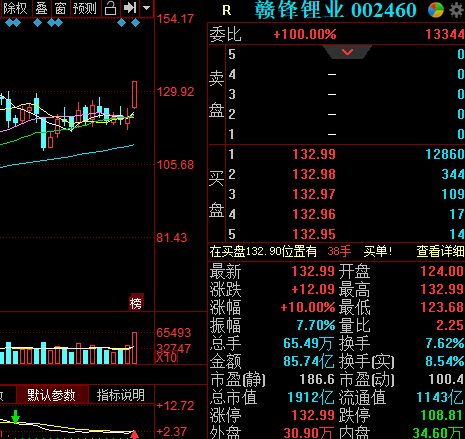

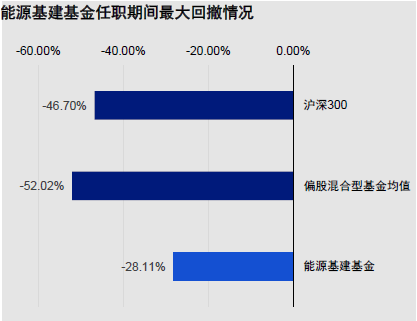

实际上,凭借对安全边际的坚守,鲍无可管理景顺长城能源基建基金以来,最大回撤仅-28.11%,远好于同期同类均值-52.02%及沪深300指数-46.70%的水平。(数据来源:Wind,时间段为2014.6.27-2021.5.31)

在今年市场剧烈震荡的背景下,鲍无可的回撤控制能力再次突显。Wind数据显示,截至2021年7月5日,景顺长城能源基建今年以来最大回撤仅-2.57%,同期偏股基金指数、沪深300指数最大回撤分别为-17.42%、-15.18%。

当然,我们购买基金的目的还是要能够获利。鲍无可的目标便是,控制好回撤,同时力争让投资者安稳地赚钱,获得超额收益。从业绩和回撤控制上看,鲍无可实现了这一目标。

鲍无可自2014年6月27日管理该基金以来,虽然历经2015年、2018年熊市,该基金仍取得累计净值增长率242.03%,年化收益率达到19.40%,同期业绩比较基准收益率为128.14%。(数据来源:景顺长城基金,业绩及年化收益率均已经过托管行复核,截至2021.05.31,基准来源Wind)

景顺长城能源基建基金累计净值走势图

2014.06.27-2021.07.02,区间为鲍无可管理以来。数据来源:景顺长城,净值数据已经过托管行复核。

03

安全边际≠低估值

选择高壁垒的好企业更重要

今年以来,银行地产等低估值板块表现并不如人意。而有一种误解是,深度价值投资就是买银行地产等低估值标的。

但在鲍无可看来,安全边际并不是停留在买入绝对估值最低的公司,好企业(内在价值)是第一位的,其次是合理的估值范围,如果存在好企业被低估带来的“好价格”机会,那么安全边际就更高。

对于好企业的判断,鲍无可强调的是壁垒。判断企业的内在价值要从DCF模型出发,即公司有没有产生长期现金流的基础,而企业现金流是否稳定又与公司建立的壁垒有着强关联。

鲍无可眼中的“高壁垒”有两种,一种是先天的高壁垒,类似于特许经营权,进入门槛很高,甚至无法进入,这些公司长期自由现金流很稳定,可以持续分红;另一种是后天形成的高壁垒,主要来自管理层的能力。鲍无可认为,一个优秀的管理层能把公司壁垒越做越厚,不断迭代。这两种高壁垒公司鲍无可都会投,如果有相对低估的价格,那么安全边际的保护就会更足。

从鲍无可的持仓来看,他选股的估值水平其实跨度较大。“我的持仓既有不到1倍PB的公司,又能看到还未盈利的企业。估值指标不妨碍我对于价值投资的定义,公司未来价值和现在价格的差价才是重要的。”鲍无可解释说。

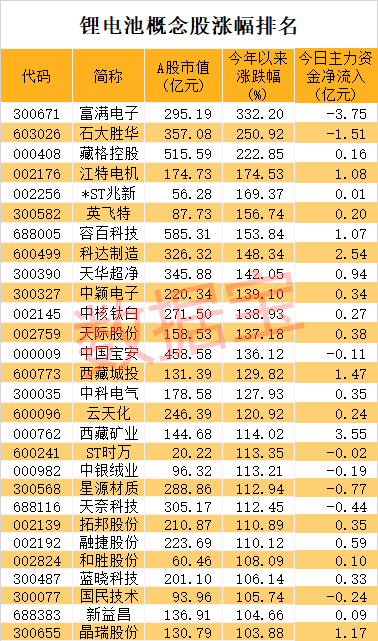

景顺长城能源基建基金十大重仓股

04

“价值驱动”再出基,仍坚守安全边际

7月2日起,由鲍无可拟任基金经理的新产品正式发行,在这只新产品的运作过程中,鲍无可将继续贯彻其“安全边际”投资理念。

景顺长城价值驱动一年持有期

基金代码:008715

7月2日发行

新产品股票仓位为0-95%,主要通过自下而上地精选出高安全边际且具备投资价值的优质个股,这类公司往往处于稳定增长的行业,具备持续且明显的竞争优势,同时价格足够便宜。

同时,景顺长城价值驱动一年持有期投资范围广,A+H两地配置,可发挥鲍无可多年的港股赚钱经验优势,精选港股稀缺投资标的进行投资。

区别于鲍无可目前在管产品,新产品设置了“一年持有期”,每笔份额需至少持有一年,有助于投资者把握中长期投资机会。