近些年来,市场起起伏伏,结构性行情让投资进入Hard模式,而牛熊更迭如岁月轮回,不少投资人士也将行情的起伏视为一场修行。自2015年6月12日上证指数盘中最高触及5178点以来,A股发生了不小的变化,19行情、贸易战、去杠杆、小阳春以及后疫情时代流动性宽松推升的本轮牛市,但截至2021年6月12日,指数相较6年前的高点还是跌去了30%。

无法否认的是,有不少在当年市场最火热的时候入场的人,目前仍在高位站岗,而站在目前这个时点横向对比一下同期各类资产的表现,我们发现一些有意思的现象:

如果选择股市的话,2015年6月15日至2021年6月12日,2528只A股(剔除5178点前上市六个月内次新股)仅有352只个股创下新高,占比仅14%,平均跌幅31.1%,中位数跌幅58.46%,可谓十分惨烈。

而如果是买房的话,结果同样表现平平,万得数据显示,虽然从百城住宅价格指数来看,过去6年百城成交均价年化涨幅为7.06%,但是结构也是分化的,主要涨幅是由一线城市的核心区域贡献,而一线城市较偏僻的区域以及二三线城市大部分区域都存在20%-30%的跌幅。随着房住不炒、限购限售等政策的逐步深化,买房投资可能不再是一个好选择。

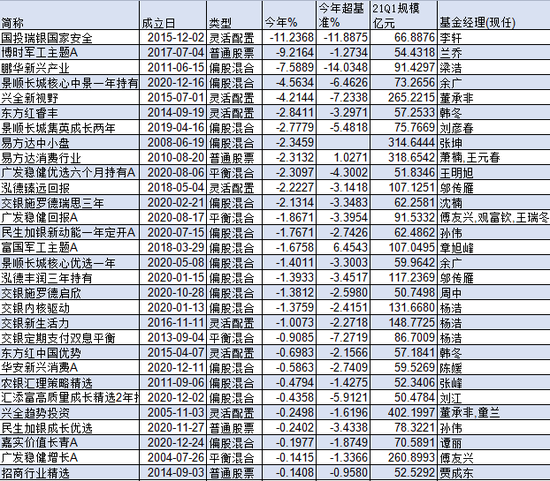

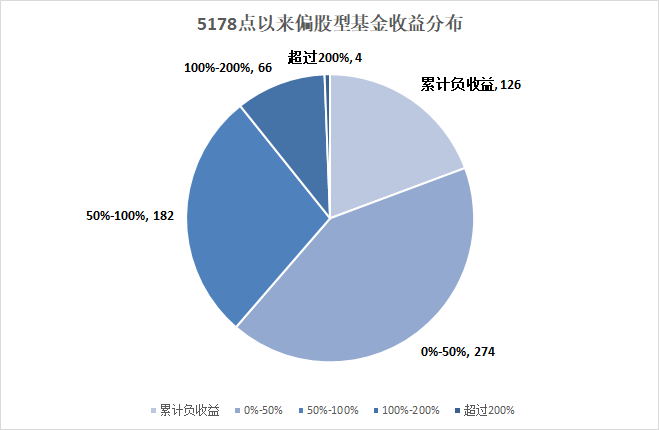

而如果我们去看在上证指数达到5178点时成立已满6个月的主动管理类权益型基金(包括股票型、仓位60%以上的混合型基金),即成立于2014年12月12日前的上述基金产品,截至2021年6月12日共有652只。其中,自5178时点以来创新高的基金有526只,涨幅中位数32%,超越同期大盘表现的有615只,占比达94%,;累计涨幅超过50%的基金共有252只,净值翻倍的基金共有70只,净值翻两倍的基金共有4只。而这只是考虑在上轮牛市最高点时买入的情况,如果我们在低点买入,收益可能会更加可观。

数据来源:Wind,数据截止2021年6月12日

权益型基金是可长期持有的一类资产

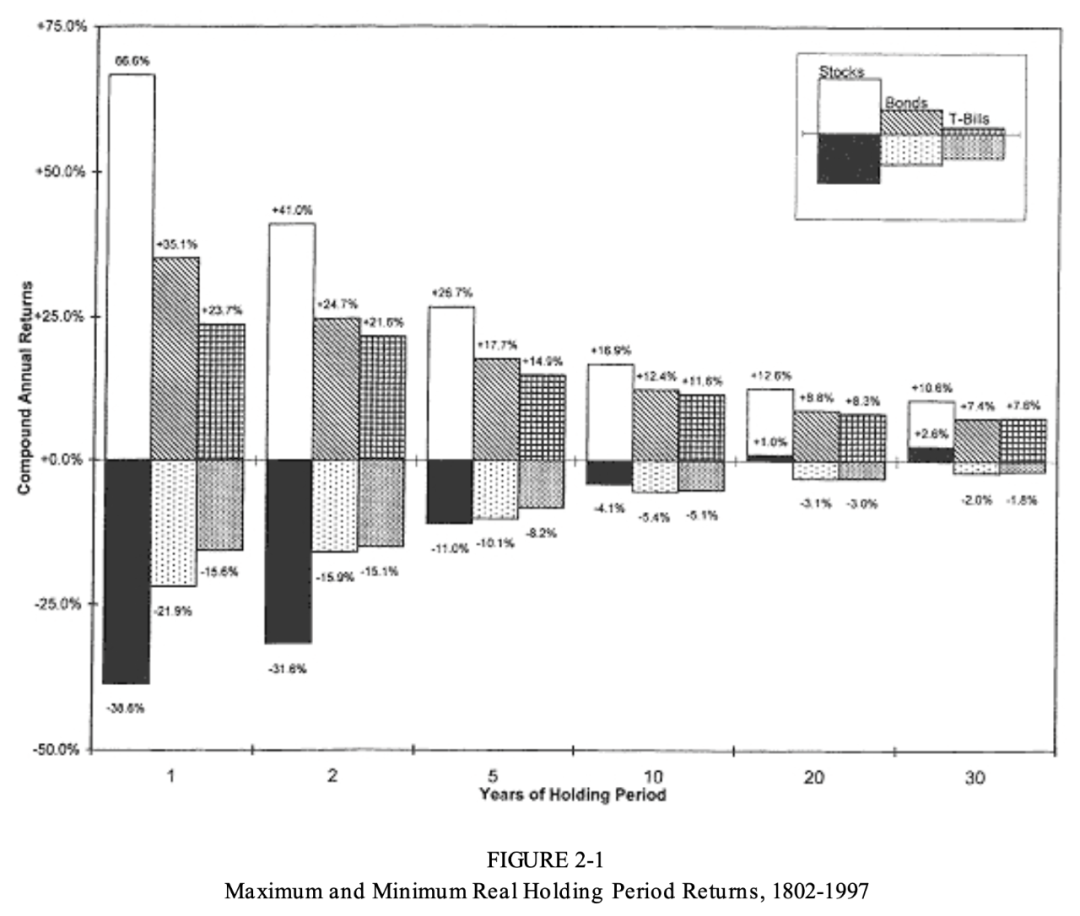

从6年前的牛市高点时间开始,截止2021年6月12日,尚有8成的权益类的基金净值创下新高,如果把持有时间拉的再长一点呢?下面这张图展示了美国自1802年至1997期间持有股票、长债以及短债的不同持有周期对应的收益上下限。每个区间内从左到右分别对应股票、长债以及短债的情况。

从上图我们可以看出,虽然短期股票资产的波动性非常大,收益上下限之间差距也十分明显,但与债券类资产相比,投资股票资产收益的上下限差距与风险水平随着持股周期的增加而急剧降低。根据西格尔教授的模型来看,风险是会随着周期变长而指数级别下降的,如持股周期超过17年,收益下限也为正了。可以说,时间是权益类投资的财富密码。

泓德基金王克玉在近期的调研中表示,5178点后仍能够创出新高的基金有两个共同特点:

一是选择公司的能力。股票型基金的投资是建立在对企业价值的基本认知基础上的,股票市场长期向上的基础是那些有竞争力的企业通过自己的价值创造,不断提升企业的价值。能够创出新高的基金是在自下而上的层面对公司的深入研究和自上而下对优势产业的投资上都具有显著优势的。

二是规避重大风险的能力。如同我们在这次疫情中所看到的,有些风险是难以预测的,有些风险是可以提前规避的。在5178那个时点,市场情绪是比较疯狂的,如果在没有对仓位做适当的控制的情况下依然能够获得好的收益,必然是所选个股的alpha特别的强,景气度、业绩都持续在线,所以风险控制意识就变得格外重要,对于个股的选择一定要慎重。

对于普通投资者来说,时间真的是我们的朋友,做市场的短期判断是非常困难的,但只要持有的够久,大概率都会有不错的结果。目前3500的点位相比6年前的5178点哪个性价比更高?我相信大家心中已有答案。

属于权益的时代已经到来!在传统理财规模不断缩减、居民财富搬家的大背景下,选择一只风格稳健、具备创造超额收益能力的管理人管理的基金做长期投资,才是更好的选择。