来源:红刊财经

记者 | 熊颖

作为一家拟上市的鸡肉概念企业,春雪食品的盈利能力一方面容易被鸡肉售价所左右,另一方面又受到主要原材料玉米、豆粕的价格波动影响。在鸡肉价格低谷和玉米价格上涨的双重夹击下,春雪食品的发展前景似乎并不乐观。

山东是鸡肉概念股的聚集重地。目前已经上市的山东鸡肉概念股中有仙坛股份、民和股份、益生股份三家公司。而近期递交招股书申报稿的春雪食品则有望成为在A股上市的第四家山东鸡肉概念股企业。

不过《红周刊》记者在翻阅春雪食品于2021年4月29日发布的招股书(申报稿)后,发现其中存在诸多不严谨之处。

2020年,春雪食品的生鲜品销售价格下跌15.61%,在173页的主要产品销售价格的变动情况表中,其却将生鲜品的销售单价变动幅度写成“15.61%”;2020年,公司调理品销售价格明显下降,在473页中介绍毛利增加原因时,其却表示,2020年(调理品)销售价格有所增加;2020年,公司营业收入较2019年“缩水”7993.86万元,却在542页指出“报告期公司营业收入逐年增长”。

层层审核之下,其招股书仍然出现诸多“不走心”的问题,这就难免令人担忧,春雪食品是否还暗藏着其他“硬伤”?

生鲜品跌价,营收“缩水”

春雪食品主要生产生鲜类鸡肉和调理类鸡肉,这两大产品也是春雪食品的主要收入来源,历年来贡献营收均超9成。

招股书显示,2018年、2019年、2020年,春雪食品依次实现营业收入15.99亿元、19.43亿元、18.63亿元,其中,2020年营业收入较上一年“缩水”7993.86万元,这和其生鲜品收入减少密切相关。2020年,该公司生鲜品实现营业收入7.78亿元,较2019年同期的8.4亿元,减少了6258.39万元,这使得其当年营收整体“缩水”。

如果仅从销量来看,2020年,春雪食品生鲜品共卖出91017.44吨,同比增长9.6%。不过增速明显的销量显然并没能冲抵掉生鲜品售价大幅下跌所带来的负面影响。2020年,生鲜品从2019年的10.12元/千克降至8.54元/千克,跌幅15.61%。

不光生鲜品跌价明显,春雪食品的另一营收主力调理品的销售单价也出现下滑,从2019年的21.9元/千克降至2020年的20.14元/千克,跌幅达8.06%。

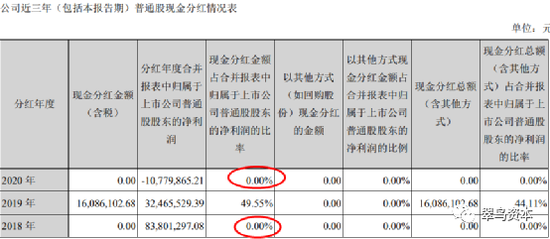

春雪食品还在招股书申报稿中闹出“乌龙事件”,比如,在173页的发行人主要产品销售价格的变动情况表格中,春雪食品误将生鲜品的销售单价变动幅度“-15.61%”写成“15.61%”,价格下跌也由此变成上涨。

招股书在473页提到,“2018年、2019年、2020年,随着调理品市场行情向好,销售数量和销售价格均有所增加,带动调理品毛利同比上升。”其中提及的2020年销售价格有所增加,明显与公司实际情况不符。

表1 主要产品销售价格的变动情况表截图

春雪食品在招股书中指出,公司生鲜品销售均价与我国主产区白羽肉鸡市场价格变动趋势基本一致。据Wind数据显示,2021年以来,我国主产区的白羽肉鸡平均价多维持在8.5元/公斤左右,截至6月18日均价为8.41元/公斤。也就是说,2021年上半年,春雪食品的生鲜品销售均价或持续处于价格低谷,这对公司的营收增长造成一定阻力。

营收下滑背后,春雪食品净利润呈增长趋势,2018年、2019年、2020年分别实现归母净利润7194.59万元、9432.22万元、1.48亿元。不过值得一提的是,2020年公司非经常性损益为4577.37万元,这一数据不光占据当年归母净利润的三分之一,还较2019年的320.33万元增长1328.95%。而扣除非经常性损益后,春雪食品的净利润增速明显放缓,从2019年的36.06%降至8.84%。不难看出,公司的盈利能力大打折扣。

玉米价格接连上涨

毛利率波动趋势异于同行

对于春雪食品来说,鸡肉价格处于低谷以外的又一记重锤则是主要原材料的价格上涨。

公司主要产品的销售成本中饲料成本占比较高,饲料的主要原料是玉米、豆粕,占饲料成本比例约70%。并且随着公司生产规模的扩大,春雪食品对玉米、豆粕等原材料的需求也将持续增长。

招股书显示,春雪食品每年需要采购玉米11万吨左右。而这一关键原材料却已经连续三年出现价格上涨的情况,其中,2018年、2019年、2020年,春雪食品的玉米采购均价依次为1892元/吨、2070元/吨、2334元/吨,这也导致了春雪食品的玉米采购成本大幅上升,从2018年的2.03亿元增至2020年的2.72亿元。

2021年玉米价格再度大幅提升,到今年6月份,约在2800元/吨左右。由此不难看出,今年上半年玉米价格的增长幅度要大于2020年。

此外,春雪食品的豆粕采购均价也“水涨船高”,从2019年的2949元/吨增至2020年的3137元/吨。虽然2021年以来,豆粕价格不断波动,但截至6月24日,豆粕价格为3390元/吨,较2020年价格提升较大。

春雪食品在招股书中指出,玉米、豆粕的价格变动对公司经营业绩具有较大影响。实际上,两项原材料涨价,对其毛利率也产生了影响。从数据来看,近年来,春雪食品毛利率呈下滑趋势,其中生鲜品毛利率下滑最为严重,2018年、2019年、2020年依次为13.07%、11.35%、8.94%;此外,报告期内,调理品毛利率依次为19.98%、19.55%、18.92%,同样出现小幅下滑。

圣农发展、仙坛股份、凤祥股份、大成食品等上市公司行业属性与春雪食品相同,均属于鸡肉概念股,核心产品主要为生鲜类鸡肉和调理类鸡肉。不过上述企业毛利率均值与春雪食品持续“下坡路”的走势相反,2019年出现明显的提升趋势。

表2 公司生鲜品毛利率与同行业上市公司对比情况

其中,毛利率增长最为明显的要数生鲜品毛利率。2019年,圣农发展该类产品毛利率为33.55%,较2018年的18.85%增长了14.7个百分点。同一时间,仙坛股份、凤祥股份、大成食品生鲜品毛利率分别增长了12.58个百分点、18.17个百分点、0.88个百分点,和2019年春雪食品生鲜品毛利率下滑1.72个百分比形成鲜明对比。

为何春雪食品的毛利率波动和同行业上市公司之间存在如此巨大的差异呢?

有意思的是,春雪食品在招股书中将其低于同行业水平的毛利率解释为“稳定”,其表示,公司产业链条不包括种鸡环节,公司雏鸡以市场价格进行采购,受雏鸡价格波动的影响较小。而圣农发展、仙坛股份、凤祥股份是全产业链条的食品加工企业,受前端种鸡养殖环节影响较大,随着2017年初H7N9疫情过后,白羽鸡雏鸡市场价格显著回升,因而可比公司的生鲜品毛利率得到大幅提高。

然而,2019年其毛利率远低于行业水平是事实,这无疑会影响到公司的盈利能力,后续如何实现业绩增长,超越同行业公司,就成了一个不容忽视的问题了。

“低价”策略蚕食盈利空间

从前文表中不难看出,2019年,圣农发展、仙坛股份、凤祥股份、大成食品几家公司的生鲜类产品毛利率分别为33.55%、28.19%、29.53%、12.35%,均高于春雪食品的生鲜品11.35%的毛利率。

而在调理品毛利率方面,圣农发展、仙坛股份、凤祥股份、大成食品分别为34.59%、28.19%、22.72%、16.89%,与之相比较,春雪食品毛利率为19.55%,仅略高于大成食品。

毛利率低于大多数同行的背后,恐怕与春雪食品主营产品定价过低有莫大关系。6月24日,《红周刊》记者从京东热卖榜获悉,春雪食品在生鲜品类中,销量最好的商品为旗下品牌“上鲜”的1KG装鸡翅中,该商品售价49.9元;而同样在京东平台,1KG装的鸡翅中,正大食品、圣农发展、凤祥食品售价均为59.9元;新希望六和售价为69.9元,产品单价高出春雪食品在10元~20元间不等。

年报指出,深加工鸡肉调理品由于包含加工增值和品牌溢价,其价格较生鲜品更高。不过在调理品类中,春雪食品同样不占价格优势。6月24日《红周刊》记者从京东平台获悉,以1KG装的奥尔良鸡翅中为例,春雪食品旗下的“上鲜”牌售价为79.9元,正大食品售价为89.9元,圣农发展售价为124.75元(以400g/袋售价49.9元换算得出)。

虽然远低于同行业公司的销售价格在短期内可以给春雪食品带来更大的销售规模,但从长远来看,低价并不是企业最优的竞争方式,很容易引起企业间的“价格战”。另外,这种“让利”的定价方式也意味着,春雪食品可能会牺牲掉一定的盈利空间,降低其盈利能力。