2020年底中信保诚基金共有“翻倍”基金经理5人,其中4人管理产品净值1年翻倍,1人管理产品净值最近2年2倍(点击查看五牛基金)。他们投资业绩突出,又均属成长风格,被称为中信保诚基金的“成长五牛”。

长期以来,中信保诚的权益投资理念就是价值成长,即选择的公司既要有成长性,也有一定的安全边际。围绕这个大的投资理念,公募基金投资团队分为价值、成长、消费三个小组,15人的研究团队也聚焦在有成长性的方向,并不覆盖所有行业。

过去几年中信保诚基金投研团队有三个坚持,一是坚持在好赛道做投资;二是坚持投资优秀的公司,三是坚持来自安全边际的保护。公司让有行业超额收益的基金经理,专注在自己熟悉的赛道做投资,让投资团队专注在匹配的风格上做投资,让整个公司专注在公司划分的大赛道找机会。

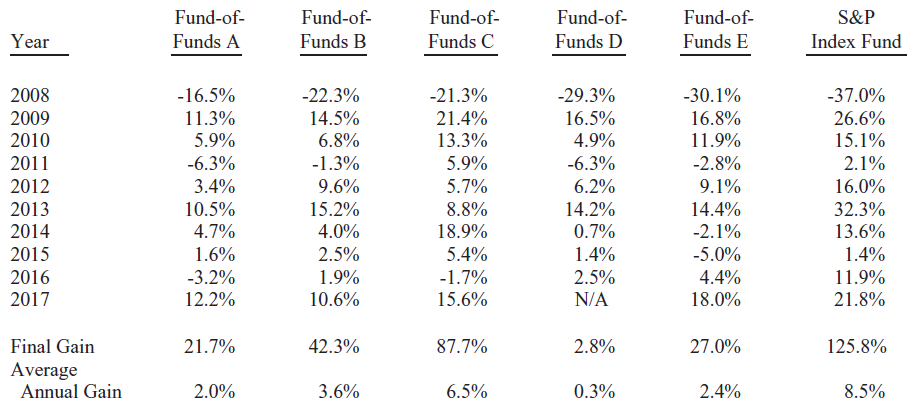

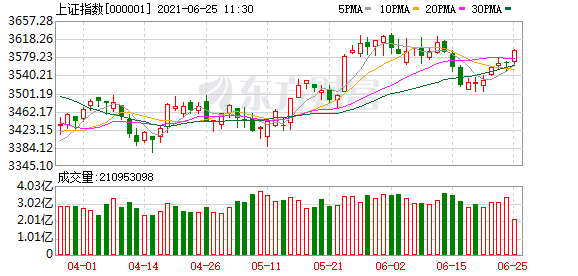

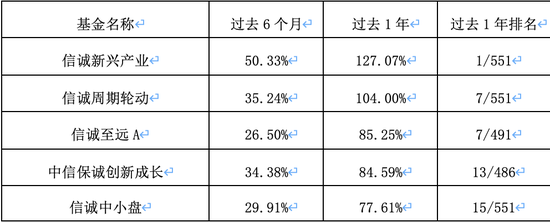

成长风格基金经理们在科技、新能源、消费、先进制造等行业投资上持续取得出色的业绩。进入2021年,市场震荡加剧,“成长五牛”管理的五牛基金依然保持着强劲势头,其中4只基金在经历2-3月市场回调后再次创出新高。银河证券数据显示,截至6月11日,五牛基金中有三只基金进入同类前10,信诚新兴产业以127.07%近一年收益率,位列同类第1。

(过往业绩不代表未来表现。数据来源:基金业绩已经托管行复核,排名来源于银河基金研究中心,截至2021/6/11,新兴产业、周期轮动、中小盘同类型基金为偏股型基金;创新成长同类为灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类),信诚至远同类为灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类)。新兴产业、周期轮动、创新成长、至远A、中小盘同期(过去6个月/过去1年)业绩比较基准表现分别为8.99%/30.17%、6.16%/24.98%、4.96%/16.42%、5.81%/16.91%、6.14%/21.01%,业绩比较基准表现来源于Wind、中信保诚基金。)

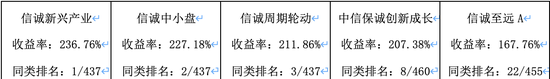

短期跑得快,长期也跑得远,五牛基金中有4只近2年收益率超过200%,产品数量在所有基金管理人中位居第2(同一基金不同份额合并计算,基金公司共145家,数据来源wind)。其中信诚新兴产业、信诚周期轮动、信诚中小盘过去两年囊括同类排名前三。

“五牛基金”近两年收益率

(过往业绩不代表未来表现。数据来源:基金业绩已经托管行复核,排名来源于银河基金研究中心,截至2021/6/11,新兴产业、周期轮动、中小盘同类型基金为偏股型基金;创新成长同类为灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类),信诚至远同类为灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类)。新兴产业、周期轮动、创新成长、至远A、中小盘同期业绩比较基准表现分别为62.82%、34.19%、24.50%、20.54%、39.25%,业绩比较基准表现来源于Wind、中信保诚基金。)

今天我们来聊聊新兴成长、科技股投资捕手郑伟。以郑伟管理的信诚中小盘为例,截至6月11日,近一年收益为77.61%,在同类551只基金中位列第15,近两年收益则增长两倍,收益为227.18%,在同类437只基金中排名第2。

从2013年开始做投资以来,无论是在2013-2015年的成长股牛市中,还是在2016年-2018年的成长股熊市中,郑伟的投资风格始终如一,坚守成长赛道投资。成长股投资往往波动较大,郑伟会将长期空间和短期景气拐点作为择时和动态调整组合的重要考量因素。

寻找符合未来产业趋势变化的成长行业

早在2005年,郑伟就入行开始做研究员,重点研究机械、汽车等偏制造行业,但是在此后的投资中,郑伟基本没有重仓过这类标的,他希望自己去重仓符合未来产业趋势变化的成长性行业。

2013年,下半年,郑伟正式开始管理资金,彼时大量成长股都很便宜。“我在那个时候就开始买入一些医疗器械和医疗服务的公司,当时的许多标的和今天还不一样,整个行业的市值也比较小。”

转眼到了2015年,成长股出现了泡沫化特征,郑伟从海外市场吸取经验,他观察到美股的Salesforce表现很好,于是也开始在A股市场寻找云计算公司相关标的。历经多轮完整的牛熊周期,在郑伟看来,成长股投资的标的会有变化,但是投资框架和方法是一致的。

在2016年-2018年那段成长股的暗淡时光中,郑伟也问过自己,是否要继续坚持。在反思中,他也给了自己答案:“我个人的性格也特别关注变化,对于创新很包容,不轻易排斥或者否定。我还是喜欢投高成长的行业,那时候许多价值风格的公司表现很好,背后主要来自估值提升,这些行业的增长并没有那么快,于是就无法纳入到我的投资框架中。在我的投资框架中,只愿意给高增长的公司高估值,很难接受去给确定性很高的标的估值。”

郑伟的坚守让他等到成长风来,2019年以来,市场成长风格占优,信诚中小盘也交出了亮眼的答卷,近两年收益翻倍。“对于基金经理来说,在你熟悉的赛道里面,或者你认同的赛道里面,只要坚持下去,肯定能找到比较好的公司。最怕的是经常跑来跑去,可能只是短期收益率提高了,但长期没什么帮助。”

采用渗透率选股法

在多年的成长股投资中,郑伟摸到了其中的投资要点,他会以渗透率作为指标。具体来看,一个行业的渗透率在10%到15%之间是最好的,之后会进入一个投资的“甜蜜区”,到渗透率50%之前都是一种加速的状态。

“渗透率和产业链地位是行业和个股选择中非常重要的标准。”郑伟重仓的公司都是自己长期跟踪下来的,公司的成长性得到不断验证,财务指标上没有大的风险。

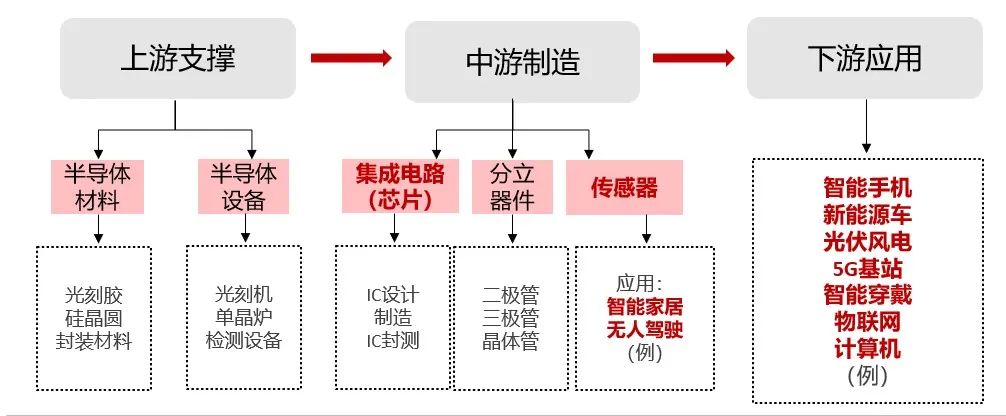

正是凭借自己这套投资框架以及对产业链长期的跟踪,郑伟成功踩准科技板块的投资节奏。以2019年为例,年初布局PCB、指纹识别、半导体装备;中期布局A股半导体核心资产,并大幅加仓通信设备;三季度布局TWS耳机,同时布局5G手机端创新的受益标。

“成长股投资一定要把握当时的技术变迁。在2013到2014年,是3G转向4G时代的变迁。4G时代开始后,最大的变化是移动互联网的渗透率快速提升,也诞生了许多大牛股。今天,我们已经进入了5G时代,也是这几年最大的技术变迁。参考4G产业链变化的节奏,5G的周期也是比较清晰的,先从通信资本开支、电子元器件新周期开始,到各类智能终端普及,再到应用软件、应用场景和商业模式创新。”2019年5G发牌之后,5G板块的公司全部出现回调,郑伟认为市场出现了系统性的错误,当时5G产业链公司估值不高,而业绩增长的确定性却很高,于是在那个时候他买了大量的5G股票。

在投资组合的构建上,郑伟有三个“希望”。一是希望明确产品风格特征,让持有人一看持仓就能清晰的知道自己看好什么板块,看好什么品种;二是希望组合的标的是经过考验和验证的,至少是行业龙头公司,科技行业比较残酷,真正能留下来的硬核资产都是比较优秀的;三是希望按照自己认同的产业逻辑,去动态调整组合前十大,并得到持有人的认可。

成长股投资要跟得上变化

经历了这些年的风风雨雨,郑伟对成长股波动性的承受能力变强了,在他看来,成长股投资要不断寻找变化带来的机会。“做成长股投资,必须要乐观,不能老是去看风险。”

他颇为重视新技术、新模式的变革带来的投资机会。投射到投资上,首先,郑伟会保持对新技术的关注度,因为成长性行业的投资对新技术的理解要求更高。其次,保持对研发投入高的公司的关注度,对研发投入占比超过10%的公司优选质地较好的形成重点关注,通过日常的调研、交流等方式了解公司的研发进展。第三,保持对医药公司的重点在研品种的关注度,重磅在研品种能给医药公司带来重大改变。第四,将公司对号入座,划分为管理型公司、研发型公司及资产型公司,对不同类型的公司动态分析其竞争优势的变化,在公司因这些方面出现突然变化时及时应对调整回避重大风险。

中信保诚基金搭建起的价值成长投研平台给予了郑伟很大的支持。“公司权益投资属价值成长风格,在成长、价值和消费等赛道都有丰富的投研经验,各策略小组通过深入研究形成股票备选库和投资建议,共享研究平台,可以更大地拓展我的投资边界。”

“成长股的超额收益来自于对行业成长空间的判断和行业景气拐点的把握,行业成长空间更多对应于长期投资机会,行业景气拐点更多对应于短期投资机会。以长期空间和短期景气拐点作为择时和动态调整组合的重要考量因素。”对于未来重点关注的方向,郑伟表示,新能源汽车是重点关注方向之一,装备制造类作为基本关注方向之一,医药行业则属于防御性策略。此外,大消费行业里较为关注新消费板块。

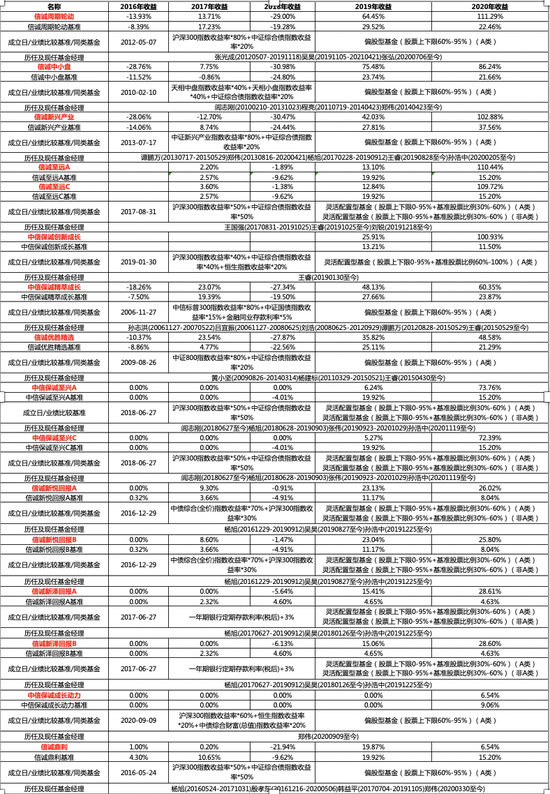

注:王睿、张弘、孙浩中、刘锐、郑伟目前在管产品列表如下:

数据来源:基金定期报告

风险提示:本材料仅供参考,不构成任何投资建议或承诺。上述观点仅为基金经理当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。投资人自行承担任何投资行为的风险与后果。基金的过往业绩不代表未来,基金管理人管理的其他基金的过往业绩不构成任何基金业绩表现的保证。基金管理人不保证基金一定盈利,也不保证最低收益和本金安全。基金的投资策略、投资的比例及标的将视市场情况在合同允许的范围内进行调整。购前请认真阅读招募说明书、基金产品资料概要和基金合同等法律文件。投资者在购买基金前需按照销售机构的要求完成风险匹配检验,并根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的产品。基金有风险,投资需谨慎。