6月21日,大北农收到深交所就其2020年年报中存在经营数据不合理、存贷双高等问题发布的问询函。

根据新浪财经鹰眼预警系显示,公司2020年财报存在27条风险提示,鹰眼预警的风险提示覆盖了监管问询的大部分问题。

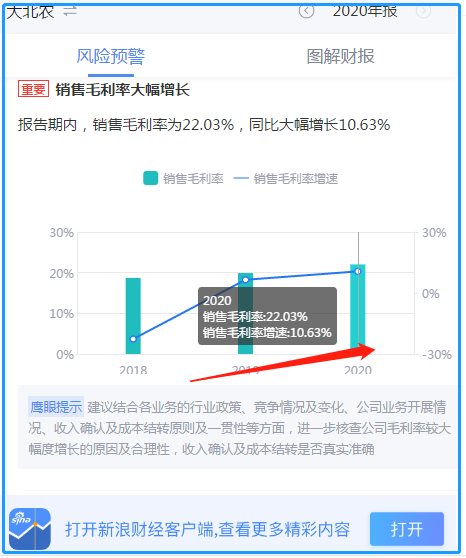

毛利率大幅上涨异于同行

鹰眼预警显示,公司年报出现毛利率大幅上涨情形。2020年报告期内,大北农销售毛利率为22.03%,同比大幅增长10.63%。

鹰眼预警

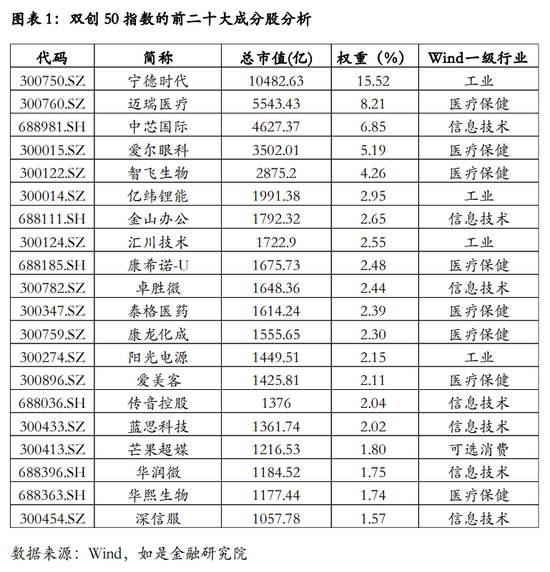

鹰眼预警根据公司业务结构看,大北农2020年实现营业收入228.13亿元,其中饲料动保业、养猪行业营业收入分别为169.13亿元、38.01亿元,占营业收入比重74.14%、16.66%;饲料加工毛利率为16.45%,同比下降3.14%,畜牧养殖毛利率52.34%,同比增长28.33%。

通过横向对比,公司毛利率明显异于同行。

2020年公司饲料产品毛利率为15.76%,明显高于同业其他对手。行业内主要竞争对手正邦科技、新希望饲料业务毛利率分别为9.8%和7.22%;生猪业务方面,大北农毛利率的异常更为显著。公司2020年生猪产品毛利率高达52.34%,而正邦科技和新希望分别为27.42%和23.13%。

对于以上异常数据深交所监管层在第一个问题就提出质询,并要求大北农结合生产经营模式、 市场竞争情况、产品价格及成本变动、销售时点等因素,说明上述业务毛利率变动的原因及合理性,以及与同行业公司变动趋势是否相符,如否,说明原因及合理性。

存贷双高

鹰眼预警显示,是出现存贷双高情况。

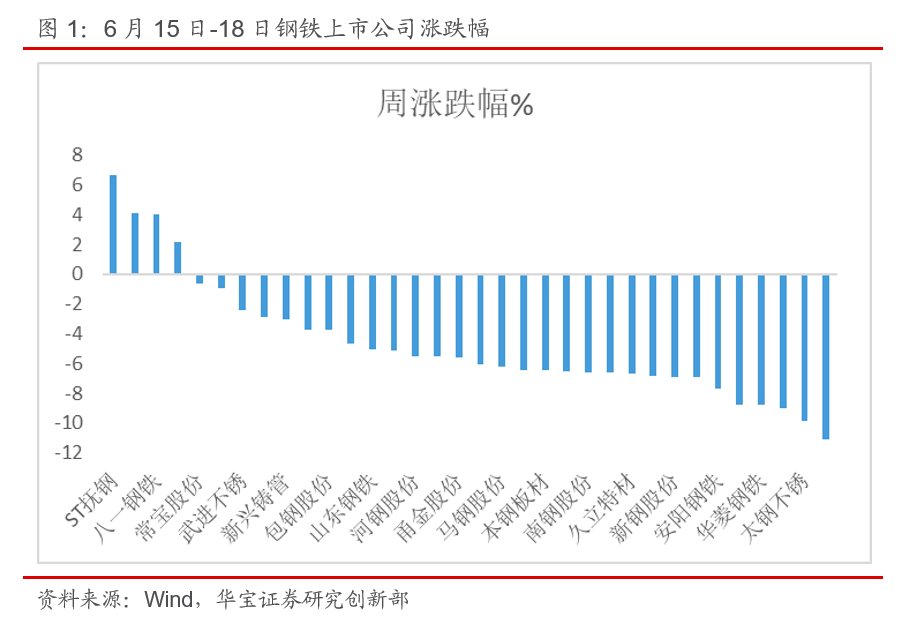

近三期年报,货币资金/资产总额比值分别为12.57%、14.44%、17.95%,总债务/负债总额比值分别为49.43%、55.22%、63.13%,两者均呈现增长趋势,警惕存贷双高趋势。

鹰眼预警

鹰眼预警这也是监管第二道问询。

公司报告期末货币资金余额 43.15 亿元,同比增长 58.12%;短期借款 40.76 亿元,同比增长 53.66%; 短期借款 40.76亿元,长期借款 19.41亿元, 一年内到期的应付债券及利息 6.26亿元,一年内到期的长期借款及利息 1.63 亿元,上述负债合计同比增长72.69%。 2020 年你公司财务费用 2.29 亿元,同比增长 11.39%,其中利息费用 2.57 亿元,同比增长 17.19%; 你公司银行理财产品发生额为 11.67 亿元。

监管要求公司说明在账面留存大量货币资金、营业收入未明显增长的情形下,维持较高的债务规模并承担较高财务费用的原因,短期借款、长期借款、应付债券的主要用途,是否存在直接或间接流向关联方的情形。

资金链堪忧表外债务超76亿

大北农业绩暴涨背后是较大资本性支出扩表。

鹰眼预警显示,2020年报告期末,公司在建工程为13.8亿元,较期初增长218.03%。公司固定资产和在建工程分别由2020年第一季度的158亿元和48亿元增长至2021年第一季度的303亿元和142亿元,增幅分别高达91.77%和196%。

对于资本性支出问题,监管指出了两点关键,其一,质询其在建工程是否及时转固;其二,结合同行情况说明公司固定资产规模合理性。

大北农大额资本性资产背后不断攀升的债务,或存在资金链压力。

鹰眼预警显示,近三期年报,公司总债务/净资产比值分别为34.06%、35.84%、53.29%,持续增长;但近三期年报,公司广义货币资金/总债务比值分别为0.7、0.69、0.65,持续下降。

短期债务较大,存量资金存缺口。报告期内,广义货币资金为45亿元,短期债务为50.1亿元,广义货币资金/短期债务为0.9,广义货币资金低于短期债务。

来源:鹰眼预警

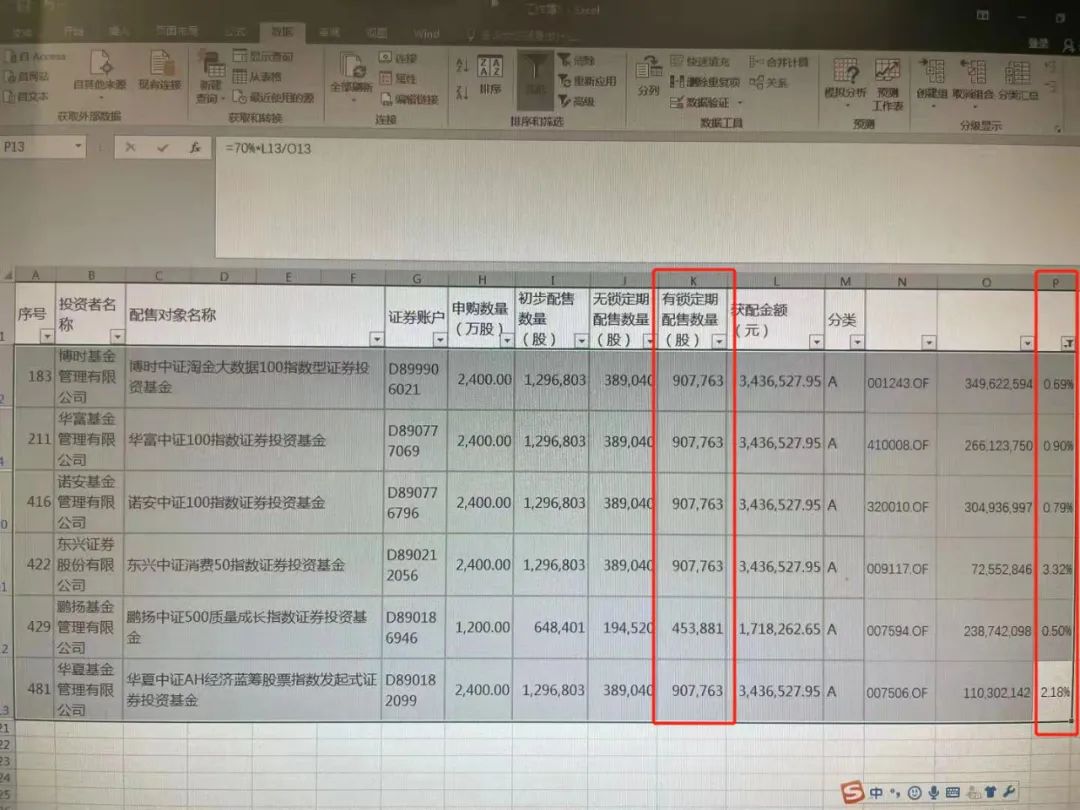

来源:鹰眼预警此外,除了不断扩大的表内债务,还需警惕其表外债务。

截止至6月16日,公司及控股子公司累计对外担保余额为76.59亿元,(含对参股公司担保、对其他公司担保),占公司净资产比例的67.39%。其中对公司及控股子公司实际担保余额为62.61亿元。对此,监管层要求公司对被担保方的资信状况、偿债能力、反担保措施及其有效性进行核查,说明预计负债计提的充分性。(公司观察/夏虫)

牛市来了?如何快速上车,金牌投顾服务免费送>>