出品:大眼楼管

作者:肖恩

随着房地产行业调控的深入,从三道红线到两集中供地,从金融机构端的贷款占比限制再到土地财政收归国税。行业的调整洗牌或仍在进行之中,17万亿对应的销售体量大概率是中国房地产行业自98年房改后狂奔的顶点!过去两年倒闭了大批的中小房企,甚至像泰禾、福晟、华夏幸福、蓝光等头部房企都在行业见顶的过程中陆续陷入困境。

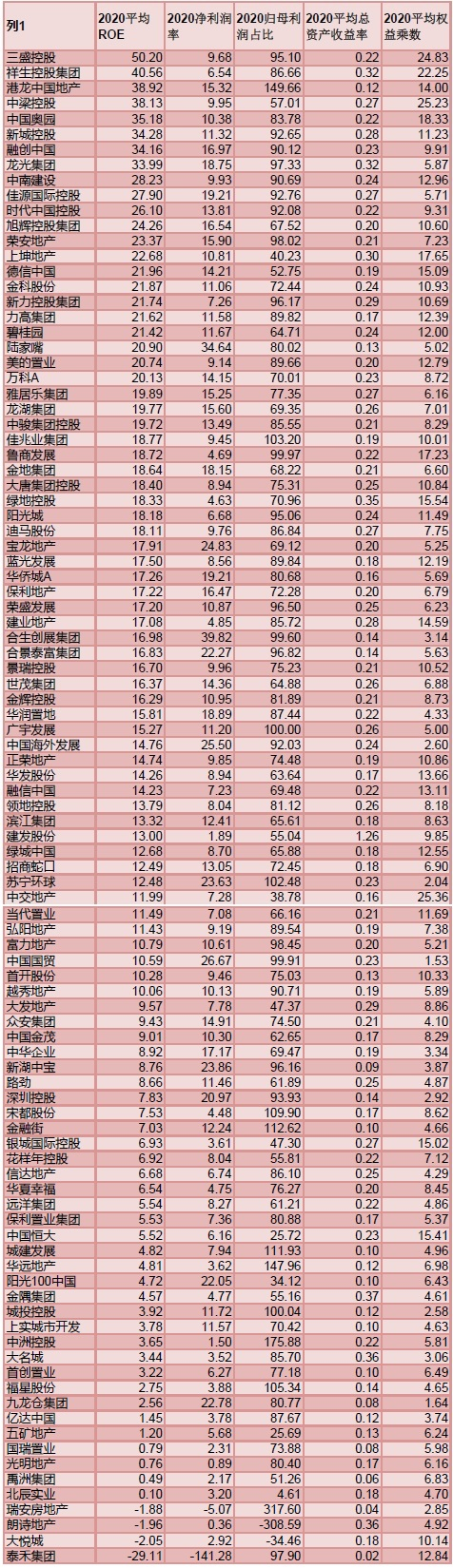

“内卷”这个词适用到房地产业,就变成了“管理红利”、ROIC、ROE。在行业洗牌阶段,行业集中度将持续提升,有更强综合竞争力的企业会获得更多的市场份额。新浪财经上市公司研究院统计A+H两地规模较大的百家房企,通过杜邦分析梳理各房企的ROE,从中找出各房企的盈利模式,试图找寻行稳致远的“剩利者”。

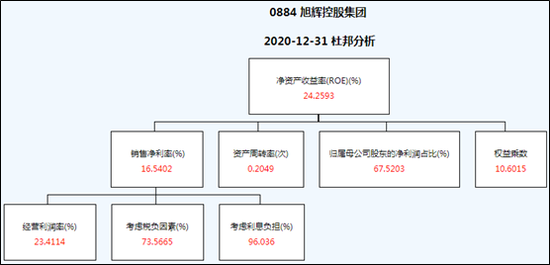

旭辉集团成立于2000年,是一家以开发中高端精品住宅为主营业务的全国性房地产开发企业。公司平均ROE近几年基本稳定在23%左右,销售净利润率也连续3年维持在16%出头,总资产周转率有所下至0.2左右,处在统计房企的中游水平,并没有体现出明显的管理优势。相对来说,旭辉的财务更为激进,整体的权益乘数大于10。2020年报显示,旭辉也踩1条红线,剔除预收款后的资产负债率为72.5%。

ROE近几年基本稳定在23%左右

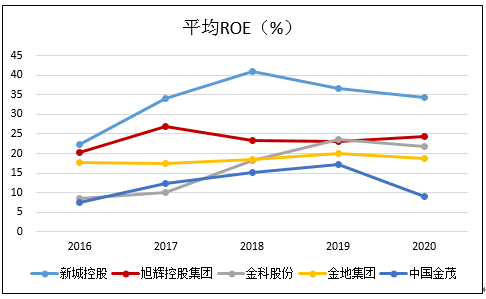

统计过去5年百家房企平均ROE的表现情况发现,ROE也随着行业景气度呈现出周期性的变化。旭辉过去几年的平均ROE先升后降,2016年-2017年,房企的盈利基本对应的是2014-2015年的销售,届时房地产行业从居民加杠杆开始,逐渐从上一轮的调控周期中逐渐复苏,旭辉的平均ROE从20%升至26.9%。不过在前两年的冲顶后,房企平均ROE在2020年出现了比较大的回落。

截止2020年,旭辉的平均ROE降低至24.26%,但其在所有统计的100家上市房企中位列第12位,处于上游水平。此外,在规模相当的房企中也处于上游水平,高于金地、金茂和金科,但近些年一直低于新城。

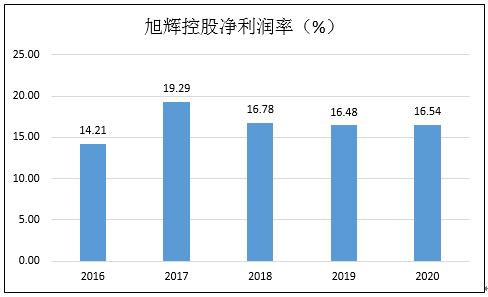

净利润率同规模靠前

观察过去5年的百强房企平均净利润率的情况,从2017年开始,净利润率出现了比较明显的趋势性下滑,从2017年的14.44%下滑至2020年的9.7%,下滑近5个百分点。

值得注意的是,利润率的下滑情况,是大小房企均需面对的困境。

旭辉过去几年的净利润率先升后降,截止2020年,净利润率为16.54%,其在所有统计的100家上市房企中位列19位,在规模相当的房企中处于也处在上游水平,低于聚焦一二线的金地集团,但高于聚焦在三四线的新城。由此看来,尽管管理层多次强调房地产未来的利润率会降低,但旭辉目前保持的还不错。

权益比例不高且下降较快

面对行业调整期,不少房企会选择报团取暖,一是减少自身的风险,二是增加自己的话语权。报团取暖最典型的体现就是少股股东权益占比的提升,尽管这里面存在明股实债的情况,但明股实债也是抱团的一种特殊形式。而股权的占比的变化,会在项目结转时变成利润分配的变化,过去几年,行业内少股股东损益占比明显升高,相应地归母股东利润的占比则是下滑。

在归母利润占比方面,旭辉近几年的数据下滑较快,从2016年的88.72%到2020年收在67.5%的水平,这个比例仅列在统计百家房企的74位,位于中下游水平。可见,尽管头部整体权益比例有所下降,但是整体的权益比例是不低的,预计合作开发的程度未来或将进一步加深。

在同规模房企中,旭辉位于中下水平,仅高于中国金茂,要低于新城、金科、金地等。

总资产周转率有所下滑稳定在0.20

通常来说,如果说单个项目的利润率下滑,那么房企可以选择在同样的时间内多做几个项目,加快周转赚到和以前一样的利润,但“薄利多销”显然会更累,但这毕竟是挽救利润的一种方法,也对开发商提出了更高的要求。

Wind数据显示我们统计百家房企的平均总资产周转率在过去5年竟然出现了趋势性的下滑,从2016年的0.25下滑至2020年的0.21。

平均总资产周转率方面,旭辉过去几年有所下滑2020收在0.20的水平,并没有体现出明显的管理优势。而在所有统计上市房企中位列52位,仅处于中游水平。

杠杆率相对激进

权益乘数尽管不能像“三道红线”那样详细的衡量房企的财务状况,但也基本上能表示一个大体趋势。2016-2020年,在统计的百家上市房企的权益乘数随着平均ROE、行业周期一样,有明显的波动。在2016-2018年,房企经历一轮加杠杆的过程,而在2018-2020年则在逐渐降杠杆,但是降杠杆是痛苦,因此缓慢也是情理之中。

在平均权益乘数方面,旭辉为10.6,大于10。在所有统计上市房企中,位列30位,高于中国金茂、金地集团,低于新城和金科股份等。这基本是符合我们一贯的认知的。2020年报显示,旭辉也踩1条红线,剔除预收款后的资产负债率为72.5%。

综上,旭辉的平均ROE位列上游,体现出了其综合盈利能力较强的一面,这其中,主要是由于旭辉在各个环节均比较稳定和均衡,尤其是在利润率方面,没有明显的短板使得旭辉综合竞争力较强。此外,尽管不体现在净负债率上,但旭辉的杠杆率仍然相对较高且权益比例下降较快,继续降档成为旭辉接下来的重要工作内容之一。

附注1:在统计A+H上市房企的杜邦分析数据:

附注2:各个指标的计算公式

平均ROE=归属母公司股东净利润/[(期初归属母公司股东的权益+期末归属母公司股东的权益)/2]*100%;

净利润率=净利润/营业总收入;

归母利润占比=归属母公司股东的净利润/净利润;

平均总资产周转率=营业收入/[(期初资产总计+期末资产总计)/2];

平均权益乘数=平均总资产/平均归属于母公司的股东权益。

牛市来了?如何快速上车,金牌投顾服务免费送>>