中国企业家、投资家段永平有一个著名的“不为清单”。作为深度价值投资者,源和资产总经理、投资总监黄鑫也有自己的投资“不做清单”。最近,黄鑫在深圳举行的金融投资汇活动上分享了他的投资“不做清单”。

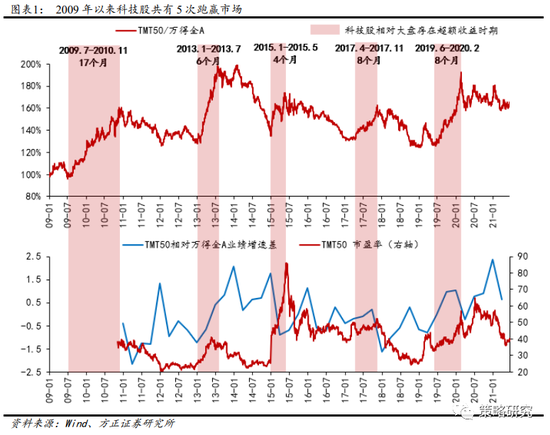

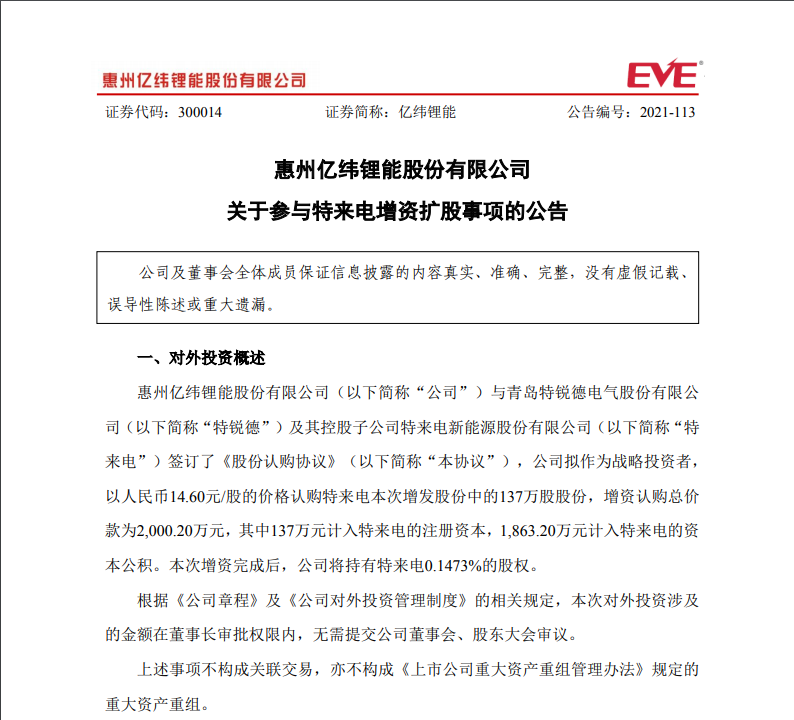

在18年的投资实践过程中,黄鑫逐渐总结出了12条投资“不做清单”:一是不做杠杆。不用杠杆,时间是投资的朋友;用杠杆,时间是投资的敌人。二是不做择时。面对复杂的世界,简单化是最有效的应对方法。如果研究公司基本面需要考虑十个因素,增加择时策略后,需要考虑成倍的影响因素,大大增加了投资的难度。同时,也因为不做择时,对选股的要求就更高,投资人需要以更加严格的标准筛选股票,才能经得起市场风浪的考验。三是不做波段。不做波段实际上是在控制自身的贪欲,是心灵的修行,只求挣企业价值创造的钱,而不去贪念市场博弈的钱。同时,做波段需要多次考虑买入、卖出的时点,增加了决策难度。四是不买新股。投资的成功取决于信息尽可能完整、充分和真实,新股公司的运作时间较短,不足以证明自身的优秀。五是不买“二流”公司。由于马太效应不断强化,二流公司与一流公司的差距会越来越大,投资一流公司更容易获得超预期的结果。六是不买“烟蒂股”,即低估值的平庸股票。“烟蒂股”往往存在价值陷阱,这些企业商业模式平庸,向上发展难度较大。七是不买复杂的公司。商业模式越复杂,留给竞争对手的破绽就越多,企业的内在管理难度也越大。一般来说,优秀公司凭借大单品就能在市场立足。八是不买纯粹技术型公司。技术容易外泄、扩散或被超越,对于技术型公司来说,客户缺少忠诚度。作为投资者,对技术公司也缺少认知优势。不过,以技术为依托,如果公司在品牌、渠道、市场等方面构建了全方位竞争优势,则另当别论。九是不买现金流差的公司。公司的价值在于未来自由现金流的折现,现金流差意味着商业模式差、竞争力弱、产业地位低。同时,现金流差一定需要不断地进行资本补充,会摊薄投资者的权益。十是不买竞争格局差的公司。企业的长期价值主要取决于供给方,而不是需求方。 在巴菲特的投资词典里没有需求好、市场空间大、爆发式增长等词语,只有反复出现的护城河、竞争优势。拥有独门生意格局的公司优于寡头垄断公司,更优于充分竞争型公司。十一是不买政策非友好型公司。要非常注意研究企业、国家和社会这三方的相互依存关系,企业的盈利必须长远,有利于社会福祉和国家利益。十二是不买资本运作型公司。伟大的公司都把客户利益排在第一位,其次是员工利益,最后才是股东利益。只有客户利益至上,员工利益也得到保障,股东才能真正地长期受益。

最后,黄鑫用三句话做总结:“投资如人生,开始时做加法,后面要做减法。投资中不做什么比做什么更难,但也更重要。能力圈不在于大小,重要的是要有边界和深度。”

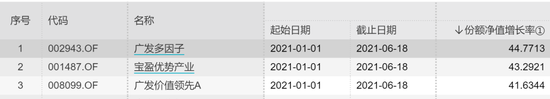

黄鑫拥有18年证券、基金从业经历。2003年,黄鑫职业生涯起步于长城证券研究所,从事TMT行业研究;2004年进入公募基金行业,加入鹏华基金,历任研究总监、投委会委员、社保基金经理,管理资产规模平均超过百亿元,拥有丰富的投研经验。自2015年9月,黄鑫创立深圳源和资产,取得了优秀的投资业绩。私募排排网数据显示,自2016年2月发行首只产品至2021年5月,源和资产管理发行了10只产品,5年期、10年期、3年期产品的年化复合收益率均达到25%左右。