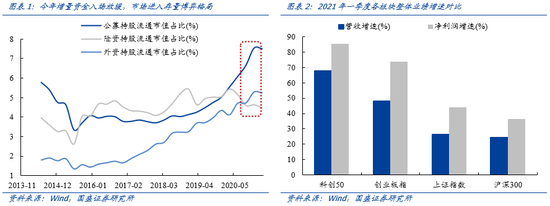

首批公募REITs今天上市交易。多家机构和投资人士表示,A股仍然热衷“炒新”,这类创新产品上市首日存在价格涨幅较大的可能,建议投资者关注公募REITs的长期配置价值,不要盲目追涨杀跌。

首日存在高溢价可能

投资者当理性投资

按照产品公告,首批公募REITs的涨跌幅为上市首日30%、非上市首日10%。由于首批产品项目质量较好、估值合理且收益预期稳健,在产品发行期就受到资金追捧,多家机构和投资人士认为上市首日存在高溢价的可能。

中金基金分析,新产品市场关注较高,可能出现炒作,加上首批项目的战略配售比例较高,机构投资者占比大,市场交易存在流动性不足的风险。上述两个因素叠加,可能会导致基金上市初期交易价格波动偏大。

中金基金表示,公募REITs的发行价格是通过网下询价,参考专业机构投资人的报价决定的,一定程度上反映了专业的价值判断。同时,基础设施资产的估值和未来现金流预期在短期内通常较为稳定,公募REITs上市并不具备大幅上涨或下跌的基本面支撑。

为了应对上市首日的“炒作”风险,各家公募也通过风险提示、投资者教育、甚至停牌等措施,保障产品的稳健上市和运作。

中金基金表示,如果上市后基金价格波动较大,可能按照适用的业务规则发布风险提示公告,甚至采取停牌措施,引导投资者避免炒作。

博时基金基础设施投资管理部基金经理胡海滨表示,公募REITs发行以来,基金公司进行了多场线上、线下的投资者教育活动,引导投资者理性投资和长期投资。公募REITs分红预期较为稳定,适合长期持有获取分红收益,并不适合作为交易品种,投资者应结合自身情况充分识别投资风险,避免非理性投资。

平安基金REITs投资中心高级副总监李华平表示,首批公募REITs具有长期收益较好且分红稳定的优势,具备长期投资价值。投资公募REITs不可存在“一夜暴富”心态,应避免追涨杀跌,导致投资损失。

做好流动性管理

未来流动性会逐步改善

首批9只公募REITs产品采取封闭式运作模式,且持有人以机构投资者为主,让市场产生流动性不足的担忧。不过,各家公募也陆续增加了流动性服务商,提供双边报价服务,完善二级市场流动性机制。未来还将通过完善持有人结构、丰富投资策略等方式,继续提升产品的流动性水平。

为保护投资者利益,促进首批公募REITs产品的市场流动性和平稳运行,首批公募REITs的基金管理人近日密集发布增加流动性做市商的公告。

比如,平安基金增加平安证券、中金公司、申万宏源证券等多家券商为产品的流动性服务商;中金基金增加国泰君安、广发、申万宏源证券等机构提供做市服务。做市商机制将持续为市场提供双边报价,提升流动性,起到稳定市场和价值挖掘的作用,降低价格非理性波动。

“长期来看,随着限售份额解除限售,更多的投资人熟悉并参与到公募REITs的投资,投资人的结构和投资策略将更加多元,基金的流动性有望逐步改善。”中金基金相关负责人表示。

胡海滨表示,公募REITs在交易机制上已经引入了做市商制度,二级市场的流动性有一定的支撑。但需要说明的是,基于公募REITs产品的特性,该类产品的流动性远不如股票,这是因为公募REITs投资人本来就是以持有为目的,而不是以交易为目的。

“流动性弱不是一个问题,而是REITs产品的一种特征。真正愿意长期持有这些基础资产的机构投资人基本上不会卖出,可能导致二级市场换手率较低,这都属于REITs产品的特征。”胡海滨说。