来源:中国经营报

本报实习记者/顾梦轩/记者/夏欣/广州报道

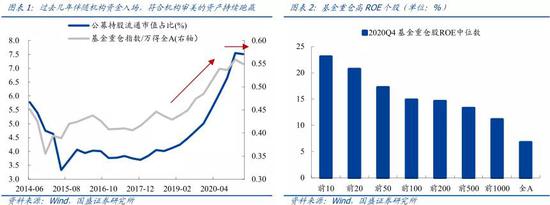

2020年是基金大年,很多基金公司把握住结构性行情的东风,为投资者带来了丰厚的回报。但是,也有一些基金公司受制于自身的投研水平,没能把握住市场上涨的机会,反被越落越远。与此同时,由于基金业绩不佳,带来管理规模下滑也在所难免。

根据Wind数据,截至2021年3月31日,安信基金资产规模为704.6亿元,较2020年末的713亿元略有下降,其中,非货币基金规模从567.3亿元下降到549.2亿元。债券型基金规模下降幅度最大,从249.4亿元下降到190.4亿元,降幅约为23.66%;股票型基金规模从69.33亿元下降到55.94亿元,降幅约19.3%。

某基金业内人士在接受《中国经营报》记者采访时表示,今年开年以来A股市场进入剧烈的震荡调整期,产品净值的大幅波动导致部分投资者频繁进行赎回操作,这是公司和同业面临的共同难题,行业内不少存量产品在今年一季度均出现了巨额赎回。

股票型基金管理能力弱

如若拉长时间来看,安信基金的股票型基金和债券型基金规模近两年一直处于下滑通道。根据Wind数据,从2019年末到2021年一季末,安信基金的股票型基金从89亿元下降到55.9亿元,降幅约为37.2%;债券型基金从225.9亿元下降到190.4亿元,降幅约为15.7%。

对此,上述基金业内人士表示,2020年虽为基金大年,但行业马太效应不断强化,头部基金公司和明星基金经理虹吸效应明显,市场占有率不断扩大,给中小基金公司发展造成很大压力。

济安金信基金评价研究员程颖分析指出,安信基金的规模下滑主要是由于其基金业绩不佳导致。根据济安评级,安信基金股票型基金管理能力仅为二星,混合型基金管理能力仅为三星(最高为五星),而其管理能力星级最高的是货币型基金(为四星)。

“从规模变动来看,2020年第三季度,安信基金的规模有较大的下降,彼时正是股票市场火热之时,但安信基金的净赎回比较高。”苏宁金融研究院研究员孙杨表示,这反映了安信基金在主动管理、权益型基金方面确实存在一定问题。

Wind数据显示:截至2020年三季末,安信基金旗下基金总份额为517.46亿份,与二季末(568.12亿份)相比,净赎回50.67亿份。

近两年规模下滑的结果就是多只基金沦为迷你基金。截至2021年3月31日,安信基金主动管理类基金中,有五只迷你基金(份额合并计算),占整个公司主动管理类基金的11.4%。

天相投顾高级基金分析师宫曼琳向记者指出,“当然基金行业也不乏将迷你基金从清盘边缘拉回来之后做大做强的案例,迷你基金规模扩大一般是投资管理能力提升和基金营销加强的共同作用。”

牛市仓位过低

正如上述分析师所说,安信基金的规模持续缩水是由其业绩不佳导致。而权益基金的业绩则是所有基金的重中之重。根据Wind数据,截至2021年6月16日,安信基金35只(有三年业绩的)权益类基金中(AC份额分开计算),其最近三年业绩水平,有23只基金排名在同类后1/2,占比超过六成。

安信基金在回复记者采访时表示,公司不少产品属于灵活配置型中的偏债混合型基金,股票仓位在30%以下,将这类产品与其他偏股混合型甚至股票型基金进行业绩比较,显然并不科学。

某业内人士指出,灵活配置基金一般没有偏股偏债的说法,偏股和偏债是两个倾向,灵活配置介于二者之间。

“只要在基金合同规定的范围之内,就可以。”另一位基金业内人士说。

“安信基金最近两年错过了医药和科技两个发展迅猛的板块,比较钟爱保守的金融和房地产。”孙杨分析,“此外,对于消费行业的配比,在疫情期间,安信基金选择了可选消费品,而不是必选消费品。这是安信权益表现不佳的原因。”

记者注意到,在所有具有三年期业绩的权益基金中,安信动态策略AC和安信平稳增长AC业绩最差。

根据Wind数据,截至2021年6月16日,安信平稳增长AC为灵活配置型基金,最近三年业绩分别为19.25%和18.89%,同类排名1550/1684,1557/1684,且最近一个月、三个月、六个月、一年、三年均跑输业绩比较基准。

程颖认为,该基金业绩不佳的原因主要是由于其股票仓位过低导致。根据Wind数据,2020年中报、2020年三季报,以及2020年年报,安信平稳增长AC基金股票仓位分别为14.78%、13.64%以及37.91%。直到2021年一季度,基金经理才把股票仓位调整为53.23%。

这一点,在基金经理的2021年一季报中也有体现,在一季报中,基金经理分析,今年一季度的股票中枢仓位相比过去几年有了明显提升,主要想法是希望通过增加股票仓位来提高产品未来预期回报率,当然产品波动率可能相比过去也会有所提升,但希望产品经风险调整后的报酬率依然维持在不错的水平。

安信基金在回复记者采访时表示,截至2020年底,过去5年其定位一直是偏“固收+”策略的产品,股票仓位基本处于30%以下,力求为客户每年获取绝对收益。

孙杨指出,该基金在2020年股市较好的时候配置股票反而较少,最低仅14%,现金却高达30%;2021年上半年,尤其是春节之后,股市明显下行,该基金却在一季度配置了53%的股票。

“这种操作没有做到顺应市场,没思考清楚什么时候投股,什么时候投债,大的方向性策略就是错的。”孙杨对记者表示。

记者注意到,2021年一季报显示,安信平稳增长披露的基金前十大重仓股分别为:中国建筑、建设银行、周大生、万科A、保利地产、贵州茅台、金牌橱柜、金螳螂、骆驼股份和丽珠集团。其中,万科A和保利地产今年以来股价下跌幅度分别为13.03%和18.52%。

部分配置板块跑输大盘

另一只业绩较差的基金——安信动态策略A/C基金为多元化投资策略基金。Wind数据显示,截至2021年6月16日,安信平稳增长A/C基金最近三年业绩分别为21.23%和20.63%,同类排名分别为1525/1684和1532/1684,且该基金最近一个月、三个月、六个月,均跑输业绩比较基准。

安信动态策略A/C基金的股票仓位同样很低。根据万得数据,该基金2020年中报、2020年三季报、2020年年报以及2021年一季报的基金股票仓位分别为18.85%、13.73%、35.88%和19.4%。

安信基金在回复记者采访时表示,根据合同约定,安信动态策略混合型基金的股票投资占基金资产的比例为0-95%,但是由于该产品的客户结构以机构客户为主,产品股票仓位较低,力求为客户每年获取绝对收益。

孙杨指出,除仓位较低外,该基金配置最多的板块是房地产和建筑,而这两个行业2020年都是跑输大盘的,其资产配置策略有待商榷。

2020年,房地产跑输大盘,截至2020年12月31日,50家上市房企中有46家房企市值下降,仅有4家房企市值上升,总体市值由2019年的36881.3亿元下跌22%至28767.1亿元,在一年时间里共缩水超过8000亿元。

“基建的建筑股票2019、2020年连续两年跑输大盘,连续两年收益率在A股垫底,港股基建更是差。”孙杨说。

记者注意到,安信动态策略A/C基金的前十大重仓股中有多只股票跟安信平稳增长A/C基金重合,如万科A、保利地产、中国建筑。而在其前十大重仓股中,今年以来有多只股票股价下跌严重,10只股票只有两只股价上涨,剩余8只均有不同程度下跌,其中,派能科技今年以来的下跌幅度高达41.24%。