来源:市值风云

在国内化学发光领域,客户结构、研发投入、实力成果方面,都还是一个弟弟。

一个冷知识:当年的SARS,诊断标准里面是没有核酸检测的。

原因很简单,科技水平有限。

核酸检测在那时的临床工作中并不是一项非常普遍的技术,价格要比现在高得多。所以当年你会听到新闻报道里讲新增多少确诊病例,多少疑似病例。这次疫情,很少听到“疑似病例”这个说法,因为有了更快速、更准确的检验技术。

从2003年到现在,从SARS到新冠,从快速检测方法到疫苗的问世,二十年仿佛弹指一瞬。往事越廿年,魏武挥鞭,萧瑟春风今又是,换了人间。

2019年底以来,新冠疫情的持续发酵,将体外诊断(In Vitro Diagnosis,IVD)行业推向台前。武汉市在半个多月的时间里,完成了990万人的核酸检测壮举,离不开一众国内体外诊断厂商的支持。

IVD行业大放异彩的背后,是国内厂商不断研发投入、苦苦追赶的身影。

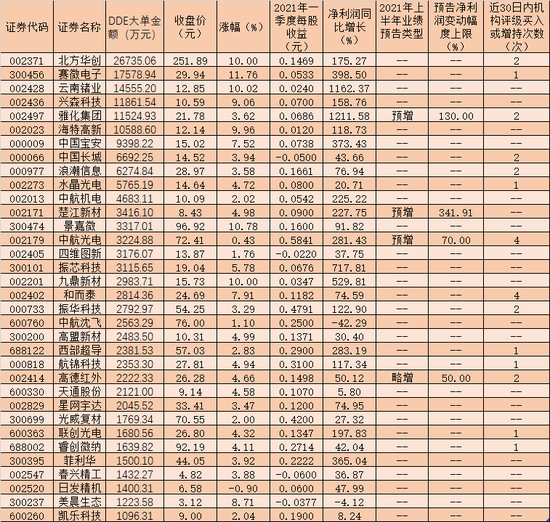

今天我们要了解的就是IVD行业里的生力军——亚辉龙(688575.SH)。

一、代理业务起家

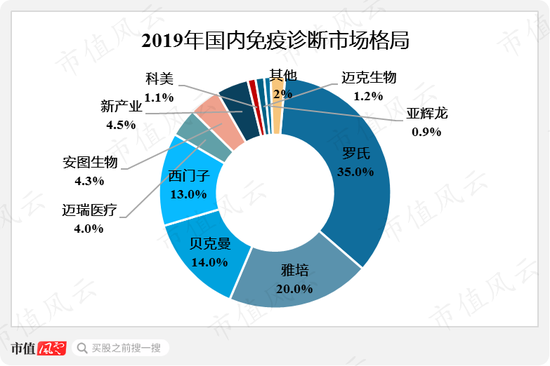

国内IVD市场由免疫诊断、生化诊断、分子诊断、血栓与止血诊断等细分领域构成。其中免疫诊断市场规模最大,约占据体外诊断整体市场的39%,生化诊断、分子诊断分列第二、三位。

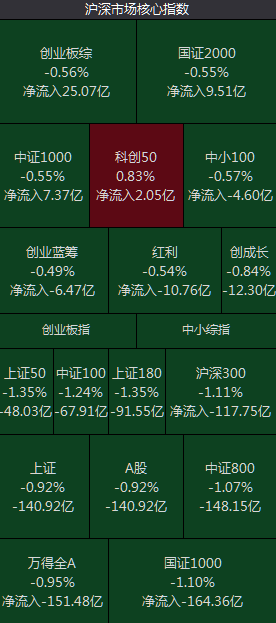

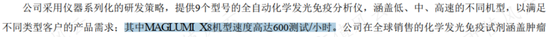

免疫诊断市场格局清晰。国外四巨头罗氏(RHHBF.OO)、雅培(ABT.N)、贝克曼和西门子(SIEGY.OO)占据国内免疫诊断市场超过80%的份额。

(来源:华经情报网)

由于化学发光方法灵敏度高、线性范围宽、结果稳定、安全性好及适用范围广,具备系统性优势,因此成为免疫诊断的主流方法,在各级医疗机构均具有广泛的临床应用。

国内厂商中,新产业(300832.SZ)、安图生物(603658.SH)、迈瑞医疗(300760.SZ)和迈克生物(300463.SZ)位列前四甲。这些企业早期大都是从产品代理起家,亚辉龙也不例外。

公司成立于2008年,主营业务为以化学发光免疫分析法为主的体外诊断仪器及配套试剂的研发、生产和销售,以及部分非自产医疗器械产品的代理销售。

产品涵盖自身免疫、感染免疫、生殖健康、糖尿病、心血管、肿瘤监测、内分泌代谢等业务领域。2021年5月,公司成功登陆科创板上市。

公司的自产业务主要是以化学发光免疫分析法为主的免疫诊断产品。此外,公司还代理贝克曼体外诊断产品、碧迪微生物诊断及医用耗材、沃芬血凝检测产品等,代理销售区域主要集中在广东省内。

公司代理业务的主体来源于收购深圳市开源医疗器械有限公司(开源医疗)的贝克曼产品代理业务。

开源医疗原控制人为胡德明(公司实控人父亲),开源医疗于2009年开始从事贝克曼品牌的中山、珠海代理业务。

2012年底,胡德明将公司的控股权转让给胡鹍辉;2013年9月3日,公司完成对开源医疗的收购。收购价格为2013年3月31日的经审计开源医疗净资产315万元。

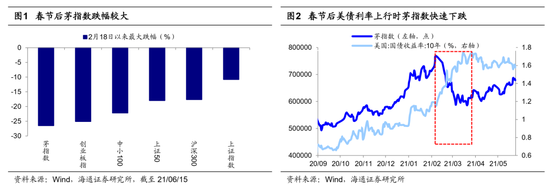

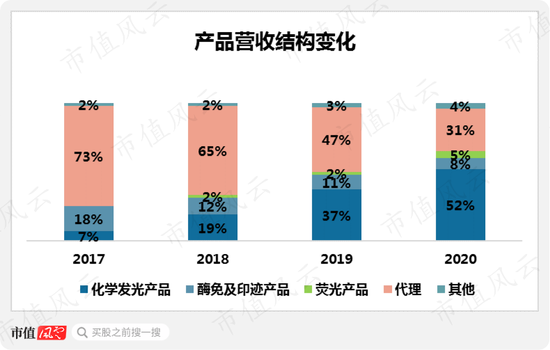

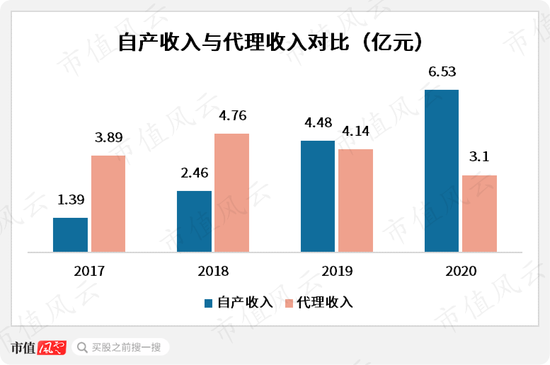

2017-2019年,代理产品收入占公司营收的比重分别为73%、65%及47%。

2017年,公司自产产品收入以酶免及印迹为主;2018年以来,化学发光业务高速增长;2019年,公司自产业务收入超过代理业务;2020年,公司自产业务收入占比达到79%,成为核心业务。

2017-2020年,公司自产收入由1.4亿元增长至6.5亿元,CAGR为67%,远超代理收入增长。代理收入从2018年以后开始减少,2020年为3.1亿元。

截至2021年5月17日,1991年出生的胡鹍辉直接持有公司39.18%的股权,并通过其100%控制的普惠投资持有公司8.19%的股权,合计持有公司47.37%的股权,为公司的实际控制人。

公司上市前有五大员工持股平台,华德赛(有限合伙)、益康华(有限合伙)、瑞华健(有限合伙)、龙康盛(有限合伙)、锦瑞康(有限合伙),合计持有公司5.61%的股权。

二、客户分散,三甲医院覆盖率较低

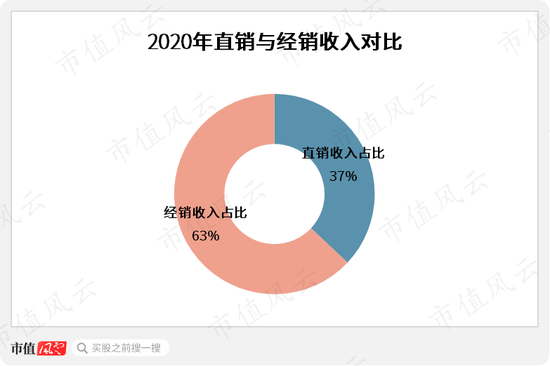

公司与新产业一样,采取“经销为主,直销为辅”的模式。

2020年,直销收入为3.6亿元,占主营业务收入的比重为37%;经销收入为9.6亿元,占主营业务收入的比重为63%。

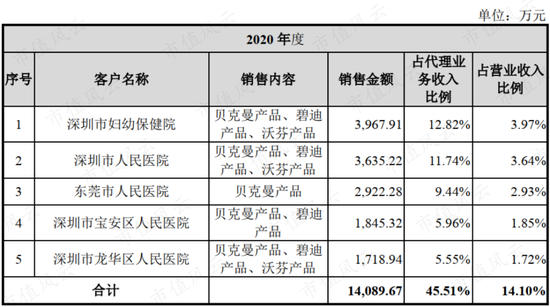

直销模式下,公司客户为各类医疗机构。2018-2020年,公司代理业务的前五大客户总销售额占营收的比重分别为20%、18%及14%;直销客户集中度趋于下降。

(来源:招股说明书)

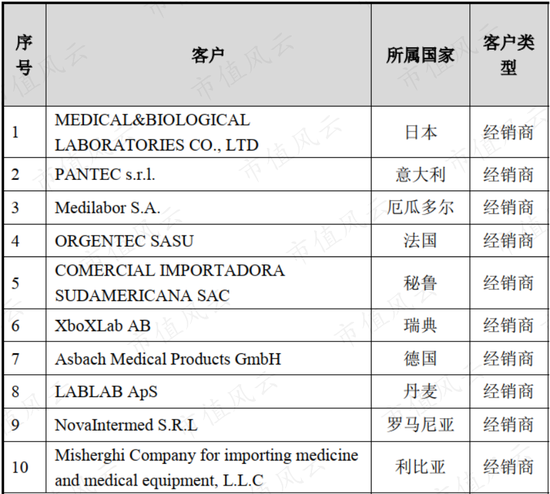

2020年上半年公司新冠检测试剂产品实现销售收入共计5918万元,新增客户均为境外客户。

(来源:问询函回复)

2020年,公司境内外经销商客户总数超过500家,直销终端医院或第三方诊断机构客户190余家。

从终端医疗机构的覆盖情况来看,2020年公司主要自有产品覆盖境内终端医疗机构客户中,二级以上医院2002家,三级医院971家(占2019年末全国三级医院数量的35%)、三级甲等医院746家(占2019年末全国三甲医院数量的49%)。

(来源:各公司2020年报)

截止2020年末,迈瑞医疗的三甲医院覆盖率达到99%;安图生物与迈克生物的三级医院覆盖家数分别为1700家及1000家以上。

公司的三级医院覆盖家数与新产业相近,分别为971家及1034家;三甲医院覆盖率方面,二者分别为49%与48%。

三甲医院覆盖方面,公司目前与新产业相近,处于可比公司中较低水平。

三、研发及实力对比

从技术上看,酶联免疫产品在三级医院及大型第三方医学诊断实验室等高端市场正在被化学发光产品替代。化学发光技术也成为引领免疫诊断市场快速增长的主要动力。

国内厂商无论是技术,还是市场份额,暂都与国外巨头差距较大。因此,这里只选取国内厂商进行横向对比。

化学发光产品属于封闭式系统产品,仪器和试剂具有唯一匹配性。化学发光免疫分析仪的数量越多,测试速度越快,则试剂装载量越大。

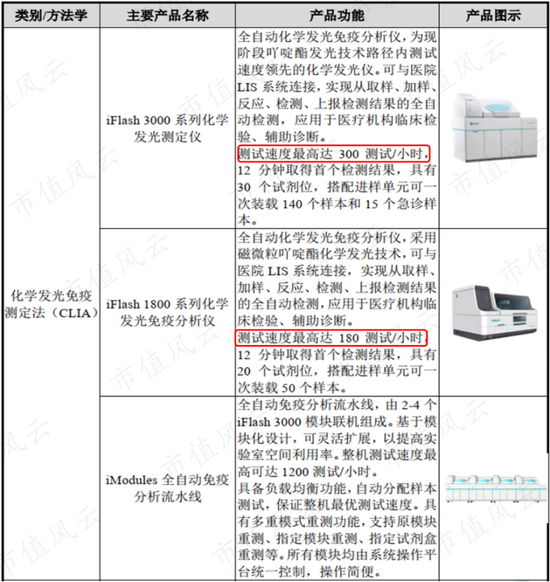

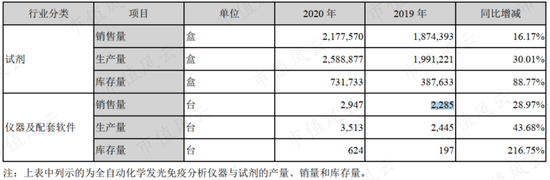

目前公司有4款全自动化学发光免疫分析仪及119项配套试剂;与新产业对比来看,公司在化学发光免疫分析仪的型号数量和配套试剂数量上还有一定差距。

(来源:招股说明书、公司年报)

除了数量,测试速度也是重要考量因素。公司现有的分析仪,主流设备测试速度在180-300测试/小时。

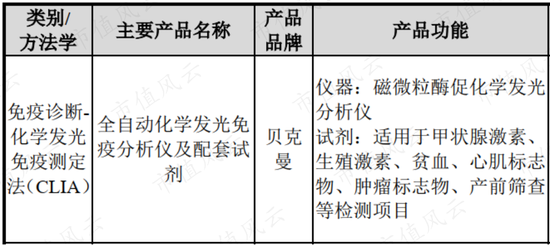

而新产业的部分化学发光免疫分析仪主流测试速度在280-600测试/小时之间。公司与之对比,在主流设备的测试速度上与新产业存在较大差距。

(来源:新产业2020年报)

化学发光技术分为三类:新产业是直接化学发光,而安图生物是酶促化学发光,罗氏是电化学发光(壁垒最高,技术最难突破)。不过目前学术界没有文献直接证明化学发光方法学上存在绝对的优劣之分。

公司采用的化学发光细分技术平台为磁微粒吖啶酯直接化学发光。作为化学发光技术中的主流方法之一,直接化学发光不需要酶进行催化,体系较为稳定、发光迅速、产生结果的时间短。

化学发光免疫诊断的检测项目有甲状腺激素、生殖激素、贫血、心肌标志物、肿瘤标志物、产前筛查等。

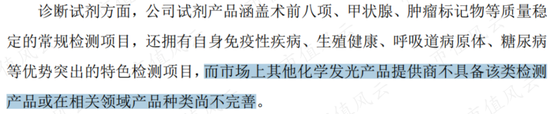

公司招股书显示,化学发光检测项目国产最多的是新产业141项,其次是公司的121项;国外厂商中检测项目较多的是罗氏和西门子,分别为103及105项。

国产厂商的检测项目数量不输国外厂商;公司在国内厂商中名列前茅,检测项目数量仅次于新产业。

(来源:招股说明书)

公司的检测项目之所以较多,是因为除了术前八项、甲状腺、肿瘤标记物等常规检测项目外,公司还布局了自身免疫性疾病、生殖健康、呼吸道病原体、糖尿病等特色检测项目;公司将这归因于检测能力和提前布局。

(来源:招股说明书)

抗原抗体是免疫诊断试剂的核心原料之一,公司用于生产体外诊断试剂的抗原抗体主要通过对外采购获得。

2020年可比公司中,安图生物的抗原抗体自给率为76%左右,新产业的抗原抗体自给率在50%以上,而公司、迈瑞医疗以及迈克生物的抗原抗体都以外购为主。

(来源:各公司2020年年报)

2020年,迈瑞医疗的研发人员数量最多,达到3070人,研发人员占比为26%;其次是安图生物,其研发人员为1443人,占比32%。

公司的研发人员数量在可比公司中最少,为290人,研发人员占比为25%,与同行相比并不出众。

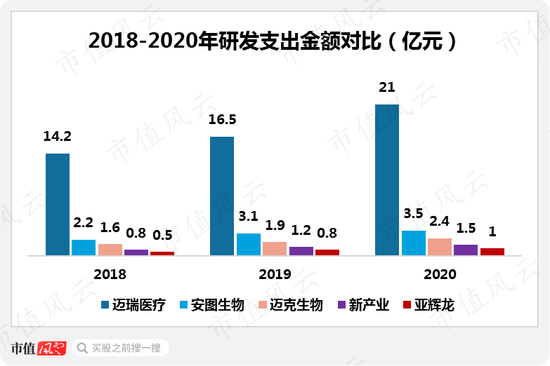

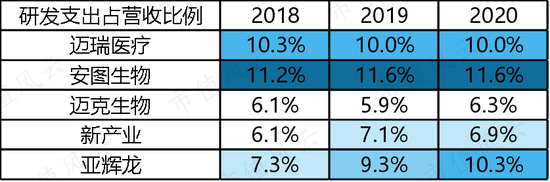

从研发支出的绝对金额来看,2018-2020年,迈瑞医疗依旧领跑同业,研发支出分别为14.2亿元、16.5亿元及21亿元;公司的研发支出金额在可比公司中处于最低水平,近三年分别为0.5亿元、0.8亿元及1亿元。

研发支出占营收的比重方面,2018-2020年最高的是安图生物,保持在11%以上;其次是迈瑞医疗,保持在10%以上,与安图生物水平接近。

公司的研发支出占比呈现逐渐上升态势,由2018年的7.3%逐步提高至2020年的10.3%。同期,迈克生物与新产业的研发支出占比基本保持6%-7%之间。

公司近些年的研发支出逐渐加大,但从绝对金额来看,仍然与其他可比公司存在差距。

从已拥有的发明专利数量上来看,迈瑞医疗以1561项发明专利,在可比公司中遥遥领先;其次是迈克生物的148项。公司的发明专利数量在可比公司中最少,为42项。

(来源:各公司2020年年报)

公司还在招股书中强调:公司自主研发了全自动吖啶酯化学发光免疫分析仪,测试速度达到300测试/小时,也成为国内较早实现吖啶酯化学发光免疫分析仪产业化的企业,打破了国际体外诊断巨头的技术垄断。

整体来看,公司在化学发光免疫分析仪器的型号数量和性能上,距离新产业还有一定差距;但得益于较早布局自身免疫性疾病、生殖健康等特色类项目,公司的化学发光试剂检测项目在国内厂商中处于靠前水平。

专利布局上来看,目前公司远远落后于迈瑞医疗;数量上在可比公司中最少。公司的整体研发成果处于可比公司中最低水平。

四、财务分析

(一)仪器销售带动收入快速增长

体外诊断的一般经营模式为“以仪器销售带动试剂销售,以试剂销售促进仪器销售”。企业选择低价销售或者免费投放仪器,收入和利润主要来源于体外诊断试剂的销售。

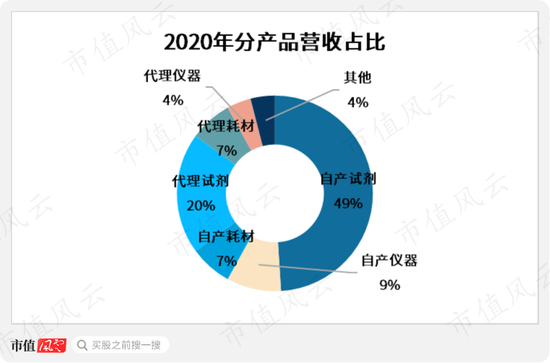

公司也是以试剂收入为主。2020年公司自产试剂、自产仪器及自产耗材分别实现收入4.9亿元、9500万元及6800万元,占总收入的比重分别为49%、9%和7%。加上代理试剂收入,总的试剂收入占营收的比重达到70%左右。

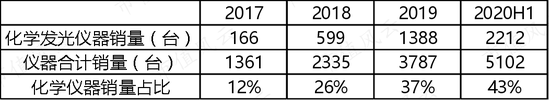

仪器销售作为收入端主要驱动力,公司的仪器销售量在2017-2020H1,由1361台增至5102台;其中化学发光仪器销量由166台增至2212台,销量量占比由12%提升至43%。

2017-2019年,仪器合计销量CAGR为67%;同期,试剂销售收入由9411万元增至3.6亿元,CAGR为96%,试剂收入增长超过仪器收入增长。

(来源:问询函回复)

对比来看,2019年新产业的化学发光仪器销量为2285台;同期公司化学仪器销量为1388台,公司在化学仪器销量上仍然与新产业相比存在差距。

(来源:新产业2020年报)

自产产品,尤其是化学发光仪器的销售增长,推动了公司营业收入增长。

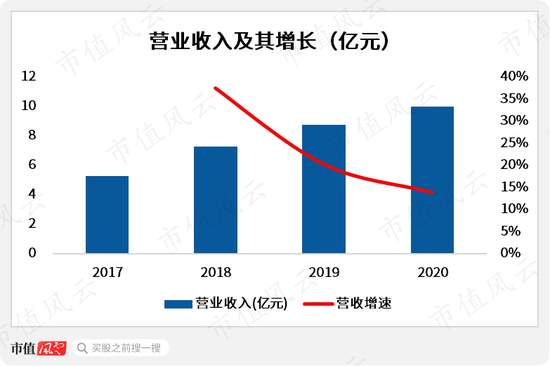

2017-2020年,公司营业收入由5.3亿元增长至10亿元,CAGR为24%;过往营收保持较快增长。

2020年营收同比增长14%,增速有所降低,主要系公司退出施乐辉代理业务所致。

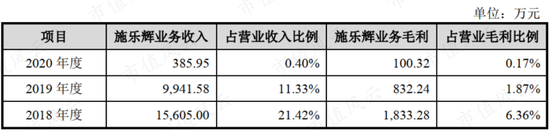

2018-2020年,施乐辉产品代理收入分别为1.6亿元、9942万元和386万元,占各期营收的比重分别为21%、11%及0.4%。

2019年,公司业务调整,逐步退出施乐辉品牌产品的代理业务,2020年不再代理施乐辉产品,相关收入为处理尾库所形成。

(来源:招股说明书)

值得注意的是,2020年公司新冠检测产品在海外销售较好,该类产品海外销售收入为9057万元,占营收的比重为11%。

由于抗体检测试剂系核酸检测试剂的辅助及补充,截至目前并未大规模使用。因此,随着新冠疫情被逐渐控制以及新冠产品价格下降等因素的影响,其对公司的收入贡献持续性较差。

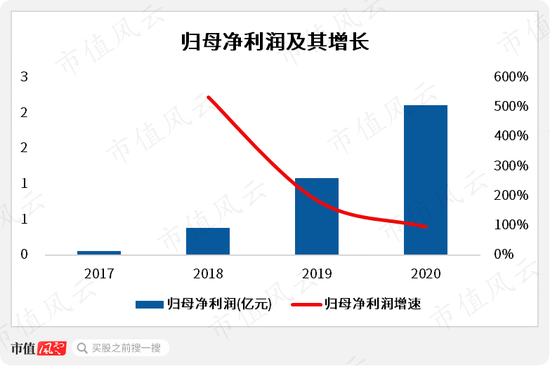

2017-2020年,公司归母净利润由589万元增长至2.1亿元,CAGR达228%,利润端呈现爆发式增长。2020年,归母净利润同比增长95%,依旧保持快速增长。

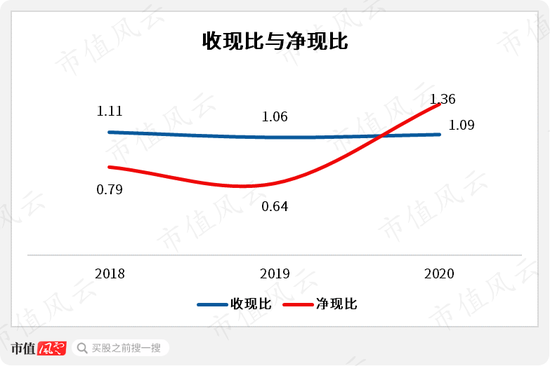

2018-2020年,公司的收现比保持在经验值1.0以上,表明公司收入的现金含量充足。并且净现比由2018年的0.8提高至2020年1.4,公司盈利质量持续提升,2020年达到优良水平。

(二)高毛利率,高费用率

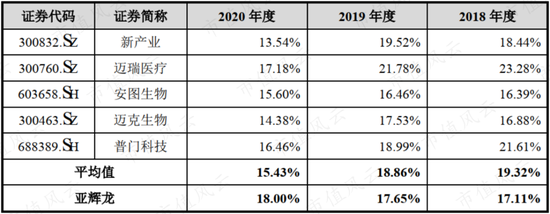

2018、2019年公司的综合毛利率低于可比公司平均,但呈现逐年增长的趋势。

公司解释为:主要系公司与可比公司的产品销售结构不同所致。

我们以同样代理业务收入占比较大的迈克生物为例,其2018-2020年代理业务收入占主营业务收入比重分别为62%及61%,与公司代理业务占比相近;同期,迈克生物与公司的综合毛利率水平较为接近。

(来源:招股说明书)

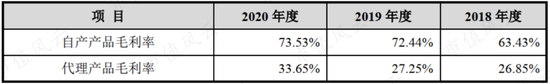

2018-2020年,公司自产产品毛利率分别为63%、72%及74%;同期,代理产品毛利率分别为27%、27%及34%。

随着公司自产业务占比提升,起综合毛利率水平逐年上升,由2018年的40%,提高了20个百分点至2020年的60%;2020年公司综合毛利率与可比公司平均水平基本相当。

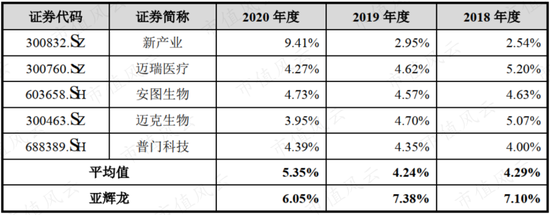

2018-2019年,公司销售费用率分别为17%及18%,与新产业、安图生物、迈克生物的销售费用率相当。

2020年,公司销售费用率略有上升,公司解释为:主要受新冠检测产品出口收入大幅增长,相应地运输费增加影响;同时累计对外投放的仪器数量增加使得折旧费上升。

总体而言,公司销售费用率与可比公司不存在明显差异。

2018-2020年,公司的管理费用率分别为7.1%、7.4%和6.1%,与同业可比公司平均水平相比较高。公司解释为:主要系公司正处于快速发展的阶段,为应对业务的快速增长,公司提前对管理团队及办公场所进行了布局。

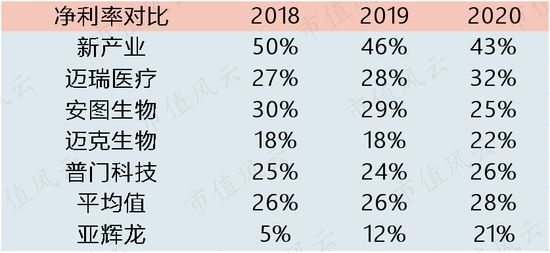

与高费用率相对应的是,公司的净利率保持在较低水平。

2018-2020年,公司的净利率由5%提高至21%,提高了16个百分点;横向对比来看,公司的净利率水平持续处于可比公司中最低水平。以2020年为例,公司的净利率较可比公司平均值低了7个百分点。

以净利率来衡量,公司目前的盈利能力在可比公司中处于最低水平,存在较大提升空间。

(三)存货隐含风险

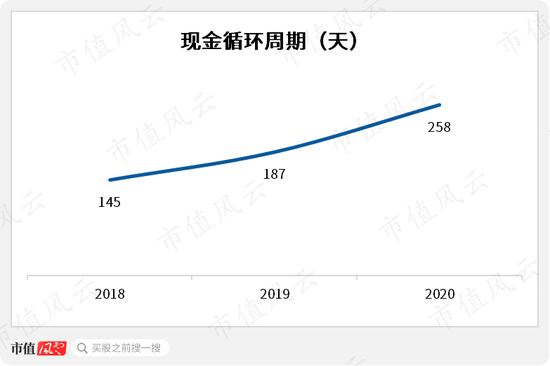

公司的现金循环周期由2018年的145天延长至2020年的258天,印证了其购存销周期持续延长,反映资金利用效率持续降低。

公司业务规模增长的同时,存货规模也在不断增长。

2018-2020年末,公司存货账面价值分别为2亿元、2.7亿元和3亿元,占各期末流动资产的比重较高,分别为45%、43%和38%。

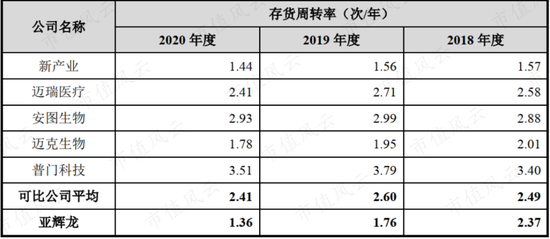

横向对比,公司的存货周转率低于可比公司均值。2018-2020年,可比公司存货周转率均值分别为2.5次/年、2.6次/年及2.4次/年;并且持续高于公司的存货周转率。同期,公司的存货周转率由2.4次/年降至1.4次/年。

公司将存货周转率的下降,归因于“公司近年来自产产品市场需求快速增长,公司对自产产品积极备货所致”。

但在可比公司存货变现能力整体保持平稳的情况下,公司趋势向下,足够引起重视;毕竟以公司目前10来亿元的收入体量和2亿元左右的利润规模,存货的影响不容小视。

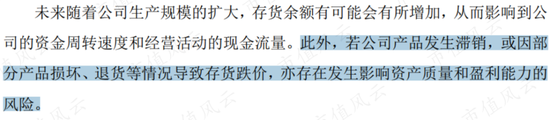

2018年以来,存货跌价损失持续增加,由531万元增加至2020年的1236万元。

公司也在招股书中也做出强调:若产品发生滞销,或其他原因导致存货跌价,可能影响资产质量和盈利能力。

(来源:招股说明书)

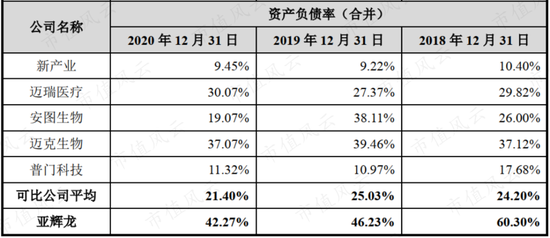

2018-2020年,公司的资产负债率由60%降至42%,整体财务风险有所降低。

横向对比来看,公司的资产负债率处于可比公司最高水平。以2020年为例,公司的资产负债率较迈克生物37%的资产负债率高出5个百分点,较可比公司平均值则高出21个百分点。

但从偿债能力来看,自2017年以来,公司的利息保障倍数由8逐步提高至2020年的20,显示公司对于到期债务的保障能力有所增强,偿债压力较小。

五、募投项目情况

公司的化学发光试剂产能利用率由2018年的97%提高至2020年的112%;同期,荧光试剂产能利用率由90%提高至117%,两种试剂的产能利用率都超过100%。随着需求的进一步扩大,这两种试剂的产能有待增加。

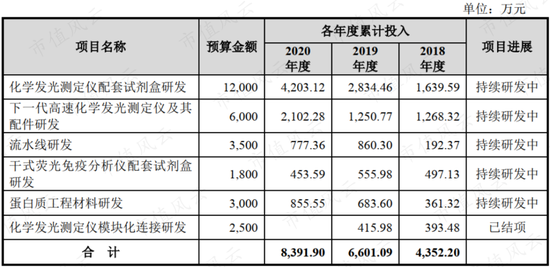

上市之前,公司化学发光领域进行产品研发,主要项目包括“化学发光测定仪配套试剂盒研发”、“下一代高速化学发光测定仪及其配件研发”等。项目主要集中在化学发光和荧光试剂方面。

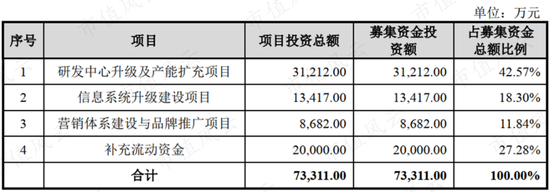

此次IPO,公司计划投入3.1亿元募集资金升级研发中心和提升产能,占募集资金总额的比例为43%,对研发投入力度较大。其余募集资金中,1.3亿元用于信息系统建设,8682万元用于营销体系建设,2亿元用于补充流动资金。

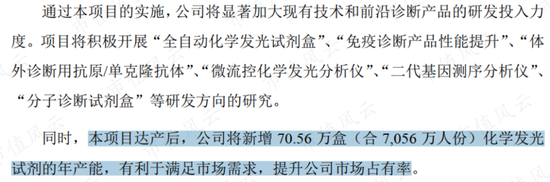

研发中心升级及产能扩充项目包括现有平台产品的持续研发,以及对现有技术平台产品进行产能扩充。公司表示该项目的实际,将加大研发投入力度,增加化学发光试剂的产能。

公司募投项目主要用于增加化学发光试剂的产能,与产能状况相符。

结语

公司从代理IVD巨头仪器试剂起家,通过代理业务不断“输血”,“熬”过了自研产品的漫长周期,逐渐在2020年进入自产业务为主的阶段。

从客户结构、技术布局、研发投入和研发成果来看,公司与迈瑞医疗、新产业、安图生物等国内先行者都存在明显差距。公司抢先覆盖特色检测项目,使其在检测项目数量上暂获领先。

自产业务占比的提升推高了公司毛利率,在研发、销售和管理消耗之后,使得公司的净利率水平处于可比公司中低位,仍有较大提升空间。

另外,存货状况值得警惕。

牛市来了?如何快速上车,金牌投顾服务免费送>>