【浙商策略】如何看指数成分股调整及其影响?| 流动性估值跟踪

来源:王杨策略研究

摘要

宏观流动性:

1.上周逆回购投放回笼相抵,MLF没有操作;

2. 市场利率方面,DR007和R007小幅下降至2.15%和2.11%;

3. 十年期国债收益率小幅上升至3.13%;

4. 人民币兑美元小幅上升至6.39。

A股市场资金面和情绪面:

1.上周A股成交量和换手率均有所下降;

2. 两融余额维持在1.73万亿;

3.北上资金小幅净流入29.3亿元;

4. 上周A股小幅净减持、回购规模下降,本周限售解禁规模大幅回落;

5. 风格来看,上周小盘股、高PE、低价股、微利股表现最好。

A股和全球估值:

目前道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为29.28、32.69、47.98、47.25、62.3、33.63、52.96、20.76、20.32、11.17、32.34、13.81。过去十年分位数分别为96.2%、93.4%、92.5%、95.1%、92%、93.3%、95.7%、79.8%、53.2%、90.9%、93.5%、92.7%。

正文

目录

本期关注:重要指数成分股调整及其影响

1、多个指数成分股调整

根据此前的安排,上交所和中证指数有限公司已对上证50、沪深300、中证500、科创50、创业板指等多个指数样本股进行调整,上述调整已于6月15日正式生效。

从本次指数调整大致情况来看,上证50指数更换5只样本,沪深300更换25只样本,中证500更换50只样本,科创50指数更换5只样本,创业板指更换10只样本。

其中,上证50指数本次调入通威股份、山西汾酒、航发动力、紫金矿业、中金公司5只股票,同时剔除中国铁建、红塔证券、中国人保、京沪高铁、汇顶科技5只股票。

科创50在这次调整中剔除了长阳科技、三达膜、山石网科、清溢光电、交控科技,调入了康希诺-U、九号公司-WD、圣湘生物、凯赛生物、芯原股份-U。

2、上证50成分股调入调出后有显著股价的影响

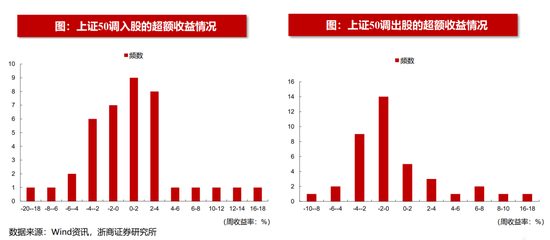

根据过去5年的数据统计,我们计算了调入股和调出股在指数调整生效后一周内的超额收益,发现对于不同指数来说,指数成分股调整对调入股和调出股的有不同程度的影响。

上证50成分股调整对调入股和调出股的影响较为明显。调入股在调整后的一周时间内,有56%的概率能取得相对指数的超额收益,超额收益率大多在0-4%的区间内。而调出股则相反,有约为66%的概率跑输指数,大多在-2%-0的区间。

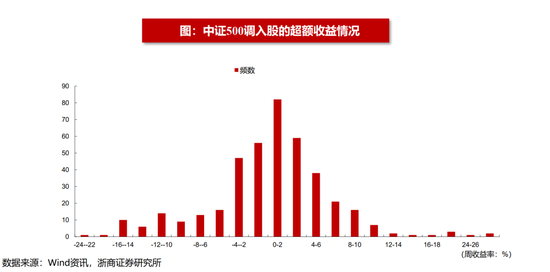

3、中证500指数调入个股有较为明显的超额收益

对于沪深300来说,指数成分股的调整对于调入股和调出股的影响较小。调入股在调整后的一周时间内,有44%的概率能取得相对指数的超额收益,而调出股则有50%的概率跑输指数。

对于中证500来说,指数成分股的调整对于调入股的影响较为明显,调入股在调整后的一周时间内,有57%的概率能取得相对指数的超额收益,超额收益率大多在0-2%的区间内。而调整对于调出股的影响很小,调出股约有50%的概率跑输指数。

4、科创50指数调入个股有较为明显的超额收益

对于创业板指来说,指数成分股的调整对于调入股和调出股的影响并不显著。调入股在调整后的一周时间内,有约40%的概率能取得相对指数的超额收益,而调出股则有51%的概率跑输指数。

对于科创来说,指数成分股的调整对于调入股的影响较为明显,调入股在调整后的一周时间内,有55%的概率能取得相对指数的超额收益,超额收益率大多在0-1%的区间内。而对于调出股来说,在15支调出股中,共有8支股票跑输指数,跑赢跑输概率均等。此外由于样本数量较小,指数成分调整对于调出股的影响尚不明确。

宏观流动性

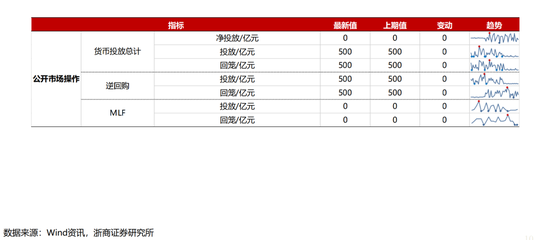

量指标:公开市场操作

上周货币总计净投放0亿元。上周货币投放量500亿元,货币回笼量500亿元。

上周逆回购净投放0亿元。上周逆回购投放量为500亿元,逆回购回笼量为500亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

量指标:新型货币工具

5月PSL新增0亿元。5月PSL期末余额为31366亿元,当月减少396亿元。

5月SLF操作30亿元,当月增加30亿元。

量指标:信用货币派生

2021年Q1货币乘数为6.96,上升0.3。基础货币余额同比减少1.5%。

2021年5月M1同比增长6.1%,较上个月下降0.1个百分点。M2同比增长8.3%,较上个月上升0.2个百分点。

2021年5月存款准备金率不变。5月大型金融机构人民币存款准备金率为12.5%,中小型金融机构为9.5%

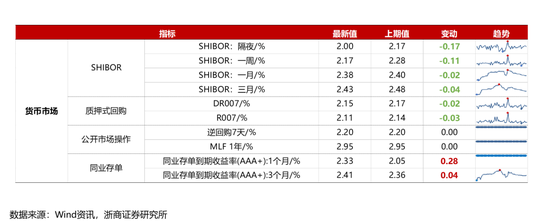

价指标:货币市场利率

上周SHIBOR隔夜/一周/一月利率分别为2%(-0.17%)、2.17%(-0.11%)、2.38%(-0.02%)。上周DR007/R007分别为2.15%(-0.02%)、2.11%(-0.03%)。同业存单(AAA+)1个月到期收益率为2.33%(+0.28%), 同业存单(AAA+)3个月到期收益率为2.41%(+0.04%)。

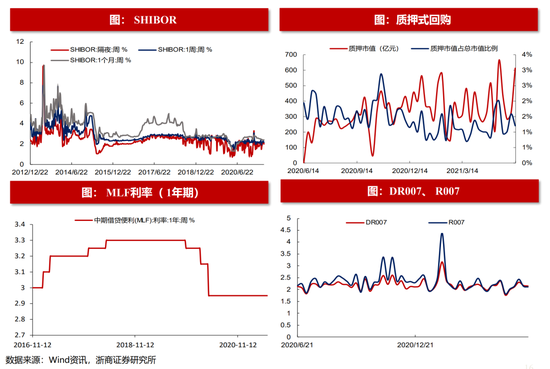

价指标:债券市场利率

上周国债期限利差收窄。上周国债1年到期收益率为2.4%(+0.07%),10年到期收益率为3.1%(+0.03%)。上周期限利差为0.69%(-0.04%)。

上周企业债到期收益率上升。上周企业债到期收益率(AAA)5年为3.66%(+0.02%)。

价指标:理财及贷款市场利率

上周理财产品预期年收益率下降。上周理财产品预期年收益率(3个月)为3.56%(-0.169%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

价指标:外汇市场

周美元指数上升,人民币对美元升值。上周美元指数为90.51(+0.4)。美元兑人民币即期汇率为6.39(-0.018)。

A股市场资金面和情绪面

资金面:股票供给

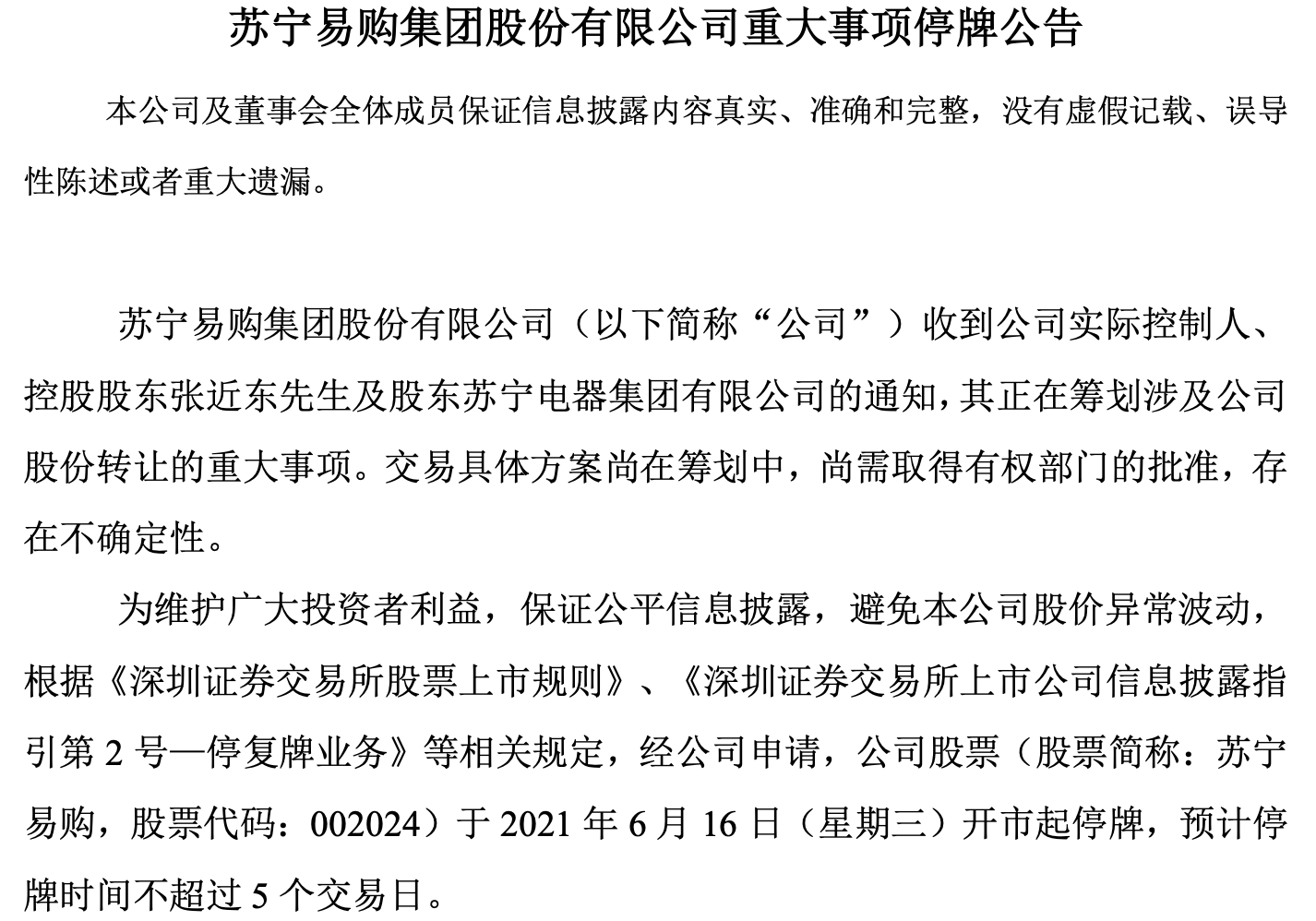

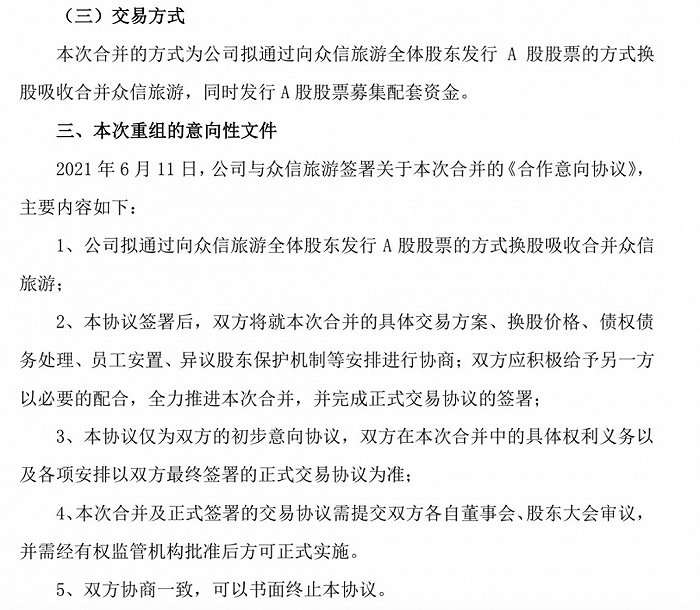

上周IPO上市家数增加,定增家数增加,并购重组家数增加。上周IPO上市有12家(+4家),金额313.3亿(+263.9亿元)。定增有7家(+2家),金额56.7亿元(-103.9)亿元。并购重组有542家(+72家),金额1001.8亿元(+278.9亿元)。

资金面:成交量和换手率

上周全A日均成交额下降。上周全A日均成交量为716亿股(-17.7亿股),成交额为9875.8亿元(-46.4亿元)。

上周全A换手率下降。上周全A换手率为2.6%(-0.01%)。

上周A股净主动卖出。上周A股净主动卖出1407.8亿元(+225.5亿元)。

资金面:新增投资者和基金

5月新增投资者数量减少。5月新增投资者中自然人为140.94万(-27.88万),非自然人为0.28万(-0.04万)。

上周股票型和混合型基金发行数量为46只,较前周增加6只。

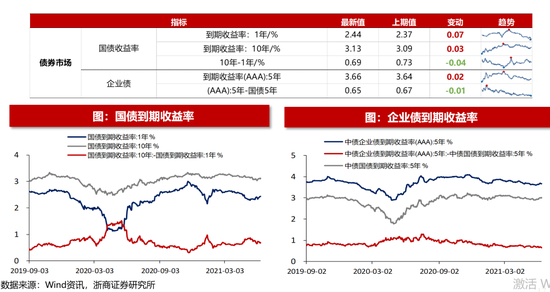

资金面:产业资本

上周产业资本净减持。上周产业资本增持74亿元(+26.3亿元),减持78.2亿元(-46.3亿元),净减持4.2亿元(+72.6亿元)。

本周限售解禁家数增加。本周限售解禁家数为33家(+2家),金额为908.3亿元(-4025.1亿元)。

上周股票回购家数减少。上周股票回购家数为86家(-69家),金额为25.4亿元(-105.6亿元)。

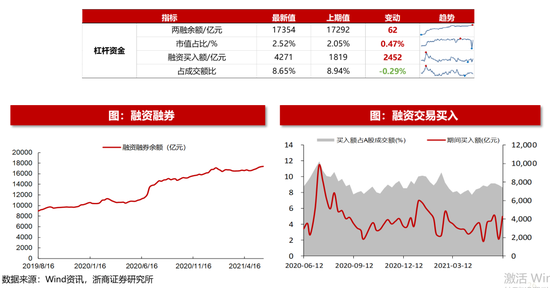

资金面:杠杆资金

上周两融余额上升。上周杠杆资金两融余额为17354.1亿元(+61.9亿元),市值占比为2.5%(+0.47%)。融资买入额4270.7亿元(+2451.8亿元),占成交额比重为8.7%(-0.3%)。

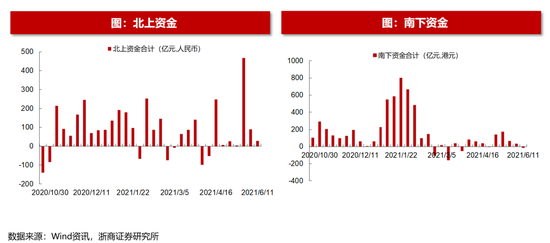

资金面:海外资金

上周北上资金净流入。上周北上资金净流入29.3亿元,较前一周流入减少59.6亿元。

上周北上资金净流入前十大个股分别为隆基股份(30.08亿元)、阳光电源(9.6亿元)、东方财富(8.47亿元)、中远海控(7.63亿元)、伊利股份(7.35亿元)、招商银行(4.21亿元)、士兰微(3.43亿元)、立讯精密(3.36亿元)、亿纬锂能(3.21亿元)、紫金矿业(3.08亿元)。

上周北上资金净流出前十大个股分别为宁德时代(-13.29亿元)、山西汾酒(-12.39亿元)、贵州茅台(-11.09亿元)、东方雨虹(-7.49亿元)、京东方A(-5.95亿元)、药明康德(-4.11亿元)、泸州老窖(-3.92亿元)、华友钴业(-3.04亿元)、洋河股份(-2.91亿元)、中国中免(-2.64亿元)。

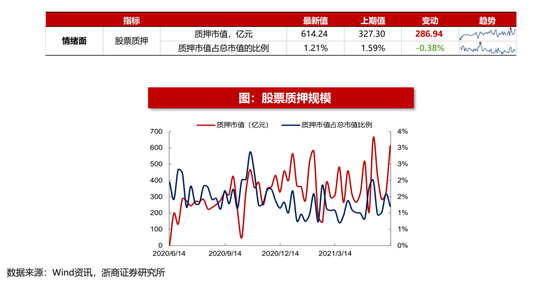

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为614.2亿元(+286.94亿元),质押市值占总市值的比例为1.21%(-0.38%)。

情绪面:市场风格变换

上周小盘指数、高PE指数、低价股指数、微利股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为-0.7%、-0.6%、1.14%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为2.41%、-0.58%、-1.35%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-0.21%、0.82%、1.03%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为0.2%、0.78%、-2.71%。

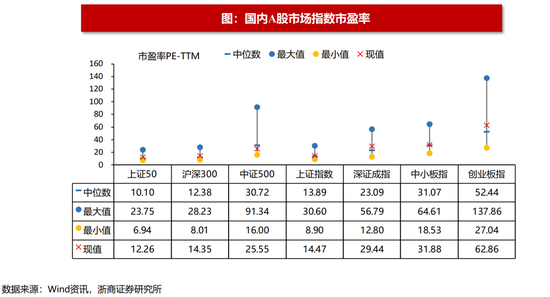

A股市场估值

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为12.26、14.35、25.55、14.47、29.44、31.88、62.86。过去十年分位数分别为87%、81.5%、16.4%、60.7%、74.9%、56.6%、80.9%。

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.44、1.67、2.15、1.53、3.56、4.35、8.49。过去十年分位数分别为67.3%、68.8%、29.2%、44.7%、91.2%、71.1%、92.3%。

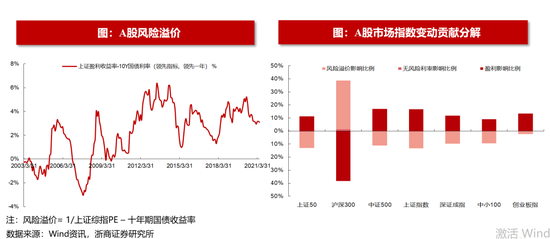

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为11.19%、-38.39%、16.87%、16.7%、11.9%、8.93%、13.48%,受无风险利率影响的比例分别为0.42%、1.36%、-0.26%、-0.49%、-0.22%、-0.21%、-0.1%,受风险溢价影响的比例分别为 -12.53%、 37.28%、 -10.98%、 -12.85%、 -9.39%、 -9.22%、 -2.18%。

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、农林牧渔 (1.8%)、通信 (11.5%)、公用事业 (12.9%),市盈率分位数(十年)较高的行业有休闲服务 (99.6%)、食品饮料 (99.4%)、家用电器(99%)、家用电器 (99%)、电气设备 (91.9%)。

申万一级行业市净率

上周市净率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、商业贸易 (0.1%)、公用事业 (3.7%) 、采掘 (4.8%),市净率分位数(十年)较高的行业有食品饮料 (99.4%)、休闲服务 (99.3%)、家用电器 (96.2%)、电气设备 (91.9%)、电子 (87.6%)。

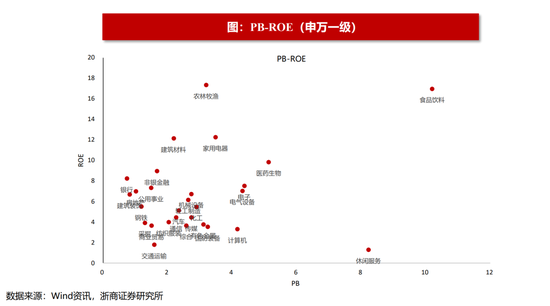

申万一级行业PB-ROE

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、建筑装饰、房地产、建筑材料、农林牧渔、非银金融、公用事业、钢铁、家用电器、采掘。

全球市场估值

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为29.28、32.69、47.98、47.25、62.3、33.63、52.96、20.76、20.32、11.17、32.34、13.81。过去十年分位数分别为96.2%、93.4%、92.5%、95.1%、92%、93.3%、95.7%、79.8%、53.2%、90.9%、93.5%、92.7%。

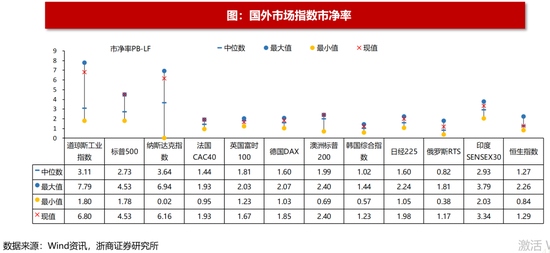

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为6.8、4.53、6.16、1.93、1.85、2.4、1.23、1.23、1.98、1.17、3.34、1.29。过去十年分位数分别为99.2%、100%、96.3%、99.9%、21.3%、93.3%、99.9%、92.6%、95.7%、97.4%、95.1%、57.4%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

牛市来了?如何快速上车,金牌投顾服务免费送>>