导读:本系列研究是原“护城河评级”升级而来,旨在对沪港深上市公司当前时点的投资价值予以综合评分和评级,建议投资者关注综合得分在7.60分及以上企业(评级为A-及以上企业),战略关注高得分的企业,在它们估值具备吸引力之时,便值得进入你投资组合的核心仓位。(当前版本:11.3)

当前时点得分在10分上的企业仅有25家👉【皇冠明珠】

内容提纲:

壹:图文透析 (公司经营什么,如何经营?未来怎样?)

贰:估值探讨 (公司值多少钱?)

叁:投资建议 (投资该公司的配置策略思考)

序

公司作为国内最早进入半导体测试设备行业的企业之一,在行业内深耕近三十年,目前是国内最大的半导体测试系统本土供应商。

当前主要产品只有为STS8200和STS8300两款,但是在半导体国产替代的浪潮下,公司业绩于去年大增,也得以上市A股。今年6月公司创始人董事长孙铣离世。也使得众多私募基金关注调研。

本文为宏赫臻财首次覆盖该公司研究,看其价值几何。

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究。点此=>【定制你自选企业的最新综合评分】

壹

图文透析

本公司所属子行业研究链接:

【GICS行业巡礼】23家“半导体设备”行业沪深港上市公司初筛选

1

公司出镜(2021Q1)

上市以来基本

华峰测控上市以来市值由208亿增至当前的251亿,1.3年期间年均复合收益率为15.27%。截止当前评测日近五年年均复合收益率为--%。

最新股价对应近12月股息率0.00%。(股息率:只代表过去12个月累计派息/最新总市值)

2020年末扣非加权ROE为【8.33%】

[注]:本文数据来源:iFinD,宏赫臻财研究中心,数据日期:20/06/11,默认单位 亿元人民币。

沪港深指数启用以来整年度市值增长率PK指数

---

公司证券资料及主营类型

行业地位

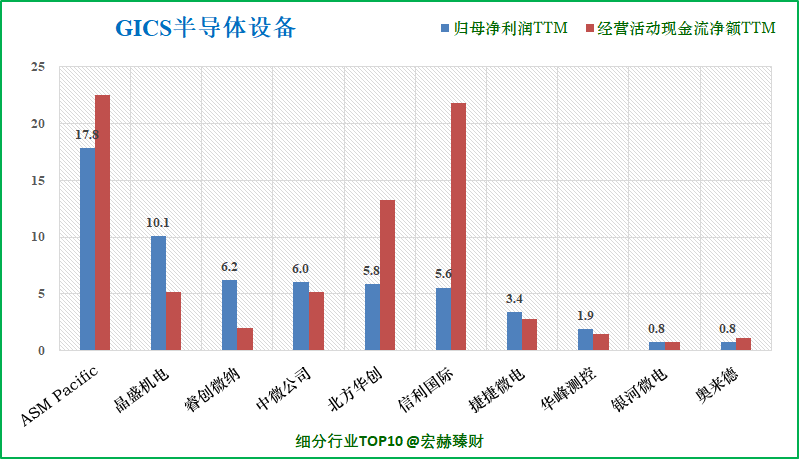

细分行业营收&净利润规模排名Top10(单位亿)

选取沪深港上市的GICS行业细分

【工业-资本品-机械制造-工业机械】

之公司,共计309家。数据为TTM值,下同。

华峰测控营业收入排名10/15;归母净利润排名8/15。

注:该对比仅供参考,请自行结合该公司主营业务具体考察其横向可比性。

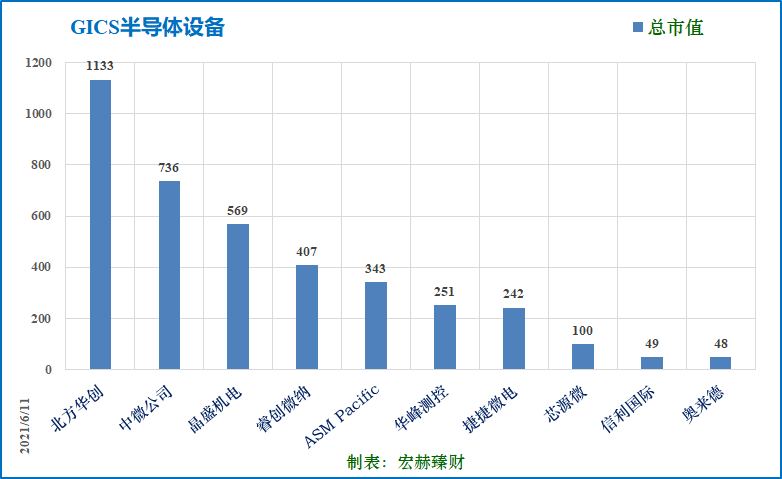

细分行业当前总市值Top10(单位 亿)

华峰测控总市值排名6/15。

公司主要业务

公司主营业务为半导体自动化测试系统的研发、生产和销售。

行业最新数据

随着半导体技术的不断突破,国产模拟及混合信号芯片进入黄金发展期。尤其第三代半导体器件在快充、5G基站、新能源汽车、特高压、数据中心等领域的应用前景广阔,根据Yole预测,2025年SiC功率器件市场规模将超30亿美元,GaN器件市场规模将超7亿美元,公司在第3代化合物半导体,尤其是氮化镓领域布局较早,在第三代宽禁带半导体功率模块方面取得了认证,量产,解决了多个GaN晶圆测试的业界难题。

资产结构

(新手看利润表,老手看资产负债表)

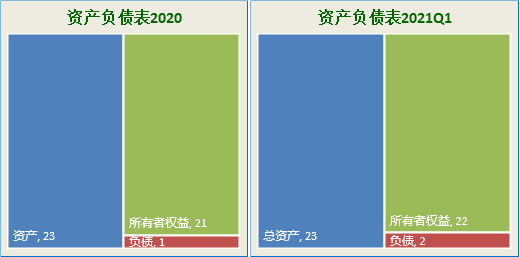

资产负债表

2021年第一季度报负债/净资产:8%;负债/总资产:7%。

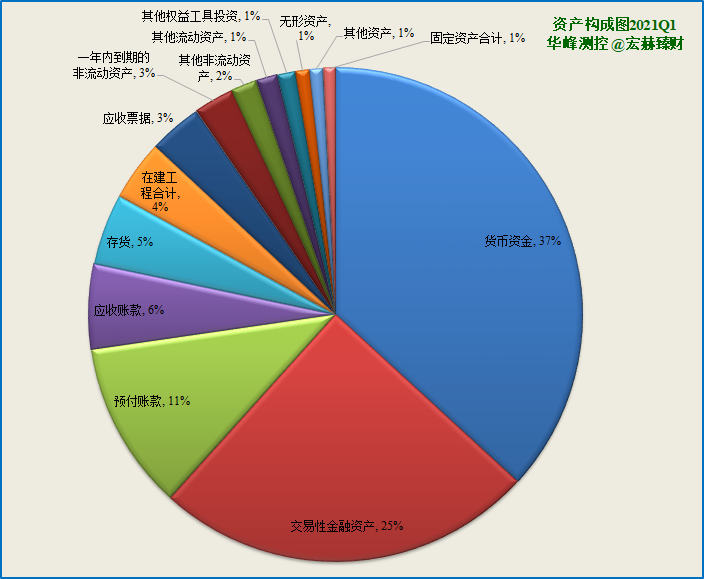

主要资产构成图

[注]:2021年第一季度报总资产【23】亿;净资产【22】亿,负债【2】亿;

2021Q1总市值【179亿】;当前时点总市值【251亿】

第一大资产为货币资金8.6亿,占比36.5%;20Q4占比33.8%。

第二大资产为交易性金融资产5.8亿,占比24.7%;20Q4占比42.7%。(上市公司非公开发行股票的公允价值下降)

第三大资产为预付账款2.6亿,占比11.0%;20Q4占比0%。(购建楼宇)

华峰测控有形资产占总资产比例【91%】,无形资产+商誉占比【1%】。

核心竞争力年报摘要

---摘自2020年年度报告

1、经过多年技术研发和市场开拓,公司已成为国内最大的半导体自动化测试系统本土供应商,实现了进口替代。

2、公司拥有广泛且具有较高粘性的客户基础,本土化服务优势显著。

3、客户资源壁垒显著,替换意愿低。

4、公司主力机型生命周期长。公司主力机型STS8200系列主要应用于模拟及混合信号类集成电路测试,我公司产品的平台化设计使得产品的可扩充性和兼容性好,可以很好的适应被测试芯片的更新和迭代,所以产品的生命周期长。

5、新产品的覆盖面更广。报告期内,公司的新产品STS8300已经获得订单并取得一定的装机量。STS8300的平台化设计进一步提高集成度,主要面向PMIC和功率类SoC测试,可满足晶圆级和成品测试的需求。

企业年报关于竞争优势的阐述只是该公司的主观陈述,投资者需自行理性思考以上优势的真假强弱……

2

营收一览

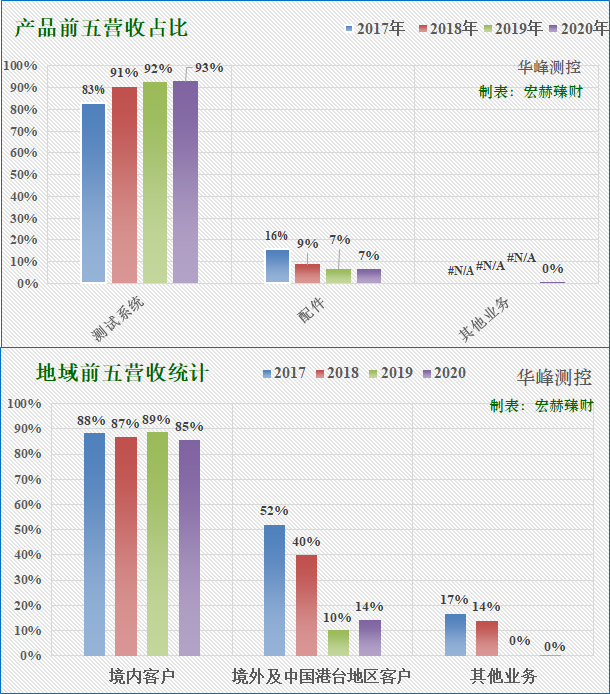

近四年营收分类结构图

◈主营1业务2018-2020三年复利增长率分别为:60.2%、18.9%和57.0%。

◈主营2业务2018-2020三年复利增长率分别为:-17.1%、-14.0%和58.0%。

公司主营业务收入主要来源于半导体自动化测试系统,以中国大陆地区收入为主。

公司2020年测试设备收入达3.69亿元,同比增长57%。

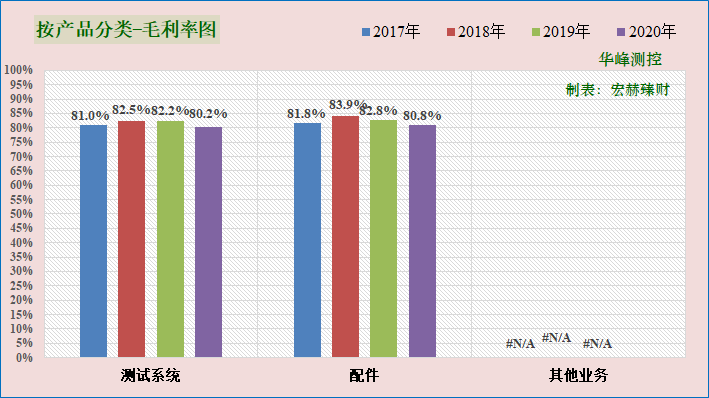

近四年毛利率分类趋势图

公司毛利率基本保持稳定。2016-2019年公司综合毛利率稳定在80%的较高水平以上,2020年,公司毛利率为80.2%,同比降低2.07%,主要是由于原材料价格上升、境外装机调试的委外费用增加。

近四年营收分类占比图

分业务来看,2016年2020年,测试系统的收入占比从82%提升至93%,配

件占比逐年降低,从2016年的17%下降至7%。

分地域来看,公司的大部分收入在中国大陆地区,2020年,中国大陆地区实现收 /占比为3.4亿元 /85%。

历史营收

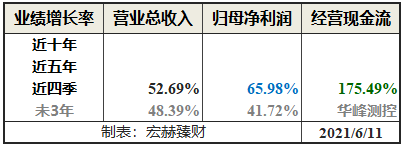

营业收入、归母净利润和经营性现流净额分段复利增长率

未2-3年为机构一致预期数据,经常不靠谱,仅供参考。往往是悲观时预期悲观,乐观时预期乐观。需甄别个中机会。

近年营业收入、净利润、现金流及未来三年预测图

◈预测值为机构一致预期均值,只作参考不一定靠谱。

华峰测控过去五年归母净利润复合增速:--%,近四季增速65.98%,未来3年一致预期复合增速为41.72%。

2016年2020年,公司营收规模自1.12亿元增长至3.97亿元,年均复合增速达37.21%,该期间,归母净利润由0.41亿元增至1.99亿元,年均复合增速达48.43%。2020年营业收入同比增长56.11%,归母净利润同比增长95.31%。受益于较高行业景气度下客户的积极扩产,以及以第三代化合物半导体为代表的功率类市场的强劲增长,公司2020年业绩高增。

滚动近四季净利润、营收及增长率趋势图

(考量基点:近20个季度,下同)

◈滚动柱图连续逐季稳健增加为加分项。新股请关注公司上市之后的时段。

◈需关注趋势的变化,忽略单个季度的非质变因素。

公司净利润含金量低,营收含金量高。

公司上市时间短,整体看,公司营收和净利润稳健提升。

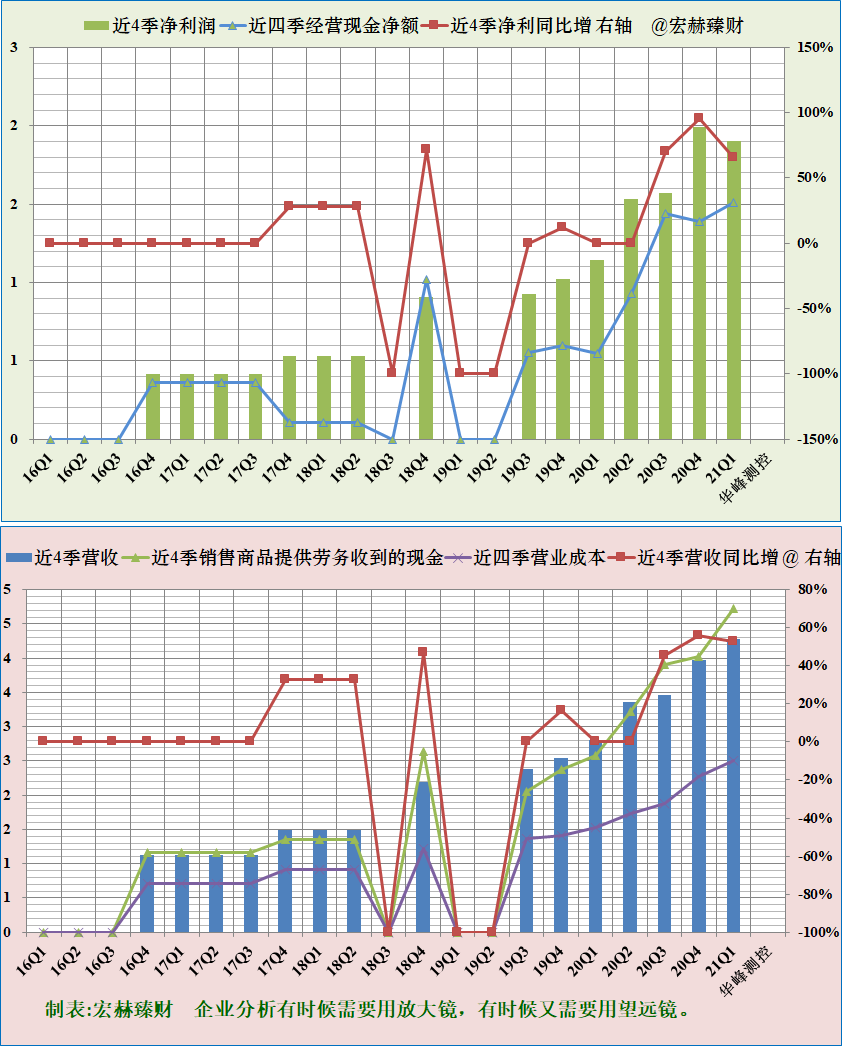

单季度净利润、营收及增长率趋势图

◈净利润和营收季节性不明显。

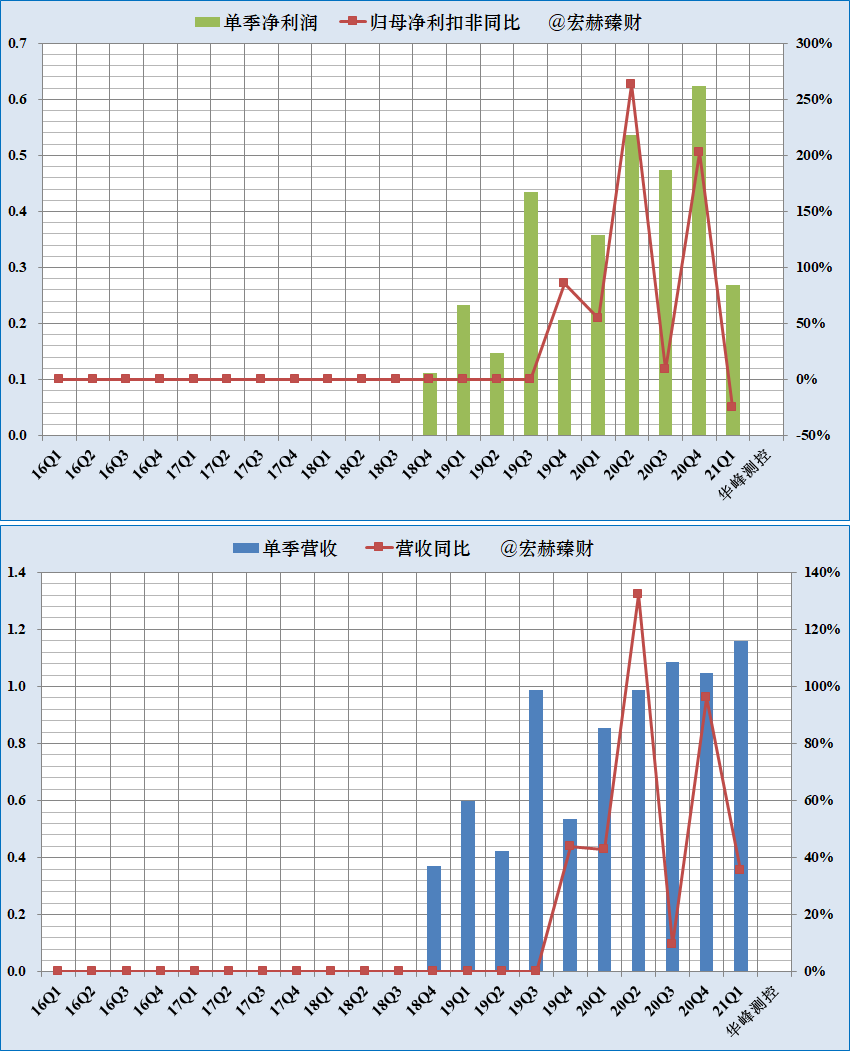

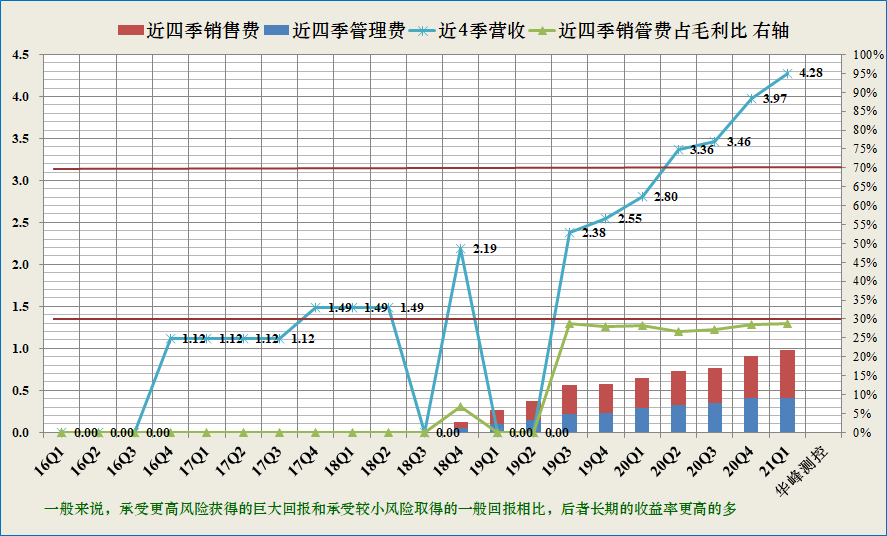

近四季销售费用、管理费用一览

投资者可关注近四季销售和管理费用与毛利润之比持续小于30%的公司(绿线低于下红线为优异,靠近为优秀),具备较高的竞争优势,若30-70%之间为可接受区域(图中红色直线之间),若大于70%需要警惕,说明该公司产生净利润的能力较弱。

华峰测控该指标优秀,当前处于优秀区间位置。毛利获净利性较高。

最新值28.8%,近四季度均值27.8%。

3

现金流

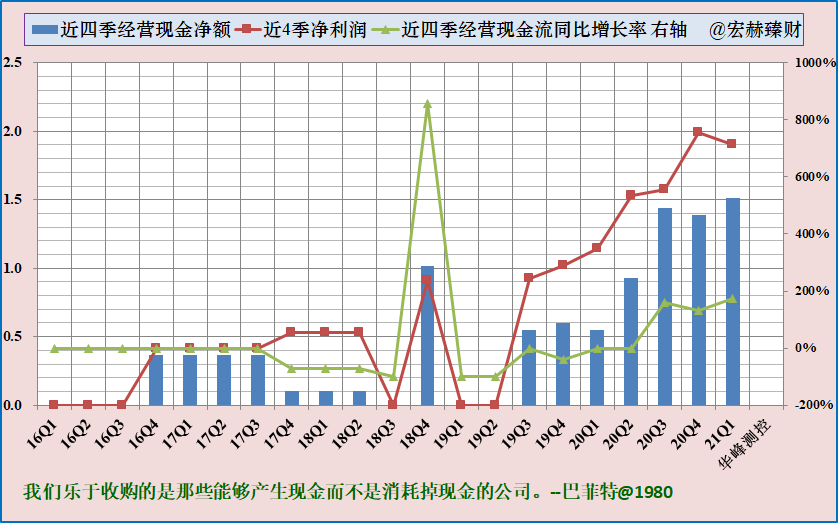

近四季经营活动产生现金流净额对比归母净利润

◈经营现金流量净额较低。

◈近5年经营现金流占净利润比例均值为【0.70】

◈近5年自由现金流占净利润比例均值为【-1.86】

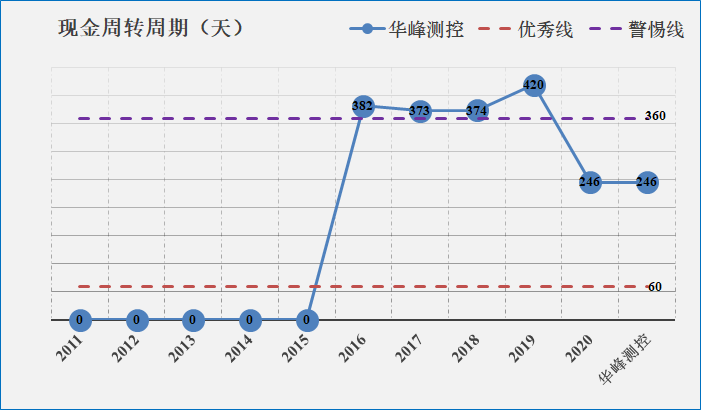

近年现金循环周期

现金循环周期又可称为净营业周期,是考量企业日常运营环节的现金流状况,优先关注那些该指标小于60的企业,负数更为优,表示企业的还款周期远大于存货变现期。警惕该指标大于360的企业。

◈公式:现金循环周期=存货周转天数+应收账款周转天数-应付账款周转天数

◈现金循环周期指标:【中-】

4

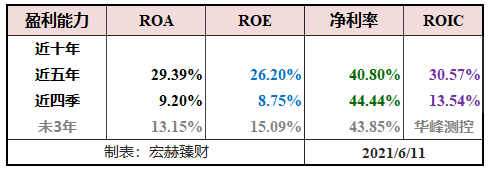

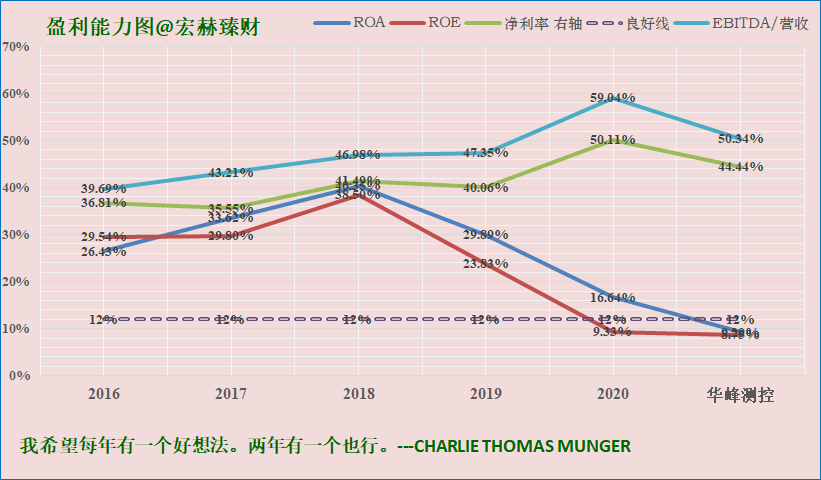

盈利能力

【本公司】

总资产收益率(ROA)、净资产收益率(ROE)

及净利率分段均值一览

盈利能力趋势图

各项盈利能力指标在良好线上越高越好。

近四季ROE(左轴)及ROIC(右轴)趋势图

关于ROE和ROIC

若一定要将问题简单归结的一个指标的话,便看ROE。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

从ROE的趋势图可以判断企业价值扩张期:看ROE能达到的高度、ROE维持在高水平持久性、ROE的增长能力。

投入资本收益率ROIC,是一个久经考验的分析资本收益的比率,这个比率调整了资产收益率和净资产收益率的某些特性。

拥有持续较高ROIC的企业如皇冠上的明珠,要占据你组合的重要位置。

当前ROE:8%+;ROIC:13%+,一致预期ROE15%+。

公司上市时间短,盈利能力水平较低,未来一致预期处于良好线附近水平。

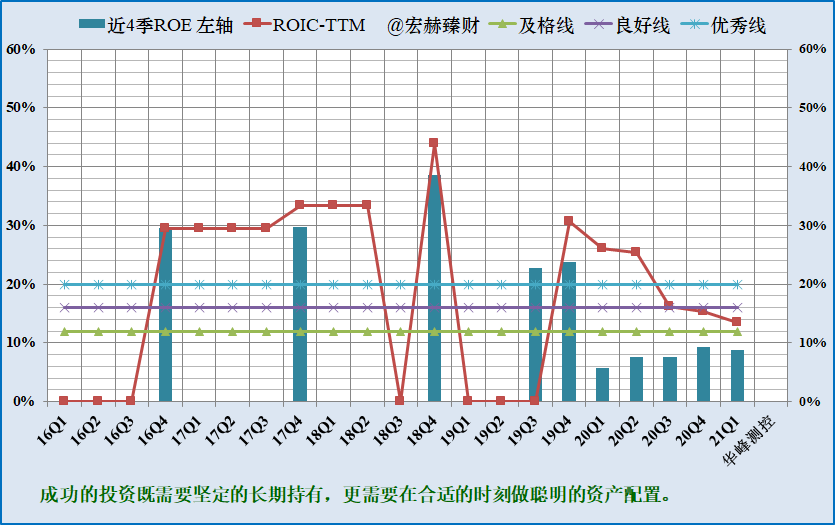

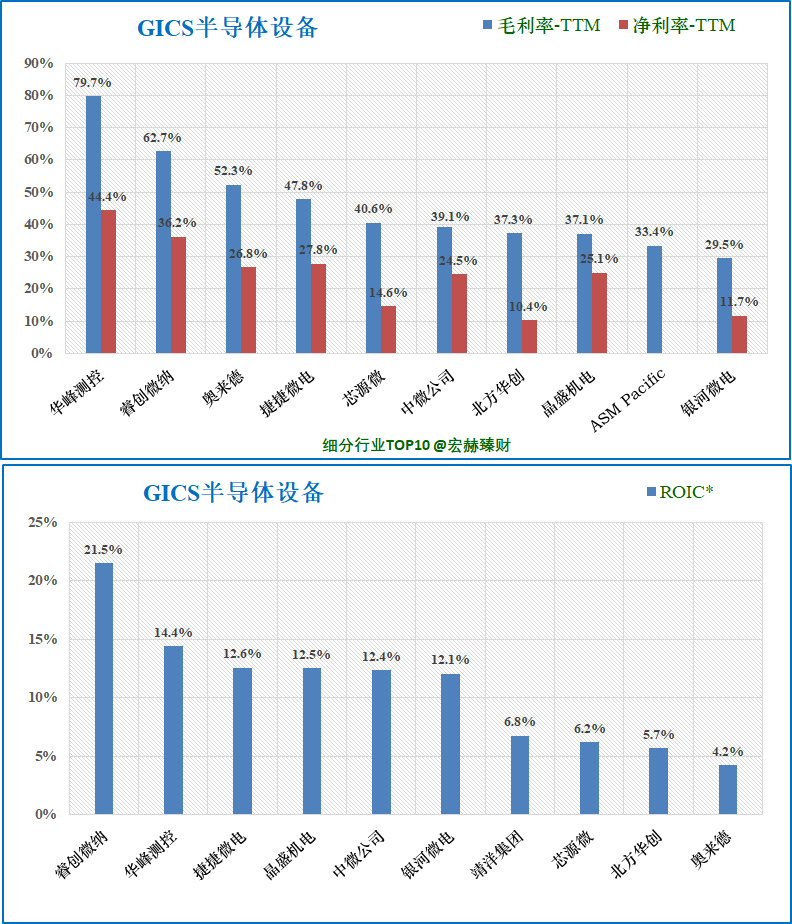

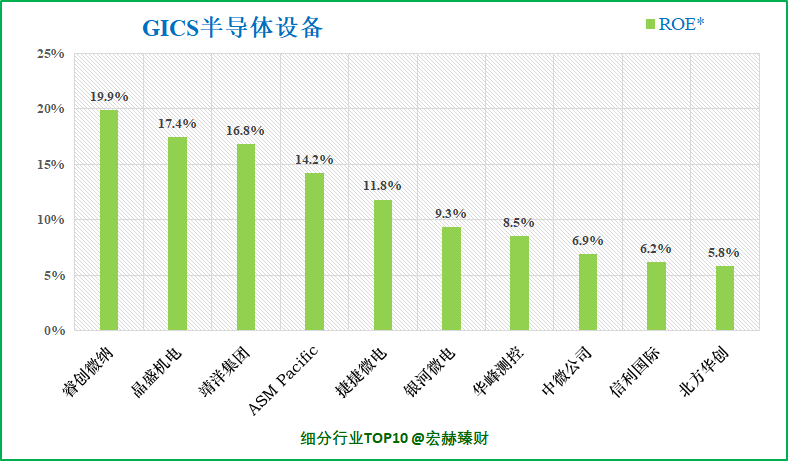

【细分行业】

细分行业盈利能力横向对比Top10

华峰测控毛利率79.7%,排名1/15;ROIC*14.4%,排名第2;ROE*8.5%,排名第7。

◈ROIC*取值为TTM值和上年年报值的均值;(港股为上年报值)

◈ROE*取值为TTM值和上年度扣非加权值的均值

◈需关注细分行业主营业务差异性,可比性。

[注]:该行业的分段深度比较研究请点文末原文链接进入我们商城首页内的细分行业臻选专栏,找到GICS或申万相关的细分行业研究查看。

5

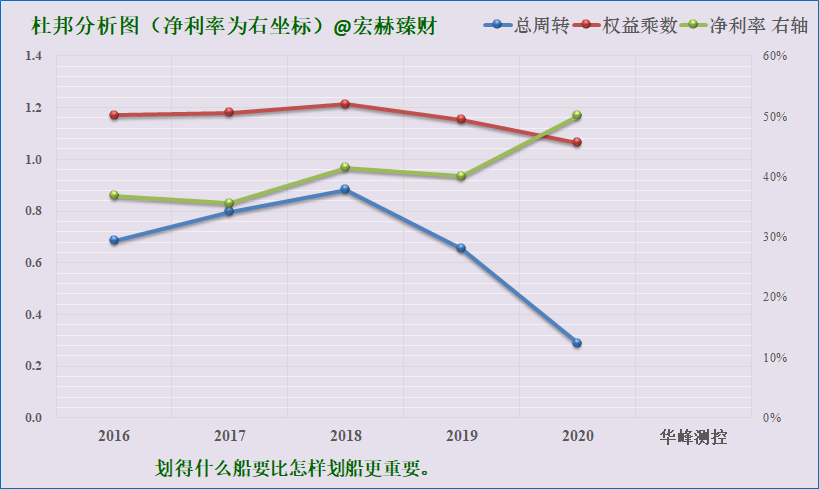

杜邦分析

杜邦分析分阶段一览

近十年杜邦分析趋势图

宏赫臻财建议关注未来杜邦指标趋势呈现:【低杠杆或适度杠杆(1.2-3)+周转率接近或大于1且有向上趋势+稳健增长的中高净利率>15%】

杜邦结构:【优-】(主观评测描述范围:优-良-中-差)

华峰测控杜邦机构:适度杠杆+低周转率+高净利率。

6

更多财务指标分析

宏赫基本面运营效率六指标

[注]:宏赫臻财独家六指标分析模型,蓝色线为六指标的数值,红色线为优秀水平线,绿色线为良好水平线。低于红色线为优秀。六指标可判别企业轻重资产(经营)性质和折溢价性。据过往经验,一般而言蓝色六指标处于红色线下方越多,企业偏向于轻资产轻运营且大多股价回撤较小和有经常性溢价。也可模糊判断为蓝线值越大企业经营难度越大。

◈前三项为经营端参考,后三项为销售端参考。

◈华峰测控该指标【2】优【3】良【1】差(6优企业很少,5优值得你重视)

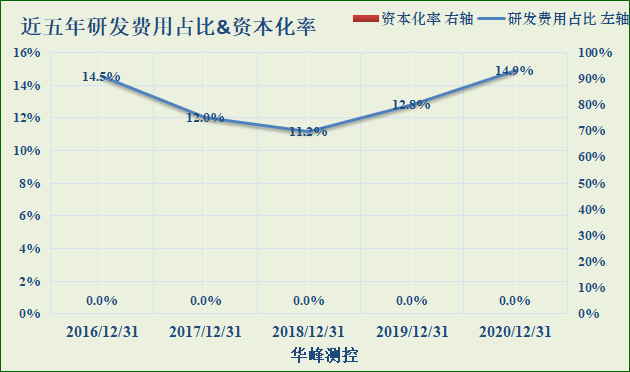

研发费用占比分析

2020年末研发费用:0.6亿,占营收比:14.9%,资本化率:0.0%

公司2016年2020年研发投入从0.16亿元增长至0.6亿元,研发投入占营收比例维持在11%以上。加分项。

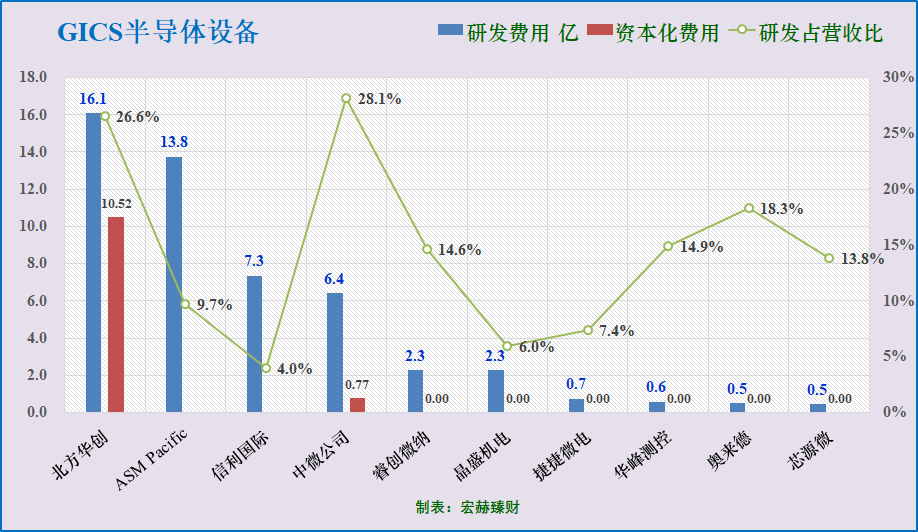

细分行业上市公司研发费用Top10

◈注:研发费用值A股为20-12-31,港股更新至20-12-31。

◈华峰测控研发费用在该细分行业排名【8/15】。2020年研发费用为0.6亿。

7

重要股东

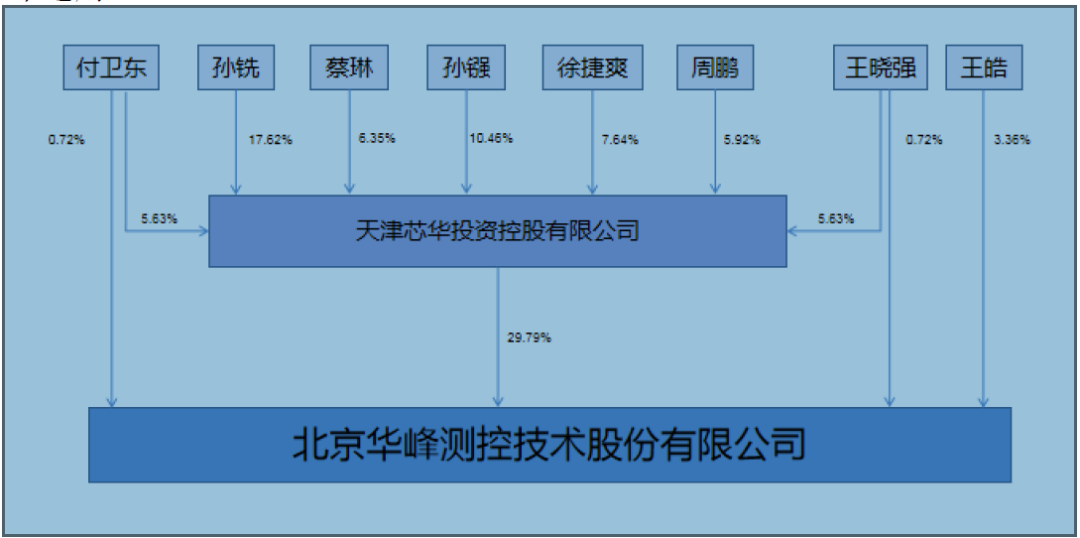

年报控股股东结构图

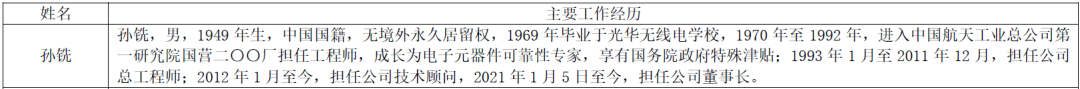

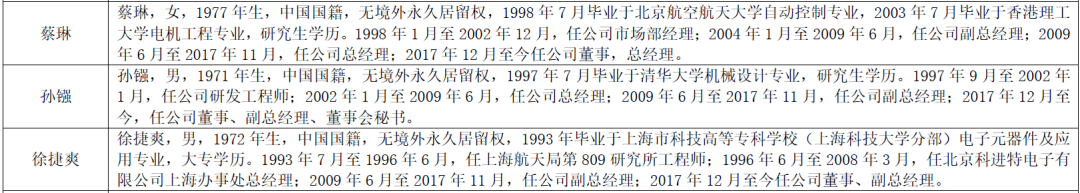

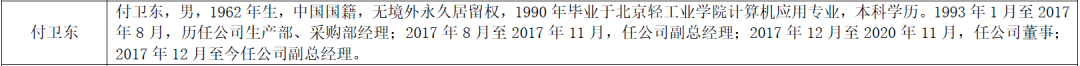

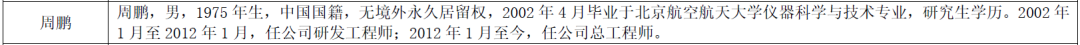

实际控制人

◈孙铣5.25%、王皓3.36%、孙镪3.12%、王晓强2.40%、付卫东2.40%、徐捷爽2.28%、蔡琳1.89%、周鹏1.76%(20/12/31)

◈孙铣5.25%、王皓3.36%、孙镪3.12%、王晓强2.40%、付卫东2.40%、徐捷爽2.28%、蔡琳1.89%、周鹏1.76%(20/02/18)

实控人简介

王皓是公司与控股股东天津芯华投资控股有限公司中的其余实际控制人是一致行动关系。

6月6日,“国内半导体测试机龙头”华峰测控宣布,公司创始人孙铣先生因病去世,享年72岁。

资产结构

最新前十大股东

可长期关注自己自选股的近几年、近几个季度的股东变化,

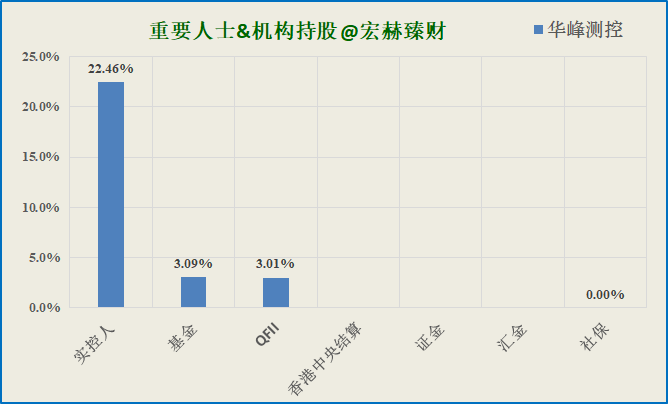

重点关注证金、汇金、大基金和QFII、香港中央结算(部分反映陆股通)以及腾讯、高瓴资本等优质机构逐渐增持,或持股百分比绝对值较大的公司。

国资委间接全资持股的时代远望持有公司股份的比例为23.1%。

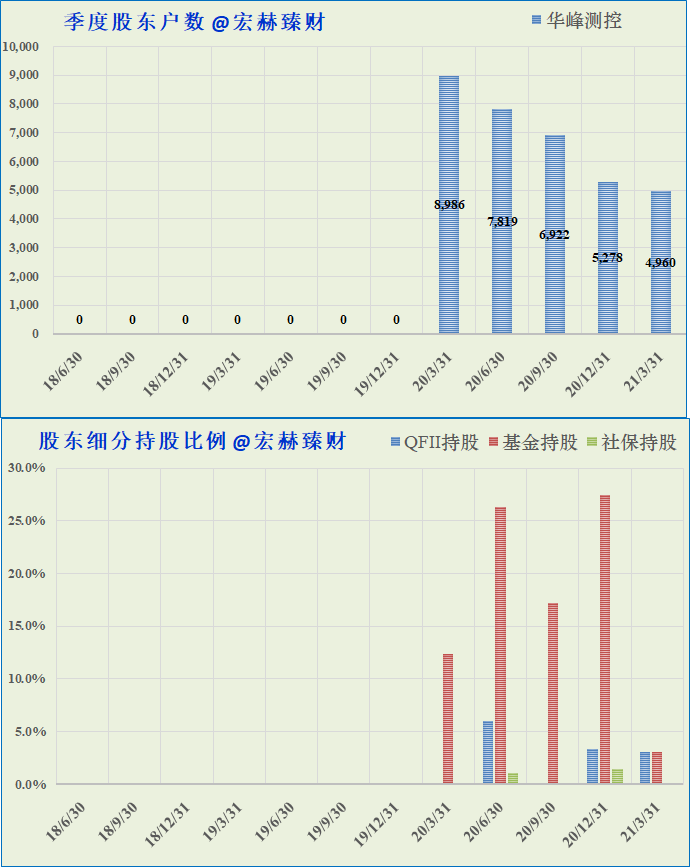

近年股东户数变动图&机构细分持股比例图

(考量期:滚动近12个季度)

◈2021Q1股东数:4960户,户均持股市值361万。

◈2020年末员工数:297人,人均创利:67万。

◈当前机构持股占比【47.17%】;上市以来近5个季度机构持股均值【32.59%】。

更多公司图览见文末附录部分……

贰

估值探讨

8

宏赫上市公司企业投资价值评分及全景图

……

……

……

300+优质公司深度研究&估值