本报记者吴晓璐

近年来,随着注册制改革持续推进,A股IPO数量和融资金额逐年增长,资本市场服务实体经济能力持续增强。

据Wind资讯数据统计,截至6月11日,今年以来,在接近半年的时间里,A股市场新增上市公司213家,首发上市融资规模超1881.59亿元,分别较去年同期增长104.81%和47.76%。

市场人士认为,今年以来,IPO保持了常态化发行,在监管层严把“入口关”的背景下,IPO企业呈现“量多质优”。随着监管机构不断完善审核制度,拟IPO企业和保荐机构更加有章可循,从源头上提高上市公司质量,也为稳步推进注册制改革积极创造条件。

据记者梳理,上述213家公司中,科创板和创业板分别有73家和74家,合计147家,占比为69.01%,首发募资分别为600.96亿元和486.86亿元,合计1087.82亿元,占比57.81%。

“总体来看,今年以来A股IPO继续保持了常态化发行,特别是随着注册制改革的不断推进,证监会着力提高审核透明度和效率,目前科创板、创业板审核注册平均周期已经大幅缩减到5个多月。今年上市的公司中,创业板和科创板公司占比较高。”开源证券首席经济学家赵伟在接受《证券日报》记者采访时表示。

从行业来看,今年以来上市的213家公司中,机械设备、医药生物和电子行业数量较多,分别有32家、21家和20家,首发募资金额分别为163.47亿元、167.76亿元和212.80亿元。

“机械设备、医药生物、电子行业是实现创新驱动发展战略的重要力量,这些行业企业上市,契合了国家需求。”南开大学金融发展研究院院长田利辉对《证券日报》记者表示。

“从今年上市新股所处行业来看,实际上是和国家‘调结构’的战略部署和行业景气度高度相关。”赵伟如是说。

“IPO发行既没有收紧,也没有放松。”6月10日,对于近日有观点认为IPO发行有所收紧,证监会主席易会满在第十三届陆家嘴论坛上表示,造成IPO收紧“错觉”,主要是三方面因素:一是落实新证券法的要求,对中介机构的责任压得更实了;二是加强股东信息披露监管,明确了穿透核查等相关要求;三是按照实质重于形式的原则,完善了科创属性评价体系,强化了对“硬科技”要求的综合研判。

“这么做的考虑,主要是为全市场稳步推进注册制改革创造条件,也是处理好注册制改革与提高上市公司质量关系的应有之义,同时也有利于防止资本无序扩张,防范板块套利,维护公开公平公正的发行秩序。”易会满如是说。

宝新金融首席经济学家郑磊在接受《证券日报》记者采访时表示,监管层采取的上述举措,主要是为了适应注册制改革,进一步优化监管制度,为稳步推进注册制改革积极创造条件。

“从上述措施来看,核心还是为了推动注册制高质量运行。”赵伟表示,监管层通过现场检查,提升发行人信息披露质量,加强股东信息披露监管等,防止“带病闯关”,从源头提高上市公司质量。

田利辉表示,“随着我国经济转型发展,国内相对优秀、能够合规的企业越来越多。希望拟上市企业在申报过程中,不断提升公司治理质量,严格落实信披的真实、准确和全面的要求,准备迎接证监机构可能的现场检查和此后资本市场的检验。希望我国资本市场能够在上市公司质量不断提高的过程中继续增大广度和深度。”

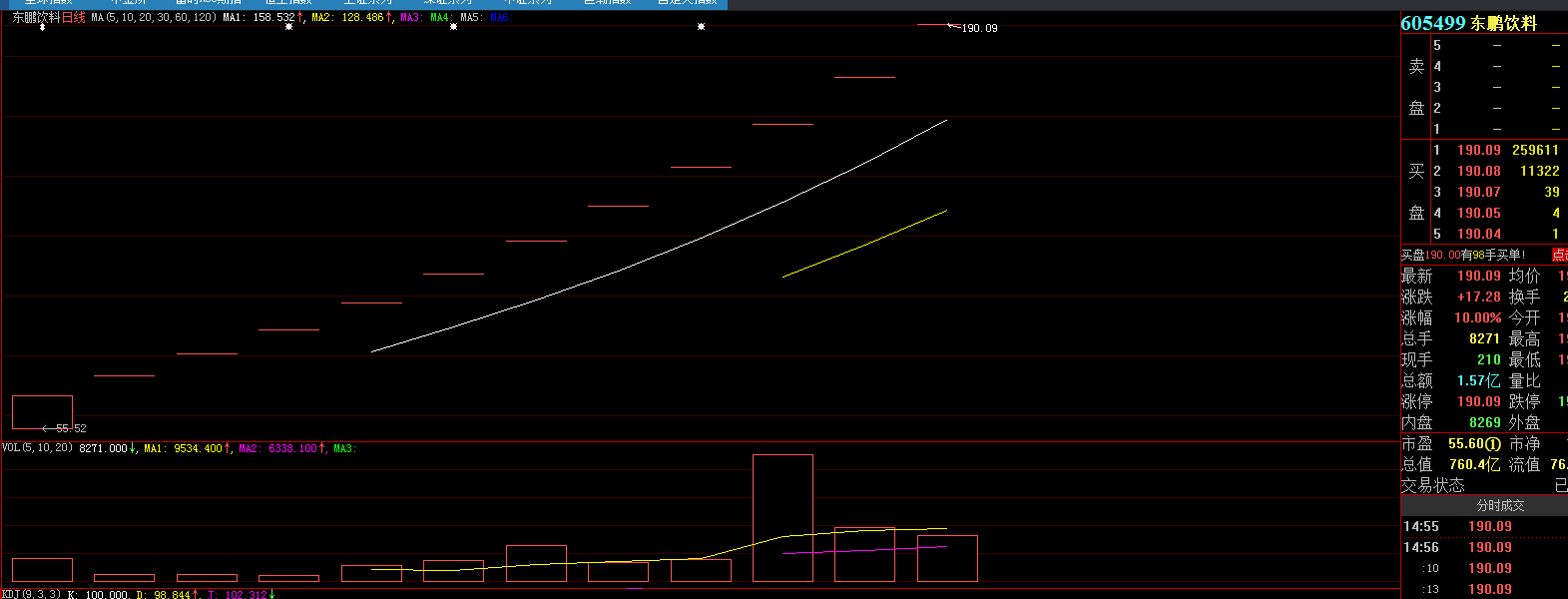

牛市来了?如何快速上车,金牌投顾服务免费送>>