买来买去还是TA?这些基金经理“涨粉”原因到底是啥?

涨基财富

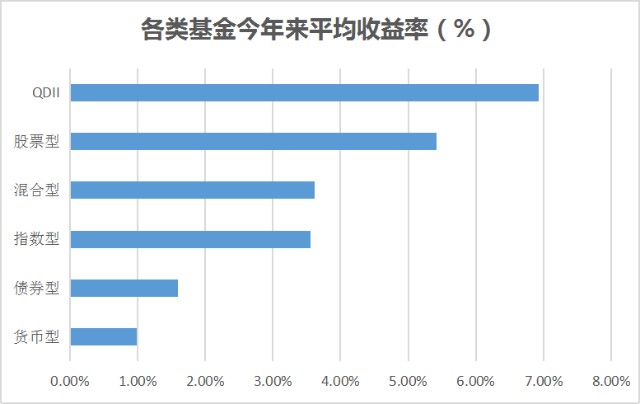

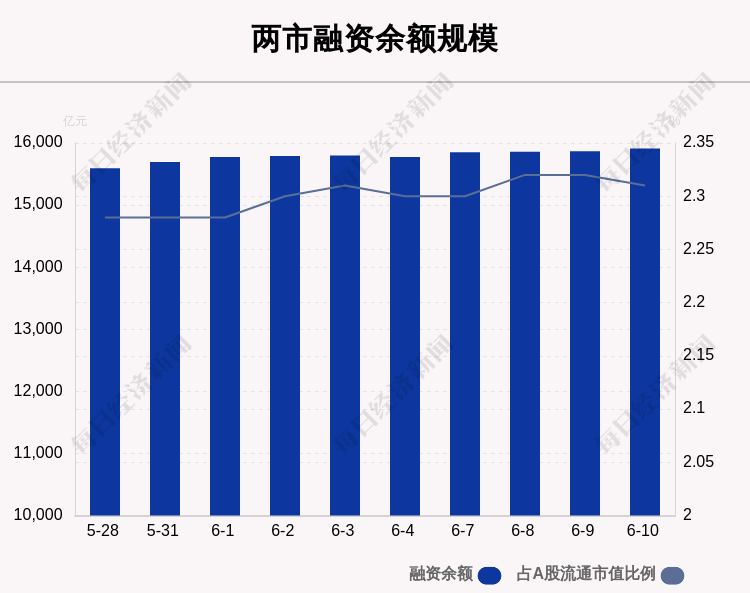

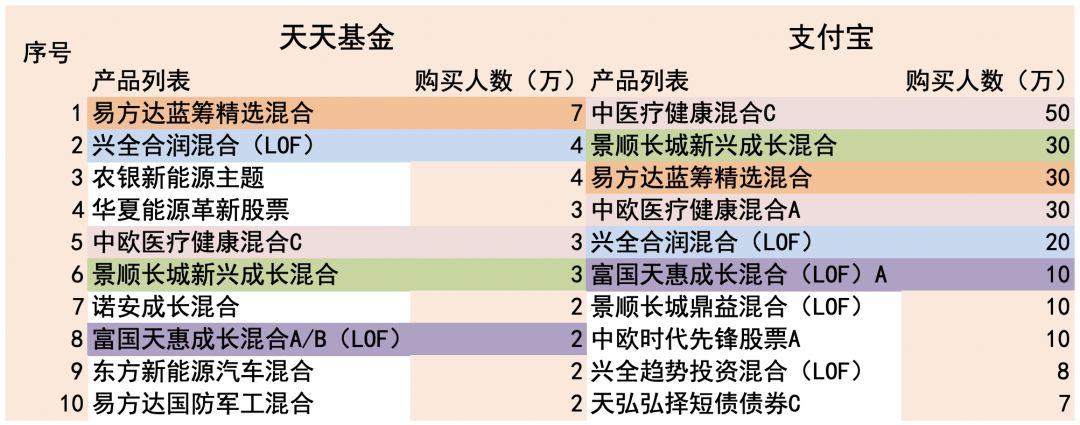

六月以来,上证指数一直徘徊在3600点关口,指数横盘震荡,但基民买基的心却丝毫没有受挫。经历了年初大幅调整、周期风阶段性吹过后,目前基民们都钟爱哪些基金呢?

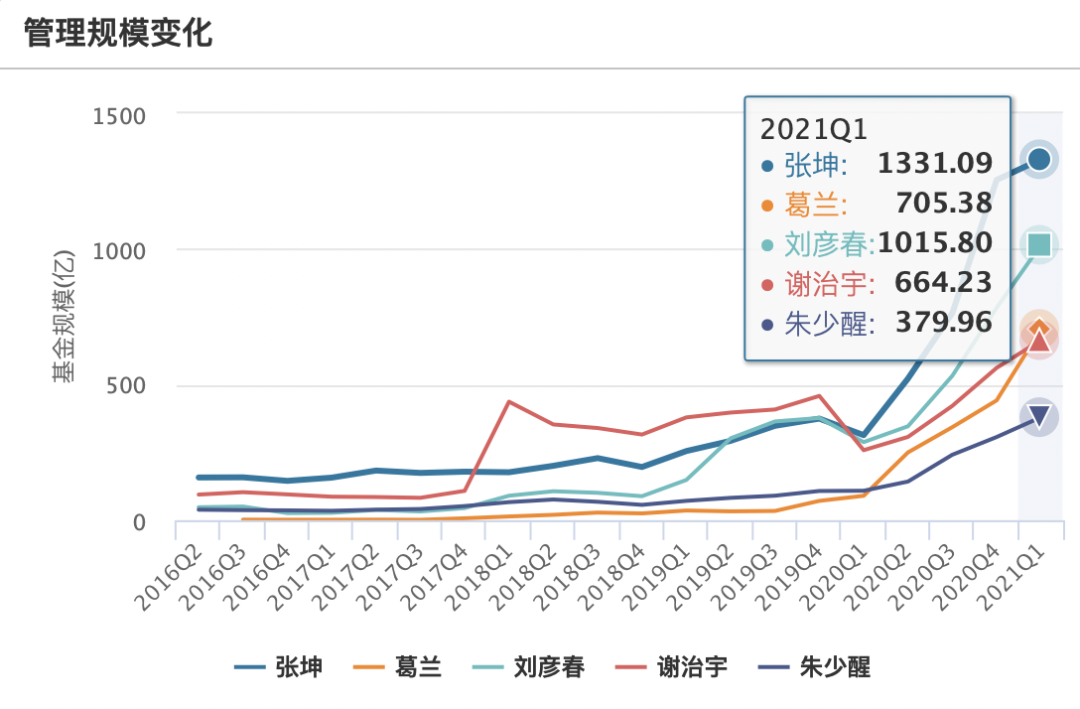

据支付宝金选以及天天基金网的销售数据显示,近一周购买人数最多的基金中,明星基金经理的产品几乎霸榜。其中,葛兰、刘彦春、张坤以及朱少醒管理的明星产品更是同时上榜。而这五位管理人一定程度上代表了行业的顶尖管理水平,其中管理年限最长的为朱少醒15.57年,最短的葛兰也已经任职基金经理5.92年。

观察这五位基金经理近五年以来的管理规模变化,我们可以发现一个共同点:从2020年一季度开始管理规模均迅速提升,并在这一年中不断创新高,截至2021年一季度,这一趋势并没有消减的迹象。其中张坤的管理规模相对去年一季度增幅324.29%,葛兰规模增幅最大达683.32%。

那么这些“涨粉”基金经理管理的产品都经历了什么?他们为何如此吸粉?这些基金的持基体验究竟如何?不妨跟随基金君来细细探究一番。

易方达基金:张坤

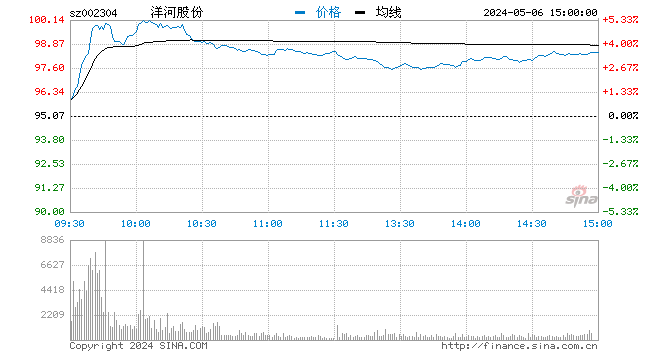

自2012年担任基金经理以来,连续7年保持年化超过20%的收益,这样出色的持续创造超额收益的能力使得张坤逐渐进入大众视野。凭借着对茅台执着的重仓,在2019年的消费行情中大放异彩,并在公募行业蓬勃发展的2020年成功出圈,规模不断升级的同时,张坤也把“公募一哥”的称号牢牢攥在了手里。

张坤目前在管基金4只,千亿的巨量规模中,去年新成立基金仅一只,最新规模为105.75亿元。由于是封闭型基金,该只基金份额一直保持在80万份。

张坤的另一只QDII基金由于主要投资于港股和美股市场的中概股,较少受到A股市场的影响。一季报数据显示,该只QDII基金最新规模为30.54亿元,整体来看对张坤的管理规模影响较小。

想知道张坤为何如此吸粉,不妨重点看看张坤这只管理了八年有余的代表产品。

据其最新的持有人户数显示,截至2020年底,该只基金的持有人户数已达到313万户,相对2019年底增长125%。据2021年一季报披露,该只基金最新总份额为39.9亿份,相对去年同期增长28.2%。

其实从基金份额数据可以看出,伴随着A股市场的兴衰,如今的百亿巨基成长之路并非一路坦途。

张坤于2012年9月28日开始管理这只基金,在随后的将近3年时间里,该只基金的份额处于持续下滑的状态,并在2015年底达到低谷,当时持有人份额仅3.65万份。

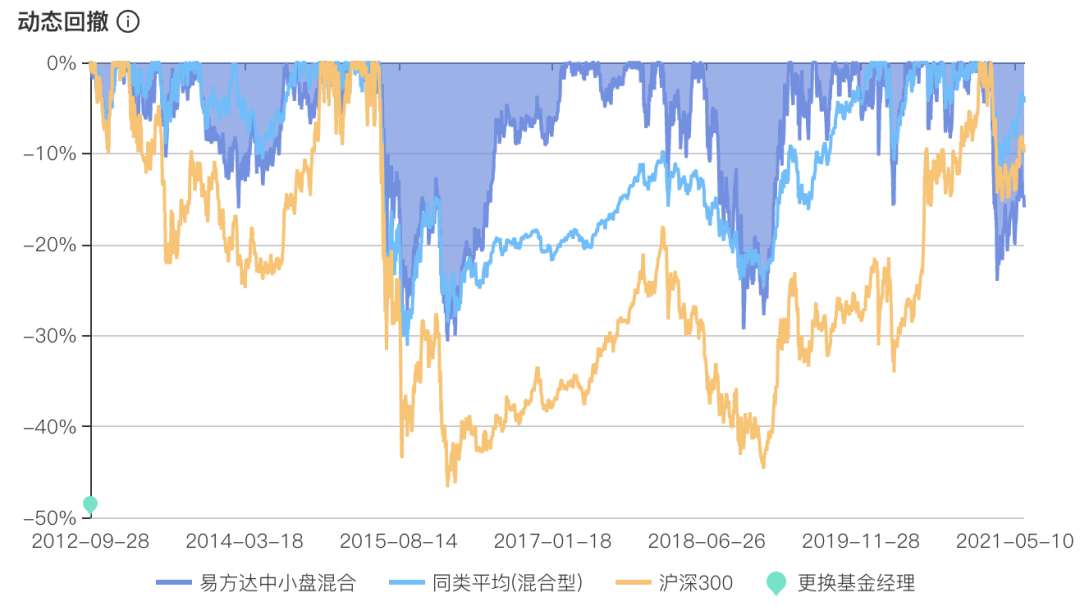

但对比这段时间内该只基金的收益表现,我们发现,在2014年的牛市之前,张坤的代表基金虽然长期原地踏步但仍优于同期沪深300;在2014年牛市阶段与大盘几近保持一致的冲劲;在2015年年中开始的大熊市中,该只基金的表现反而是显著优于同类基金与沪深300的。

2016年开始,张坤逐渐发挥出自己主动管理的优势,不断拉开与沪深300收益差距的同时,日益受到投资者的认可,他的基金份额也开始稳步上升。

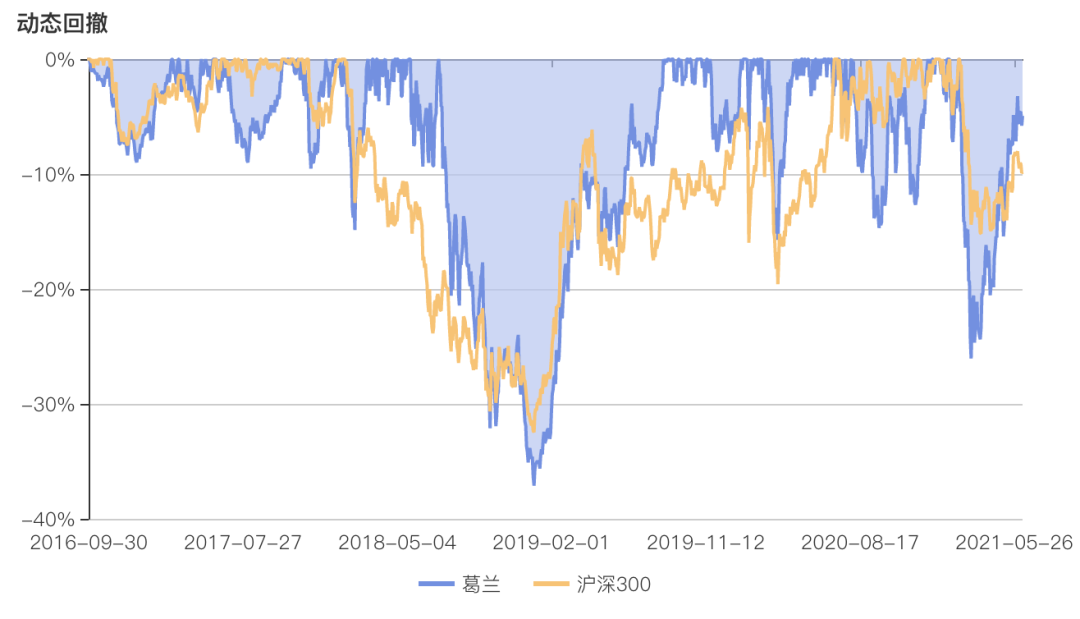

根据历年的回撤数据,不难发现,在2021年以前,该只基金的持有人体验较佳。相对于同期的同类基金与沪深300,在多数情况下,张坤的回撤都保持在相对较低水平。

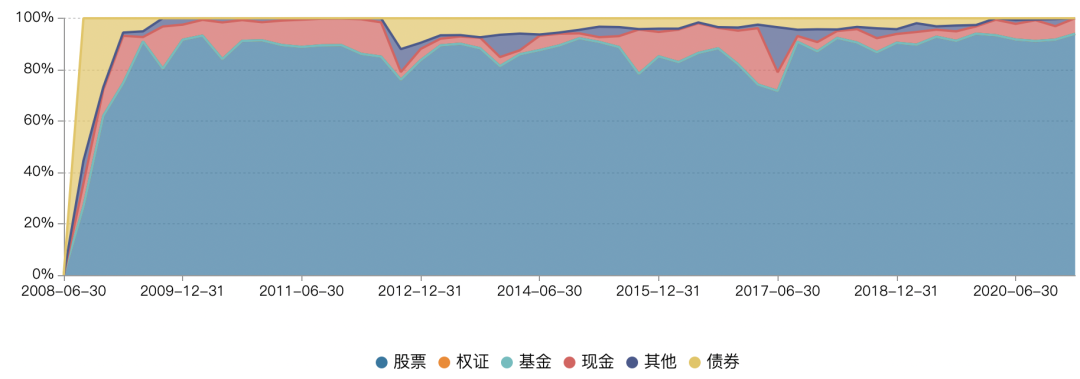

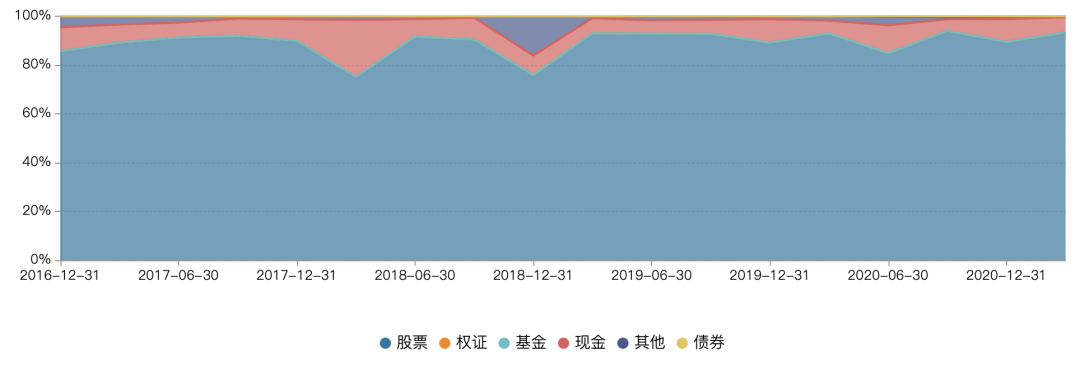

值得注意的是,张坤的回撤控制并不是通过调节股票仓位来实现的。过往的资产配置数据显示,张坤并非是个择时派。他曾自信表示,回撤是个结果,如果选对了公司,回撤理应不会大。

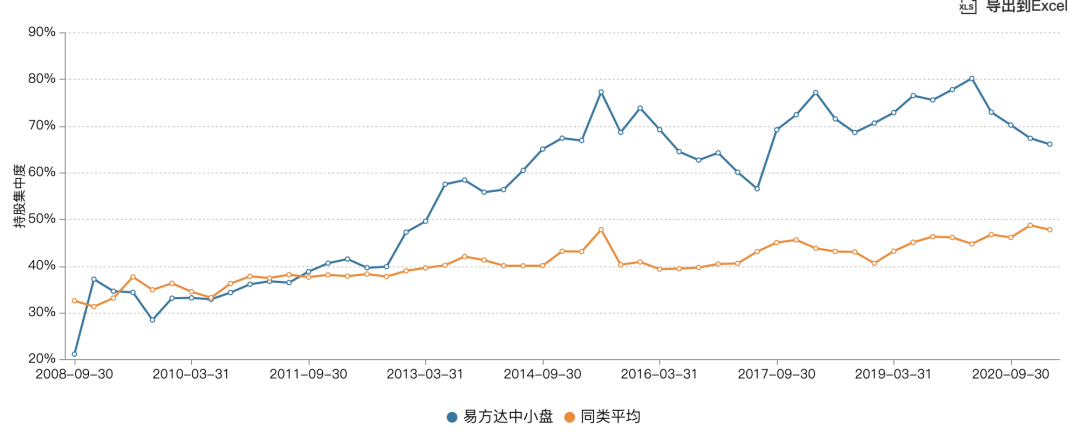

结合同期前十大重仓情况来看,张坤的持股集中度也一直高于同类平均水平。2017年以后更是维持在70%上下浮动。

高仓位同时又高集中度的持仓特色,在单边下行的市场中极容易表现为高波动、高回撤。这也进一步体现了张坤在选股方面的实力。

如何选股?张坤表示,自己非常看重企业的生意模式与竞争力,倾向于自下而上精选个股。而这两点具体体现在企业的自由现金流与对于向下游企业的话语权上。

贯彻深入研究、重仓买入并长期持有的投资方法,张坤从2013年开始第一次重仓茅台,截至今年一季度,张坤已经连续持有茅台五年有余。这也印证了他对于所谓优质标的的心得,“立足在企业的基本面上,研究这家企业未来三五年会变成什么样,不会过多考虑博弈的东西。长期来看经济发展的大趋势是积极的,而真正优质的企业未来任何时候都能维持竞争力和市场份额,不必特别在意市场的牛熊转换。”

今年一季度张坤的代表产品面临收益的大幅回调,回撤最大时达到20.54%。申赎数据显示,一季度净赎回份额达到3.95万份,基本回归2020年三季度同一水平。

而产品份额数,也在经历赎回后,重新稳定至新的平台期,再经历一波大增……这样的轮回模式在张坤的代表产品中已出现多次。通过每一次市场的波动,张坤总能收获一波新粉,并成功沉淀下来成为稳定的长期持有人。

中欧基金:葛兰

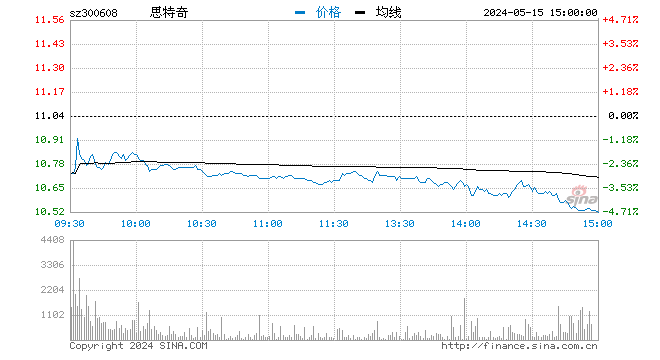

新冠疫情的爆发多方面推进了医药细分赛道的发展,使得这一行业出现更多更确定投资价值的同时,也让一批出色的医药基金经理为大家所熟知。在医药行业有着深厚的投研功力,素有“医药女神”之称的葛兰就是这样一位基金经理。

葛兰毕业于美国西北大学生物医学工程专业博士,有着过硬学术研究背景的同时也在相关的领域做了多年的研究员,对A股市场医药行业的演进有着深刻的理解。

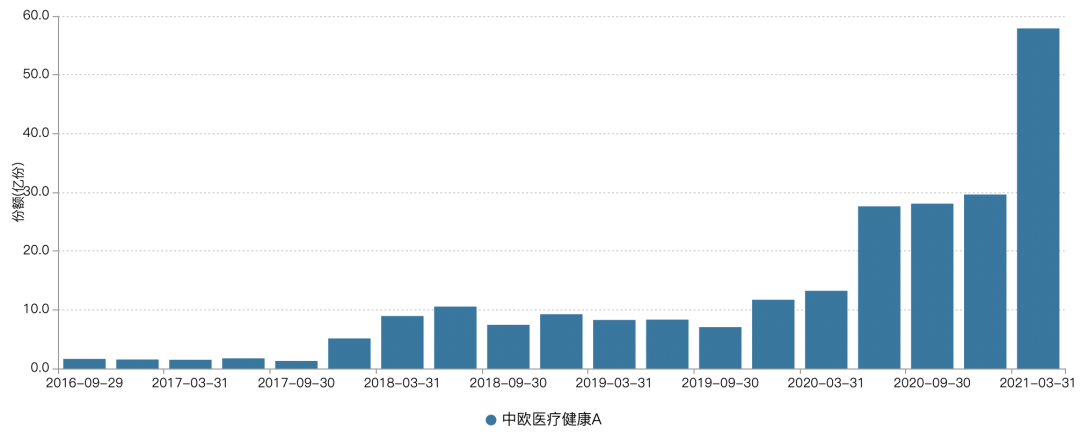

葛兰目前在管基金5只,总管理规模达到705.38亿元。其管理代表产品四年有余,实现任职以来回报303.18%,任职年化回报35.21%,在同类型基金中排名前1%。(数据来源:Wind)

今年一季度,医药行业整体面临大幅回调,葛兰的代表产品也没能例外。期间最大回撤高达24.23%,仅次于2018年底至2019年初这一阶段。

参考2018年下半年至2019年1月的医药行业发展情况,申万一级医药行业指数跌幅达到42.3%,而同期葛兰的代表基金最大回撤为36.32%。

如此大幅的回撤之下,基金份额却没有大幅地减少。2019年一季度末该只基金持有份额为8.26万份,相较2018年三季度甚至略有上升。

尤其是今年市场整体调整的一季度,葛兰代表基金的份额在当家末已超过57.9亿份,相较于去年四季度29.6亿份,份额增幅高达95.6%。这也是该只基金份额净增加最快的一个季度,侧面表明不少基民对葛兰管理能力的认可。

Wind数据显示,截至2020年年底,该只代表产品持有人户数为109.7万户,相对2019年底增长78.5万户。

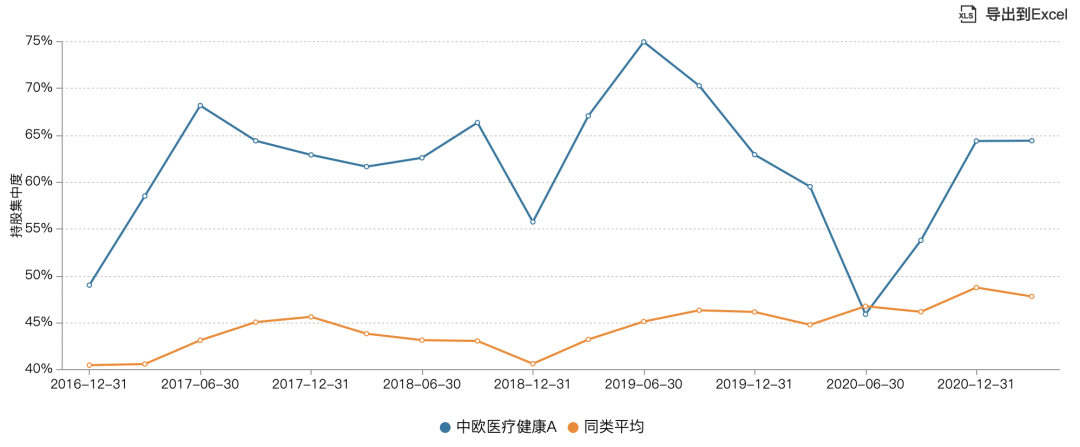

一季度,葛兰依旧维持较高的股票仓位,相对上期略有提升。同时,其前十大重仓的集中度也依旧很高,合计占比高达64.42%,远高于同类47.80%的平均水平,这也较为符合葛兰很少做择时的自我定位。

结合医药行业的特点来看,高波动高回撤是管理医药基金过程中较难避免的问题。在葛兰的风险控制体系里,她将风险分为永久性损失和暂时性调整两大类,并强调,尽量避免永久性损失是自己风险控制的核心,“这要求我们仔细甄选企业,坚守最优质的公司。”

葛兰曾表示,自己除了会关注已经证明过并且持续优秀的龙头公司,也会看好有潜力能快速长大的新兴成长公司,重点还是以估值和安全边际为前提,希望能更多把握行业和公司发生拐点共振的个股。

葛兰代表产品的前十大持仓数据显示,在一季度葛兰并没有明显的换股操作。前十大重仓中,除了康龙化成替代了英科医疗之外,其余9只均无替换。就持仓数量显示,有9只个股均获得了葛兰不同程度的大幅加仓。

葛兰在一季报中表示,自己在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

回溯过去几年投资中所面临的市场大幅调整的考验,葛兰表示,通过深度基本面研究,聚焦核心优质成长个股,避免永久性损失,是做好长期业绩的有效策略。葛兰坚信当前布局的赛道、持有的个股未来仍然具备巨大成长空间,业绩持续向上动能强劲。

富国基金:朱少醒

15年20倍,10年就管一只基金,拥有如此鲜明的管理标签,朱少醒可谓是公募基金行业的投资常青藤。

朱少醒表示在运作管理产品的过程中,主要的投资原则可以用以下几点概括:积极投资、均衡配置、适度集中、组合管理的方法,并在坚持以基本面研究驱动投资的基础上进行适度的波段操作。

不同于其他明星基金经理存在新发基金分流的情况,朱少醒管理的这只基金,其基金份额的起起落落也代表了他的持有人最真实的持基体验。

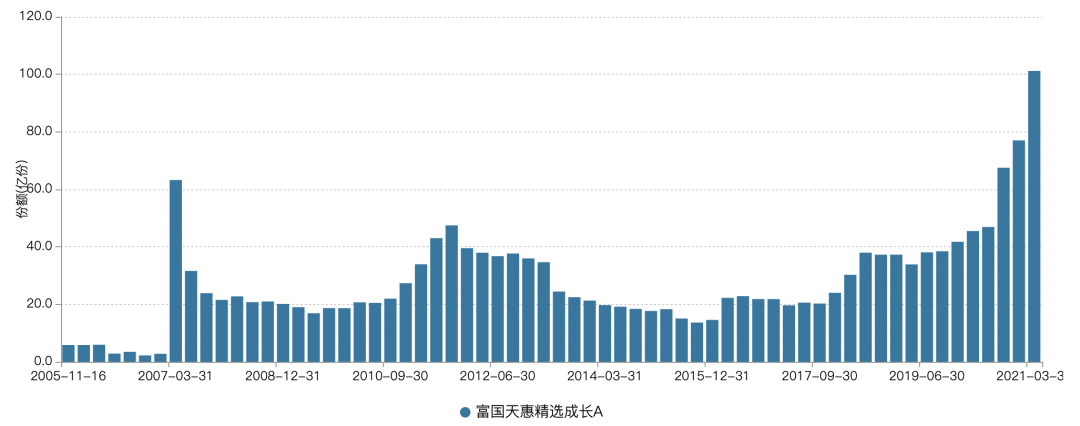

数据显示,朱少醒管理这只代表基金超15年,实现任职总回报2168.40%,任职年化回报22.19%。该只基金目前持有人户数为135.5万户,基金规模为347.47亿元,基金总份额已达101亿份。(数据来源:Wind)

2007年一季度,该只基金的份额突然飙升至63亿份,相较于2006年四季度上升60.4亿份,增幅高达2164.8%。但这一情况仅维持了一个季度,基金份额便迅速下降,随后长期稳定在20亿份左右的水平并一直持续至大熊市阶段的结束。

回溯往期业绩表现,自2005年11月成立至2008年初这两年时间里该只基金收益稳步上升,实现净值增长291%。但在随后不到一年的时间里收益迅速回吐,并在2008年四季度到达低点,期间最大回撤为-58.9%。虽然优于沪深300,但仍高于同期偏股基金的平均水平。

通过对比该只基金历年的收益与同期沪深300,我们却发现,在多次大牛市中,均衡配置的思路使得朱少醒的产品表现并不突出。他在避免单一押注牛市中雄起的某一行业、保有一定回撤余地的同时,自然博取收益的能力也会相应打折扣。

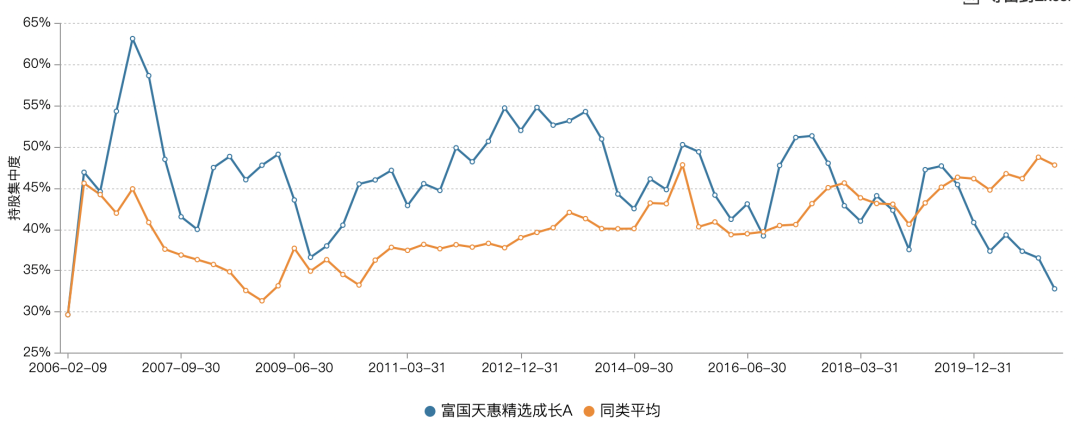

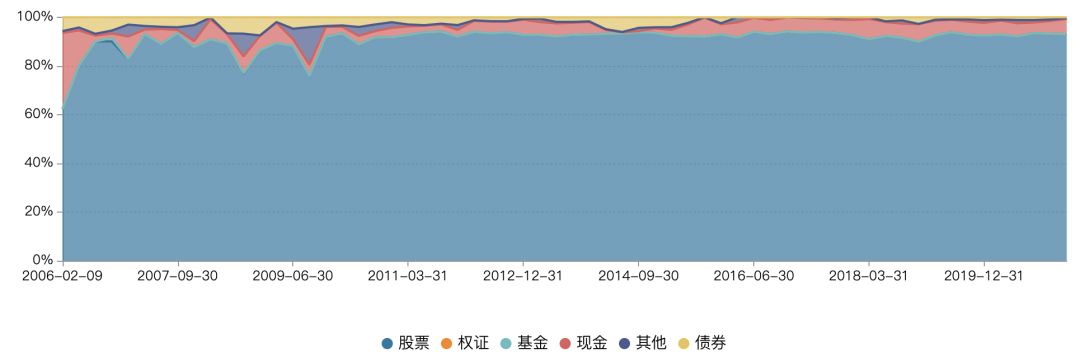

朱少醒一直维持着高股票仓位,这一点即便是在几轮熊市中也未曾改变。

历年的股票仓位数据显示,仅2008年和2009年有两次下调至80%以下,此外通常维持在90%以上的高股票仓位。多年以来,朱少醒的仓位波动很小,这也体现了他优秀的择股能力和其淡化择时的投资理念。

选股方面,朱少醒非常看重“企业基因”,具体体现为完善的公司治理结构完善与优秀的管理层,他认为分享企业自身增长带来的资本市场收益是获取回报的最佳途径。

朱少醒曾表示,对于非常短期的市场涨跌判断,这并不是自己擅长的东西。更愿意把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。

相较于15年20倍的标签,朱少醒更在意持有人切实的持有体验。朱少醒表示,自己确实不擅长对非常短期市场涨跌做出判断,希望不论是基金持有人还是自己都能够坚守长期投资,分享企业成长带来的回报。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。