过去1年,在资管新规和理财转型背景,“固收+”基金凭借债券打底、权益增强的稳健投资策略,在“理财替代”概念领域掀起了一股热潮。今年已经有多只固收+爆款基金繁盛了,那么固收+为什么这么火,投资者又该如何客观地认识并投资固收+产品呢?今天我们通过问答的形式来全面地了解一下固收+产品。

01

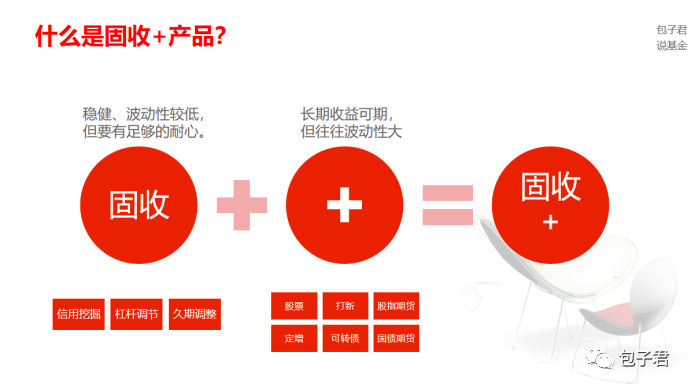

问:怎么理解“固收+”产品?

答:其实“固收+”产品并不是一个严格的基金种类,而是一个基金投资中的“投资策略”而已。

“固收+”是指基金产品通过“固收打底,权益增强”的投资策略,旨在减少净值波动,平滑收益曲线,攻守兼备、稳中求胜,是家庭理财投资的好选择。目前市场的主要固收+产品其实主要是股债混合型产品 。绝大多数资产(通常70%以上)配置于债券等固收类资产;其余资产(通常小于30%)配置于股票等权益类资产。

02

问:为什么固收类产品还需要“+”?

答:根本原因是固收提供的收益不能投资者满意。

一方面,中国居民财富稳定快速增长,传统上绝大多数配置于存款、银行理财等固收类资产。

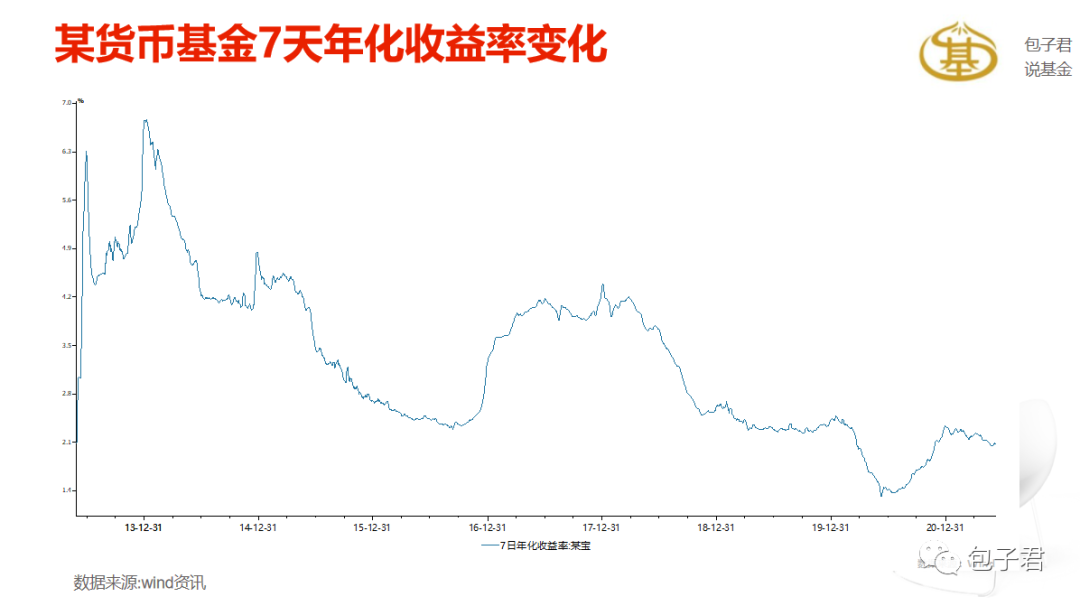

另一方面,从长期来看,我们又面临着利率下行的大环境,比较典型的就是货币基金的收益率,现在已经降到了2%左右的水平。

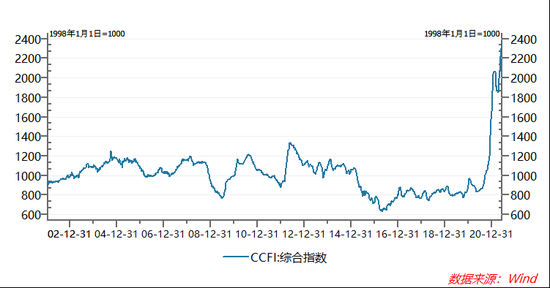

新冠疫情引发的全球经济低迷导致各国利率争相下行,而全球性的大放水也增加了理财等固收类资产保值增值的难度。理财收益率乃至存款利率下行或是大势所趋。资产荒下,投资者追求一定的收益弹性,增加资产在股市上的配置。所以固收+,加的就是股市等资产带来的收益弹性。

03

问:既然固收提供的收益不能投资者满意,投资者为什么不直接选择权益产品?

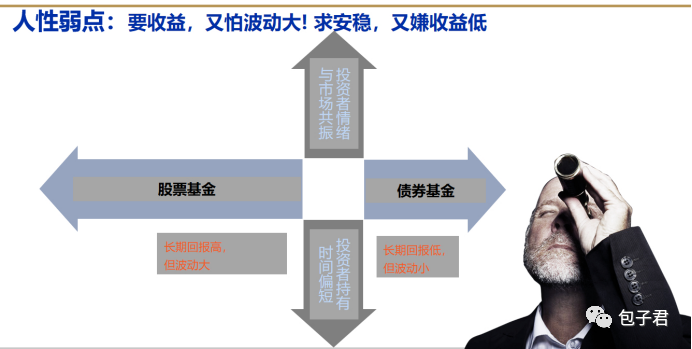

答:因为权益类产品的波动太大,很多投资者是受不了那么大的波动的。总之,投资者想要的是“更要一点的收益”的同时,也不要“承担太高的风险”。而,固收+产品就能满足投资者这样的需求。

而固收+产品一直就是定位为理财替代产品。固收+策略产品采取用的是绝对收益策略,其投资目标往往是瞄准超越理财,且产品净值波动较小,因此这类产品适合让投资者做理财产品工具,也适合投资者长期持有此类产品。

04

问:刚才提到的“固收+”中的“+”部分是如何实现收益+的?

答:通常来说,“固收+”类产品是在投资债券类资产之外,通过投资一定比例的其他资产做增强策略的基金。这个“+”可能是股票,包括打新、转债、定增,或者一些对冲工具等。

从风险角度来看,“固收+”的风险收益特征比纯债类产品要高一些,回撤和波动也就比纯债类基金要大一些;但和混股型基金相比,“固收+”产品相对稳健,其回撤也更小一些。

05

问:所以,“固收+”可以理解为就是简单的于“固收”and"+"

答:固收+的最大意义在于可以在股票和资产之间进行组合配置,实现更好的风险组合的性价比。由于股市和债市之间的负相关性较强,用股债的动态平衡对冲收益的波动性。固收+投资策略的核心在于其能够有效减少净值波动,平滑收益曲线,这样可以让投资者在承担相对较低风险的基础上获取更高一点的收益。

06

问:所以,“固收+”产品风险收益的性价比是很好的?

答:对!我们知道债券类资产虽然稳健收益,但长期收益低;而股票虽然预期长期收益高,但股票价格短期波动较大。而,固收+恰恰能较好地综合股票和债券的优势。

专业地讲,固收+通过股债结合,优化风险收益曲线 固收部分贡献稳定票息,积累安全垫,平滑净值波动;用通俗的话来讲,固收+可以帮投资者实现“风险多降一点,收益多加一点”。

固收+产品的投资目标也恰恰就是让投资者在承担较小的波动风险的前提下,依然有机会获取相对稳健的收益回报。

07

问:那你能不能用数据简单介绍一下“固收+”产品的收益风险特征?

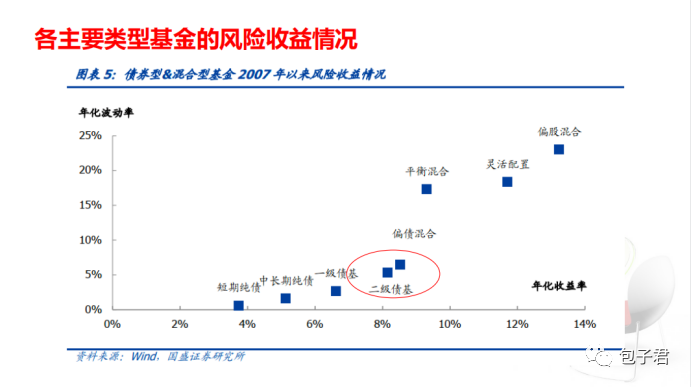

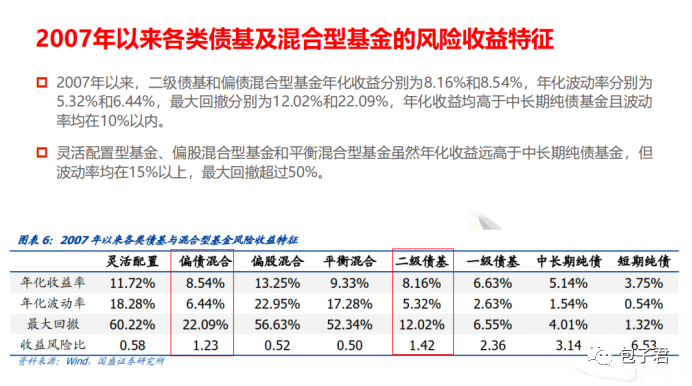

答:从2007年至今的数据来看,中长期纯债基金的收益为5.14%,年化波动率为1.54%。而偏股混合型基金的收益是中长期纯债基金的2.5倍,但它的年化波动率确实中长期纯债基金的约15倍,投资者在投资偏股混合型基金时显然承担了更高的风险。

对比之下,二级债基和偏债混合型基金的收益风险性价比要高很多。以二级债基为例,二级债基的收益为偏股混合型基金的61.5%,但它的年化波动率只有偏股混合型基金的约23%。这就是我们前面说到固收+产品可以让投资者在承担相对较低风险的基础上获取更高一点的收益。

08

问:那么,“固收+”类产品一般包括哪些类型基金?

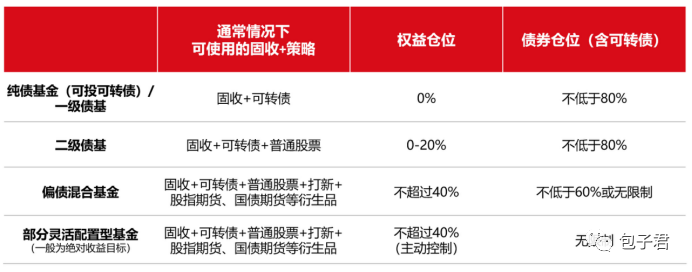

答:“固收+”其实是一种投资策略,对固收+产品并没有严格的定义,一般我们认为二级债基、偏债混合型基金以及部分灵活配置型基金(主要为绝对收益目标)都可以视为固收+产品。此外,FOF基金中,偏债型的普通FOF和养老FOF也可以纳入“固收+”范畴。

当然不同类型的固收+产品的权益仓位是不一定的,比如二级债基可以投资可转债、二级市场股票,权益资产仓位最高是20%;偏债混合基金,可参与打新,投资股指期货、国债期货等衍生工具,股票仓位一般最高不超过40%。

09

问:上面提到的不同类别的“固收+”产品都差不多?

答:说到“固收+”产品,其实固收+产品之间差异还是比较大的,这主要体现的“固收+”的大类资产配置比例,常见的配置比例包括“10+90”、“20+80”,或者“30+70”。

当然,股票配置比例较低的产品的风险和预期收益整体来说会更低一点。

10

问:哪些投资者适合“固收+”类产品?

答:如果你有一定的投资需求,但又相对厌恶风险,目前以银行定期存款、大额存单、银行理财、货币基金为主要理财方式,为了跑赢通胀,想要开始尝试投资基金产品,那么,你可以重点考虑一下e固收+”类产品。

11

问:“固收+”投资要择时吗?需要持有多久?

这类基金对买入时机要求相对不高,投资者可以随时买入并持有一段时间。

从长期收益来讲,股票收益相对较高,但股票的主要弱点就是短期波动太大,可能拿不住。如果你能至少持有1年以上的话,那么投“固收+”产品会比较好,当然你所投资的钱应该是中期闲钱理财的中坚力量,并且需要你付出一定的时间成本。

但如果你的资金可能需要随时用的话,那么还是建议配一些偏流动性的品种。

12

问:优秀的“固收+”产品应该具有什么样的特征?

个人认为,优秀的“固收+”产品应该具备三个特征:

第一,基金产品的收益比较符合预期;

第二,基金经理优秀,除了有丰富的经验外,更善于从资产配置角度,注重控制组合的波动,并且保留一定的安全边际;

第三,所在的基金公司具有深厚的投研积淀与优秀的投研团队,对多类资产都有深厚的投资研究积淀,能够在长时间维度上,从趋势、节奏等不同方面做好多资产配置。

13

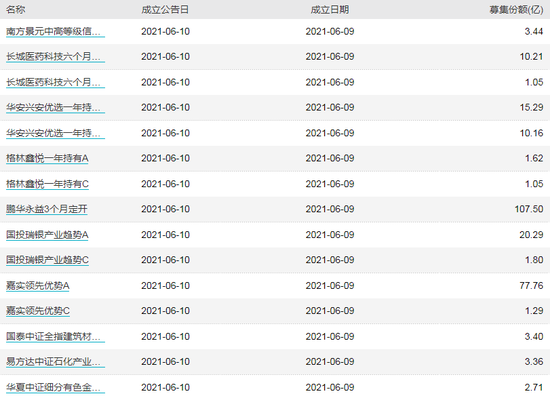

问:近期有什么值得关注的“固收+”新发产品?

孙鲁闽管理的南方佳元6个月持有期债券型基金(A类:012397)将于6月15日开始发行。

这只基金是一只固收+产品,债券打底,通过股票、可转债、定增多策略来实现增强,基金股票仓位不超过20%。孙鲁闽是是南方基金固收+的灵魂人物,也是“固收+”策略早期践行之一,他管理的固收+产品是值得关注的。

14

能否介绍一下孙鲁闽此人?

孙鲁闽于2003年4月开始加入南方基金,并于2007年12月开始担任投资经理,2010年12月担任基金经理。有18年从业经验,13年投资经验。他目前孙鲁闽担任南方基金联席首席投资官、董事总经理,他除了在管理公募基金外,还有管理社保基金和年金。其管理的南方安泰混合、南方致远混合都是优秀“固收+”产品的代表。

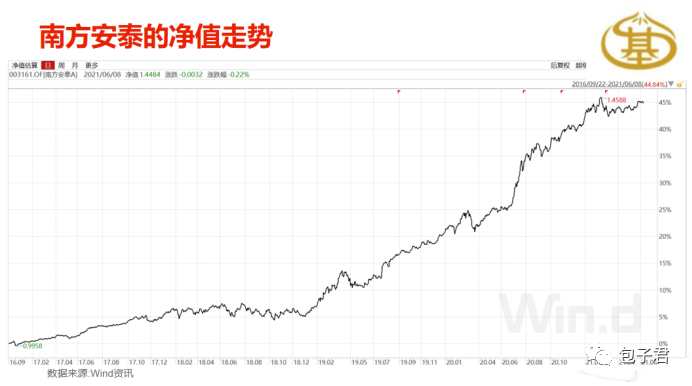

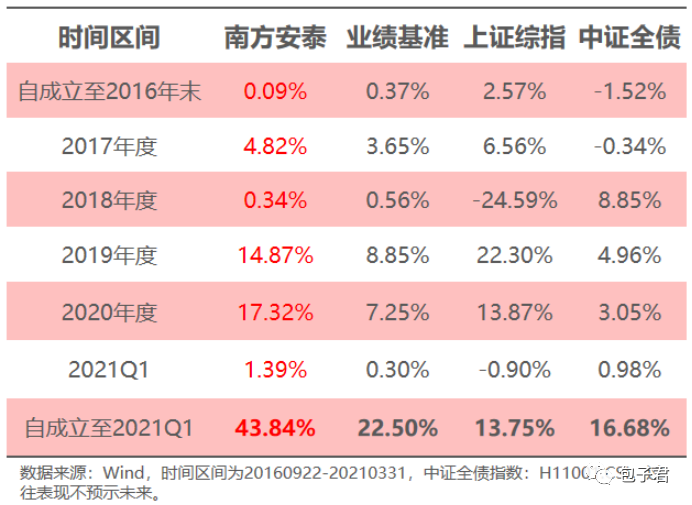

其中,南方安泰混合从2016年9月22日成立至2021年6月8日成立以来年化收益率高达81.7%,以不到30%的股票仓位获得了41%的累计收益。尤为值得关注的是该产品每年都获得了正收益。即使在2018年那样的A股单边下跌的行情中,南方安泰混合也取得了正收益。

在取得正收益的同时,南方安泰也能做好回撤控制,该基金成立以来最大回撤为-3.18%,这一回撤出现在2020年初,当时主要是疫情导致的市场系统性回调。除此之外自成立至2021Q1,历年最大回撤均控制在3.00%以内,其中2016和2017年期间最大回撤仅为-0.90%、-1.18%。

风险提示

观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。