导读

新冠疫情爆发至今,为重振经济,以美国为首各国政府出台包括更宽松的货币政策、降低无风险利率等措施。短期内成效显著,超发货币带来的通货膨胀,引发的价格体系变化也带来了一系列连锁反应。即日起,、腾讯财经联合出品《全球大放水》系列深度文章,聚焦全球货币超发的影响。本文为第一篇。

5月份国内CPI指数同比涨1.3%,温和回升;美国5月份CPI数据将于美国时间6月10日发布,但或许承载着巨大压力。北欧联合银行(Nordea)认为,通胀数据可能吓坏市场。美国CPI必会影响到黄金走势,美国的一举一动影响着全世界,货币超发带来了通货膨胀,全球经济一体化背景下,“货币之王”黄金是否还具备足够吸引力?

近日,黄金价格整体波动明显。作为大宗商品贵金属领域最重要的品种之一, 去年8月7日,黄金价格创历史新高,接近2100美元/盎司,最新金价仍处1900美元/盎司高位,过去的一年是黄金期货最为辉煌的一年,是否存在看不见的“手”在操控金价。大数据研究发现,联邦基金利率、货币政策等对黄金价格必然会造成影响,黄金股的走势将如何演绎?

黄金的“疫情窗口”:跑赢多数资产

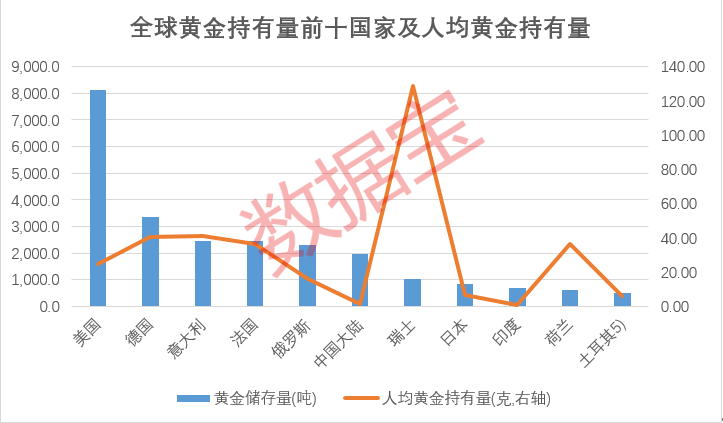

世界黄金协会数据(官方黄金储备),截至今年4月,美国黄金储存量位居世界首位,超过8000吨,远超第二名德国的3346吨,中国大陆排第六位。

新冠疫情成为了全球大变革的催化剂,经济、资本市场都迎来了剧烈的波动。作为大宗商品领域重要的投资品种,黄金价格疲软多时后迎来一波上涨。

注:黄金首饰与黄金在市场是两个概念,黄金饰品不是投资品,不够保值,不是标准品,也不跨店回收或者不予回收;相反,黄金是。

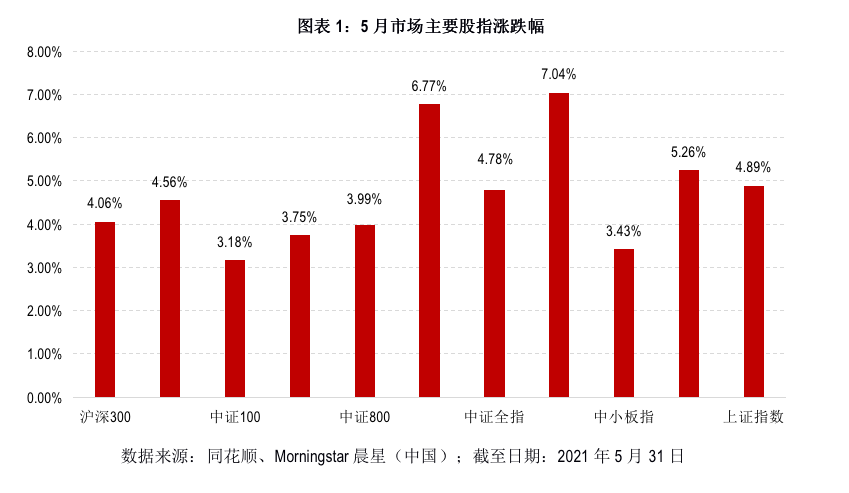

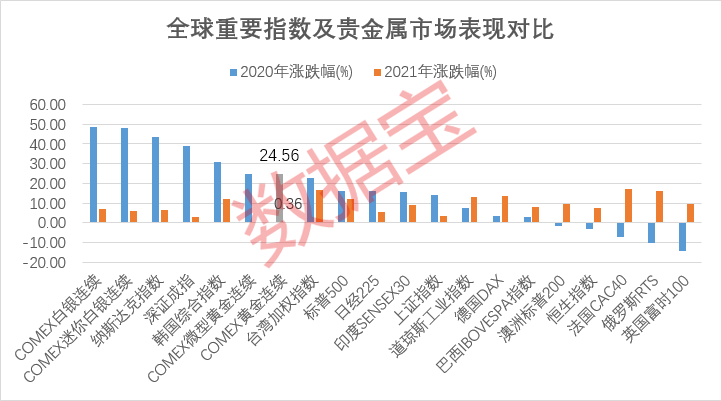

从国际黄金期货市场来看,纽约商品交易所黄金期货(COMEX黄金连续,以下简称“黄金价格”)2020年涨幅接近25%,今年以来微涨,两者均跑输同期白银期货,但黄金期货2020年跑赢全球80%以上的全球重要指数。2020年初至最新收盘日,黄金期货涨24%以上,超过同期60%以上的全球重要指数。

金价:政策受益者

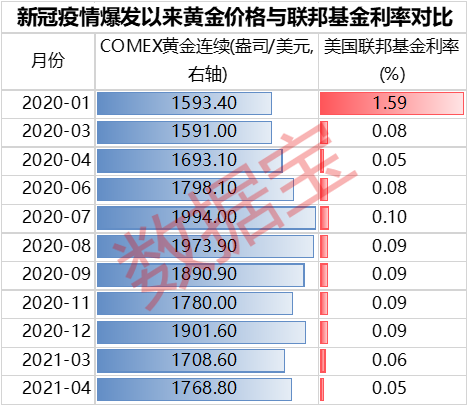

黄金价格起起伏伏,2011年7月黄金价格创历史新高(与过往相比),2013年4月至2015年年中,国际金价大幅下跌后黄金走势一直处于疲软状态。上述图表对比中发现,2020年黄金价格迎来罕见大幅上涨,而2021年表现一般,原因有哪些?

1、量化宽松政策推高金价

新冠疫情爆发后,全球纷纷采取超常规量化宽松货币政策(QE),各国央行大放水。最近50周美国放水超5.9万亿美元,折合人民币24万亿,超过了过去的总和。推高通货膨胀预期,黄金价格顺势上涨。

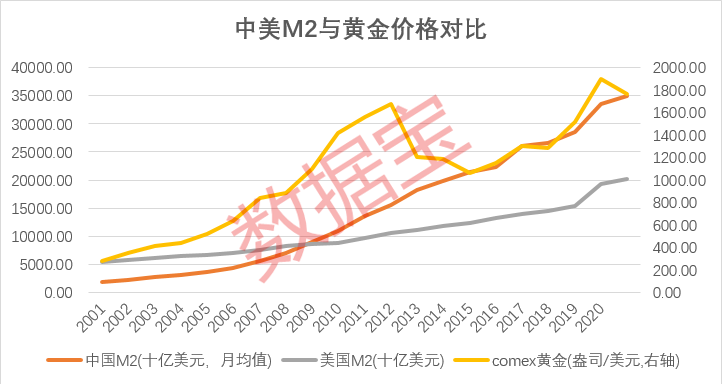

对比中国、美国的M2(广义货币供应量)与黄金价格,通过近20年的数据发现M2与黄金价格有着强正相关性,其中美国M2与黄金价格相关性接近0.95,中国M2与黄金相关性接近0.9。

如此高的相关性,可以说黄金价格与M2是同步上涨的。M2越大,金价越高,这一点在2008年金融危机以及2020年新冠疫情期间表现得淋漓尽致。2020年美国大幅放水,年末M2达到19.28万亿美元,黄金价格达到1901.6美元/盎司,超过了2020年以前任何时期的价格。再往回看,上轮全球金融危机,2007年9月至次年7月,美国M2呈连续上涨状态,黄金价格从750美元/盎司上升至900美元/盎司以上,较历史价格高出不少。

另外,将黄金价格与美国股指(取道琼斯工业平均指数)对比发现,两者之间相关性达到0.89,相关性极强,表明股指上涨时,黄金价格也会上涨。

2、低利率助涨黄金

新冠疫情爆发以来,美联储不断下调联邦基金利率,由2019年末的1.55%降至当前的0.05%,几乎接近0利率。

研究发现,美国联邦基金利率与黄金价格相关性达到-0.63,负相关性较强,也就是说联邦基金利率越低,黄金价格越上涨。不过这一相关性明显要低于M2与黄金价格的相关性,用通俗的话来描述就是:大量投放货币对黄金价格的影响更胜一筹。

3、黄金ETF需求增加

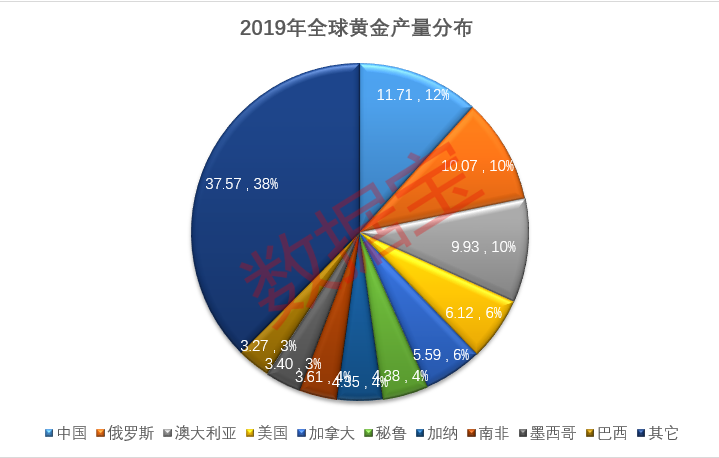

世界黄金协会2019年的数据,中国黄金产量占全球总产量超11%,位居全球首位。国内上市公司紫金矿业在黄金储量方面已进入全球金矿企业前五,据其2019年报数据,其黄金资源储量已达到2130吨。俄罗斯、澳大利亚2019年黄金产量黄金产量占全球总量均在10%左右,美国黄金产量占比为6%左右。

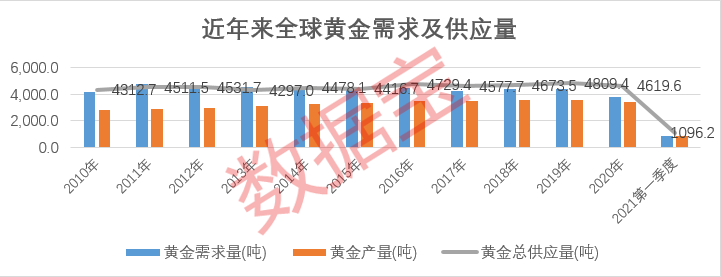

新冠疫情爆发后,黄金开采生产成本大幅增加,多国出台了严格的停工停产措施。印度、中国等国黄金需求量骤减,但黄金作为硬通货,各国央行并未停止购买的步伐。根据世界黄金协会黄金的供应和需求分析发现,2020年黄金需求量及总供应量均有下滑,2020年黄金产量仅有3388.7吨,为过去5年最低水平,总供应量为过去3年最低水平。2021年一季度黄金产量略高于需求量,但黄金总供应量与2020年一季度相比,下降4.4%。

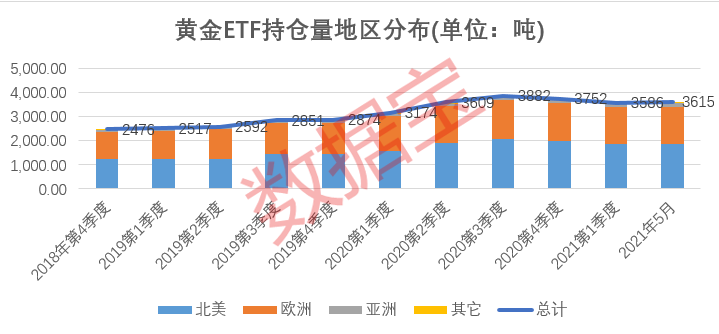

伴随着黄金价格上涨,投资性黄金ETF的需求增加。最新数据显示,黄金ETF整体保持稳定上升趋势,即便是新冠疫情爆发初期,黄金ETF在2020年一季度总持仓也超过了3000吨,同比、环比均为净流入状态。2020年三季度,黄金ETF总持仓创新高,超过3800吨;今年5月21日黄金ETF持仓超过3600吨,较一季度末增加近1%。北美2020年下半年黄金ETF持仓超过2000吨,亚洲自2020年第三季度以来,黄金ETF持仓均超过100吨。

价格上涨抑制黄金需求

人均持有黄金量来看,瑞士超过100g,意大利及德国超过40g。中国大陆不超过1.5g;最大的黄金消费国,印度人均黄金持有量不到1g。

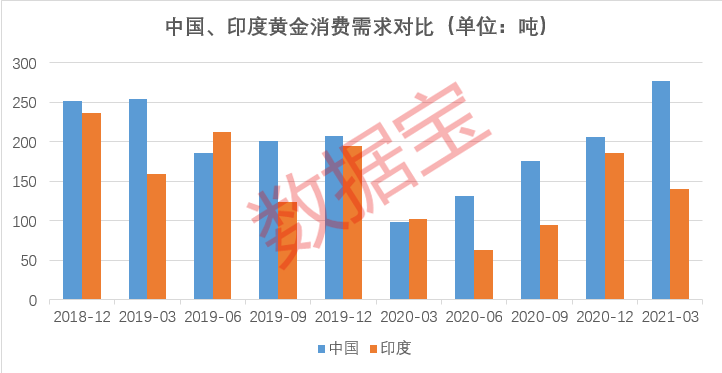

金价上涨,间接抑制黄金消费。以黄金消费大国中国、印度的黄金消费需求数据来看,2020年中国黄金消费需求612.86吨,同比下降28%,印度2020年同比下降35%。2021年第一季度,随着疫情的控制以及经济的复苏,中国黄金消费逐步回暖,黄金消费需求创阶段性季度新高;印度深陷疫情泥潭,黄金消费需求处于相对低位。

货币之王或迎“黄金时代”

2021年已过去近半,黄金价格未来会朝着怎样的方向走,没有人能准确判断。无论是宏观经济,还是货币政策变动,黄金价格都会受到直接或间接的影响。宽松货币政策、股市上涨、下调利率均利好黄金,黄金价格的涨跌还受供需关系影响。除此以外,美国及黄金消费大国印度疫情形势非常严峻,这些都加大了不确定性。

值得一提的是,全球重要指数的最新估值大多数超过了30倍,纳斯达克指数最新估值超过了45倍,相比之下黄金的价格波动率更为稳定。

随着美国就业数据的回暖,美国未来经济会迎来一定复苏,短期内呈“V”型反转,中长期仍然存在较大不确定性。国信证券表示,新冠疫情对美国的影响是深远的,高失业率才是美国目前所面临最大的风险,美国短期内并不具备退出货币宽松的条件,预计随着拜登政府1.9万亿美金的财政刺激逐步落地,基建计划逐步推出,通胀数据有望超预期,美国实际利率再次走低,金价有望重新开启上行通道。

黄金股表现优异,业绩持续高增长

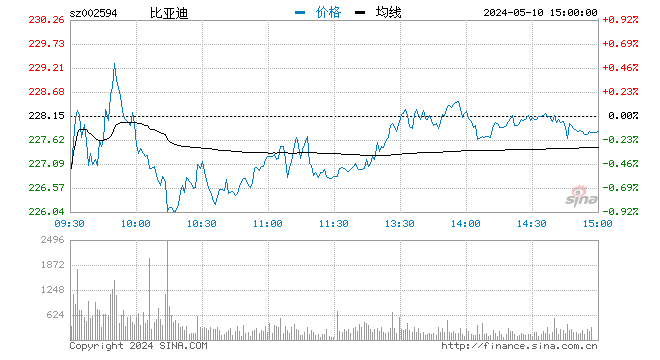

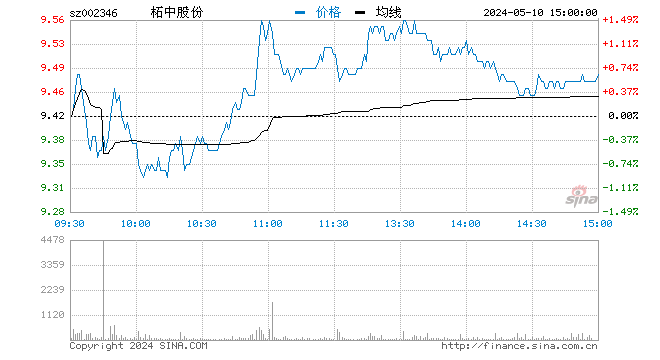

金价的上行对国内、国外的黄金相关个股属于利好,尤其是开采矿产的企业。证券时报·统计显示,A股市场黄金板块个股有10只,美股黄金板块个股有38只。

A股包括紫金矿业、山东黄金、中金黄金等,其中紫金矿业市值超2500亿元,公司是国内规模最大的矿业龙头。山东黄金市值超800亿,公司是我国最大的黄金生产企业,拥有业内领先的黄金采选冶技术。

从持股机构数来看,紫金矿业、赤峰黄金及山东黄金获机构抱团,其中紫金矿业一季报持股机构超过250家。这10家A股公司去年股价平均上涨超25%,赤峰黄金及紫金矿业股价翻倍。伴随着金价的上涨,这10股2021-2023年业绩预期较好,紫金矿业等4股机构预测2021年净利润增幅有望超50%。

从美股来看,38只黄金板块美股2020年平均涨幅超35%,2021年内平均上涨7.6%。世界上最大的黄金生产商之一NEWMONT在2020年股价上涨40%,巴里克黄金公司是总部位于多伦多的黄金生产公司,其名下矿山有30个左右,2020年股价涨幅超过20%,最新估值不到20倍。

声明:所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

(shujubao2015):证券时报智能原创新媒体。

牛市来了?如何快速上车,金牌投顾服务免费送>>