热点栏目

热点栏目 原标题 政策冲击落地,豪赌分拆上市,乐普医疗十年模式生变

来源富凯财经

作者 川扇假

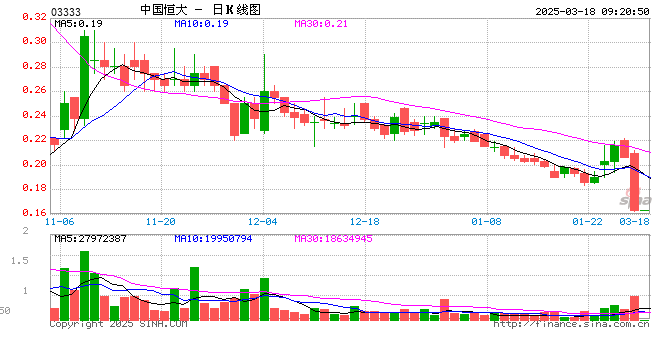

在核心药品被集采纳入,以第一批全国高值耗材集采启动后,心血管行业龙头的乐普医疗股价,自去年下半年开始便跌跌不休。

幸好,高值耗材集采价格在今年才正式落地,这给乐普医疗带来了一个缓冲期,2020年年报也不至于太过难看。虽然支架和药品营收下降,但乐普医疗总营收仍是同比增长,且全年归属净利润约18.02亿元,同比增加4.44%。

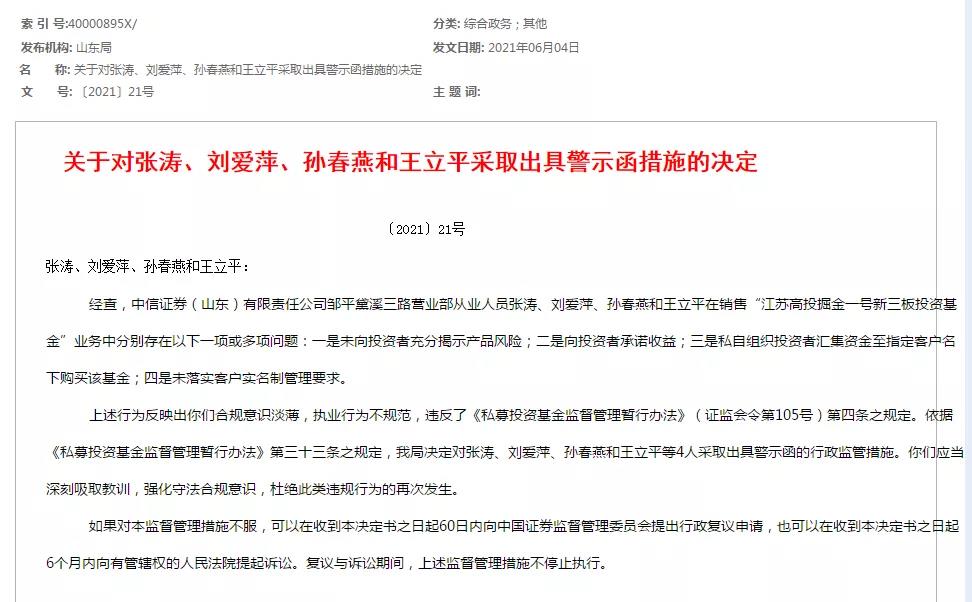

但在公司商誉和资金问题上,交易所近期对乐普医疗的年报提出了问询,而乐普医疗称“带量采购价格变动预期下,所涉公司不存在减值迹象”,不知是其太过乐观,还是真有应对集采的后手。

集采冲击一波接一波

乐普医疗主营业务涉及心血管支架、心脏起搏器、心血管药物等领域,药物业务占公司营收超过三分之一。由于药物板块的硫酸氢氯吡格雷片和阿托伐他汀钙片已经进入药品集采目录,产品销售单价下降销售额减少,导致乐普医疗的整体业绩承压。公司也在2020业绩预告时就给市场提前预警,表示有可能形成大额损失计提,甚至出现亏损。

但最终乐普医疗提交了一份相对平稳的2020年年报,只是集采的影响已经具体呈现,占乐普医疗收入42.44%的药物业务毛利率同比下滑了3.3%。

虽然背负药品集采的压力,乐普医疗却并未对商誉进行大额减值,只对北京乐普药业、思达医用、乐普医电4家公司计提商誉减值准备期末余额1.63亿元,而乐普医疗总商誉账面价值已经达到27.72亿元。从2010年到2019年,乐普医疗并购高达30余次,交易总作价超过60亿元,正是这种借力资本市场的并购,让乐普医疗快速形成了心血管全产业链布局。

对此乐普医疗近期在回复交易所问询函时表示,商誉金额为5000万元以上的公司合计11家,上述公司各年盈利预测实现情况较好,基本能完成商誉减值测试时盈利预测情况。

乐普医疗介绍,截至2020年末,进入集采目录的产品涉及商誉减值测试的公司包括浙江乐普药业股份有限公司(其对应产品为阿托伐他汀钙片)、乐普药业股份有限公司(其对应产品为硫酸氢氯吡格雷)、乐普药业(北京)有限责任公司(其对应产品为苯磺酸氨氯地平)、以及乐普恒久远药业有限公司(其对应产品为缬沙坦)。由于支架业务由乐普医疗母公司开展,不涉及收购子公司形成的商誉。

虽然交易所的问询中,对乐普医疗2020年业绩主要集中在药物板块,但市场关注点却不同,因为决定乐普医疗估值的决定因素,是冠脉支架集采带来的业绩影响。2020年占乐普医疗收入42.3%的医疗器械板块中,心血管介入产品毛利率同比已下滑10.33%,显示出公司开始调整产品线应对集采降价因素。

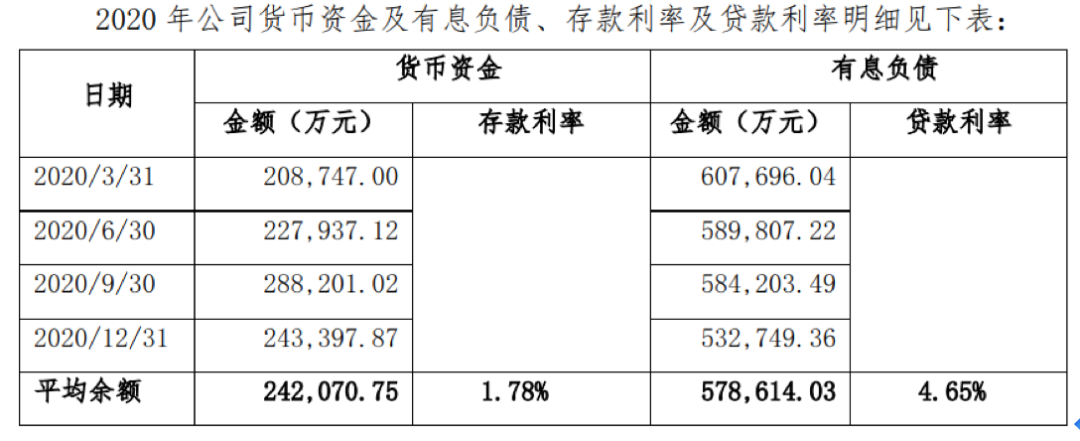

冠脉支架集采已于今年陆续在各省市落地,这意味乐普医疗在冠脉支架集采上的业绩影响在今年会全面爆发。为了应对可能发生的风险,乐普医疗一方面采取积极的研发战略,尽力提升可降解支架等尚未纳入集采范畴的产品,另一方面就是手握大量现金,甚至因为货币资金的有息负债,远高于利息收入而被交易所问询。

乐普医疗对此的回应也很直接,表示公司的核心产品如药品阿托伐他汀钙、硫酸氯吡格雷以及高值耗材的心脏支架都参与全国集采,运营面对了较大的不确定性,在消化政策变动影响的过渡时期,为保障公司现金流的稳定,不发生流动性风险,公司采取了非常谨慎的资金管理原则,确保公司有相对充裕的存量现金,尽管这样有可能导致财务成本的增加。

虽然做出了较为积极的准备,但对于乐普医疗来说,集采的负面冲击并未结束。6月4日国家医保局牵头八部委下发文件,表示重点将部分临床用量较大、采购金额较高、临床使用较成熟、市场竞争较充分、同质化水平较高的高值医用耗材纳入采购范围。

即将到来的第二轮高值耗材全国集采,有望以骨科关节耗材为主,但市场也预期,对于心脏支架产品也有可能扩大集采产品范围。乐普医疗在上一轮集采影响还未完全消化的时候,新一轮集采的冲击已经接近海岸线。

谋求子公司上市反哺母公司

虽然从毛利率看,乐普医疗毛利率在2020年降低到66.99%,但在整个医疗板块中仍属于高毛利公司,只是此时市场的逻辑已经改变,依靠少数产品盈利的高毛利白马股,不再被市场看好,甚至认为其缺乏抗风险能力。

因此乐普医疗近年来的策略也开始改变,从前期的高速扩张并购,变为精细化资本运作,进而使子公司具有独立上市的价值,从多个产业链端支持乐普医疗的业绩与估值。

如乐普医疗整合结构型心脏病业务相关部门,包括心病的封堵器、经导管和心尖的主动脉瓣、二尖瓣所有产品,形成结构型心脏病事业部,对外称为心泰科技。2021年5月14日,乐普医疗发布公告称,拟分拆控股子公司心泰科技到香港联交所主板上市。

4月28日,根据港交所官网信息,乐普生物科技股份有限公司向港交所递交招股书,拟于香港上市,这是乐普医疗孵化的一家聚焦于肿瘤治疗领域的创新型生物制药企业。

乐普医疗还将涉及IVD业务的所有子公司融合为一家企业乐普诊断,对内部称为IVD事业部。2020年7月,乐普医疗公告称,拟将控股子公司乐普诊断分拆至科创板上市。

此外,乐普医疗将所有心电人工智能相关的企业融合整合,在内部称为人工智能事业部,对外称乐普云智,目前也在股份制化。把外科和手术室使用业务整合,包括吻合器业务、麻醉类业务及超声刀等,未来形成乐普外科事业部,初步对外称为乐普外科。

两家子公司港股排队,一家公司A股科创板排队,乐普医疗还有两家第二梯队可上市的公司,如此强大的开枝散叶功能,甚至“A+H”的微创医疗都望尘莫及。但在公司质量上,乐普医疗子公司大多数是并购资源和自有资源整合,短短几年时间无法打造足够深厚的底蕴。

如乐普诊断业务由2008年设立的子公司乐普科技主导,2014年收购雅联百得获取了完善的销售渠道和以及具有高附加值的产品,随后经过多次并购才形成行业全盘布局。乐普生物则完全是并购来的公司,当前处于临床后期的管线皆为引进或收购。

为使这些子公司有足够实力冲击IPO,乐普医疗将商誉和负债压力都集中在自己身上,所以从乐普医疗的财报可以看到,除了背负27亿的商誉,公司的流动负债也处于上升态势,从2016年的20亿元,增长到2020年的48亿元。2021年一季度,乐普医疗有短期借款17.06亿元,一年内到期的非流动负债10.28亿元。

可见乐普医疗为何不惜高利率也要保持超过30亿的货币资金规模,因为在子公司上市的关键期,要保证有充足的现金流以应对任何问题。

在乐普医疗债务高企的时候,也是集采常态化下公司核心产品利润降低的期间,此时已经难以通过日常经营活动,实现债务的降低。因此子公司上市带来的财务收益,对于乐普医疗来说不仅是公司规模扩张,迈上一个新台阶的关键,更是公司财务减压的重要出路。

牛市来了?如何快速上车,金牌投顾服务免费送>>