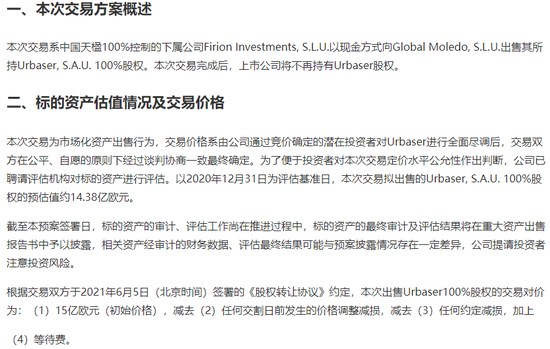

中国天楹6日晚公告称,拟按初始价格15亿欧元(约合人民币117亿元)出售Urbaser100%股权。Urbaser是一家欧洲环保龙头企业,但其资产负债率接近80%,对上市公司融资带来了影响。

来源:公司公告

来源:公司公告相比交易价格,中国天楹最新总市值也才127亿元,相差10亿元。有投资者表示:“绝对是利好”“卖的价格不高,但相对于公司的估值,应该有三个板”。

来源:Wind

来源:Wind也有投资者认为:“看来负债率很高,(中国天楹)不得不变卖资产度日了。”

从引战到全身而退

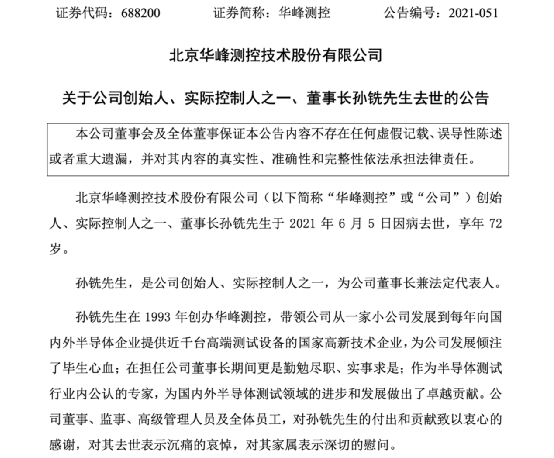

2019年,中国天楹作价11.5亿欧元收购了Urbaser100%股权。Urbaser成立于1990年9月,注册地在西班牙马德里。

Urbaser全球业务由“智慧环卫及相关服务”、“城市固废综合处理服务”、“工业再生资源回收处理服务”以及“水务综合管理服务”四大业务板块构成。同时,作为欧洲领先的综合废物管理平台,Urbaser拥有丰富的行业技术经验和项目管理经验,业务遍及以欧美市场为主的全球多个国家和地区。

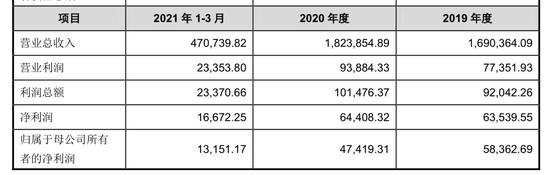

公告显示,2019年、2020年及2021年一季度,Urbaser分别实现营业收入169亿元(人民币,下同)、182亿元和47亿元,对应实现归母净利润5.84亿元、4.74亿元和1.32亿元。

来源:公司公告

来源:公司公告截至一季度末,Urbaser资产总额300亿元,负债总额235亿元,净资产65亿元。根据公告,以2020年底为评估基准日,Urbaser100%股权的预估值约14.38亿欧元。

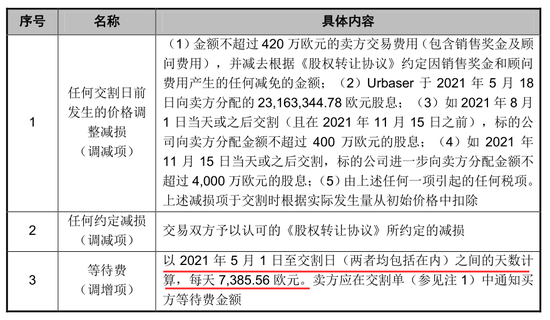

根据交易双方于6月5日签署的《股权转让协议》约定,本次出售Urbaser100%股权的交易对价为:15亿欧元(初始价格),减去任何交割日前发生的价格调整减损,减去任何约定减损,加上等待费。

来源:公司公告

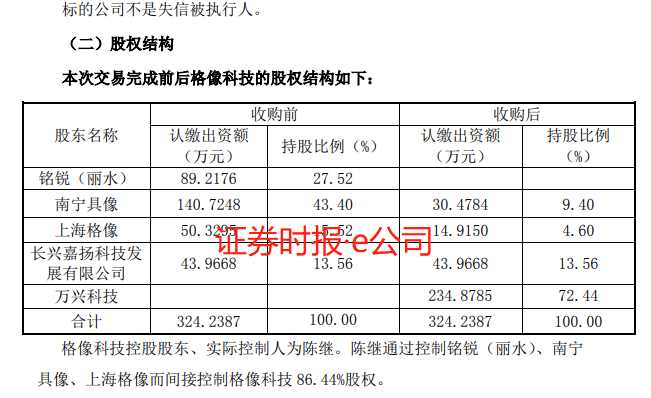

来源:公司公告接盘方穿透后的控制者为Platinum Equity,LLC。公告称,这是一家全球投资公司,专注于从事公司的合并、收购和管理运营,目前管理资产超过230亿美元。

值得注意的是,中国天楹一开始并不想卖掉Urbaser,而是想为其引入战略投资者。但在与潜在投资者沟通过程中,有投资者提出了收购Urbaser控制权的意向。

商誉锐减55.6亿元

中国天楹表示,收购Urbaser导致公司截至2020年末的商誉达56亿元,尽管Urbaser盈利情况良好,不存在任何减值迹象,但商誉仍为资本市场以及投资者对公司的顾虑。

同时,Urbaser低利息、高杠杆经营,资产负债率接近80%,致使中国天楹目前资产负债率达75%,压缩了融资空间,影响了上市公司股权及债权融资,限制了公司创新战略的实施。

公告显示,本次交易将为中国天楹带来可观的投资收益以及大量资金用于业务发展。交易完成后,上市公司资产负债率将显著下降,预计商誉将由56亿元下降至0.4亿元。

中国天楹将充分利用本次交易获得的现金,除偿还银行借款外,将加快拟建及在建项目投入运营,投入科技创新活动,依靠创新驱动的多增长极提升公司经营品质。

中国天楹表示,在“十四五”规划指引下,公司将逐步完成从传统城市垃圾收运处置向基于物联网的固废智慧管理平台、从传统环保设备制造向先进的智能化固废收运处置设备制造商转型升级,将多年的等离子等尖端技术领域的研发成果运用在危险废弃物污染治理领域,多增长极推动业务快速发展。

目前,中国天楹形成了以综合城市环境服务、废弃物处置与利用、水务综合管理、工业废弃物处置和环保装备制造五大业务为核心的全球业务体系,涉及垃圾分类、智慧城乡环卫、智慧环境管理云平台、垃圾焚烧发电、装备制造、危险废弃物处置、固废分选与利用等领域,并就以上领域集投资建设、设计咨询、技术研发、设备制造和运营维护于一体。

城市环境服务和垃圾处理是中国天楹两块主要收入来源,2020年,前者贡献47.91%的收入,后者贡献30.44%的收入。收购Urbaser后,欧洲地区贡献的收入超过七成。

牛市来了?如何快速上车,金牌投顾服务免费送>>