来源:证券市场红周刊

记者 | 张桔

老牌公募基金公司海富通旗下基金经理“一拖多”情况严重,能力圈外的投资能力一般。此外,权益基金经理缺少明星效应,对“带货”规模影响较大。

近几年,以白酒、医药、科技、新能源为代表的核心资产持续上涨,吸引了多家内地公募基金公司竞相发行这几大热门主题产品,而这其中就包括了上海老牌公募基金公司海富通。

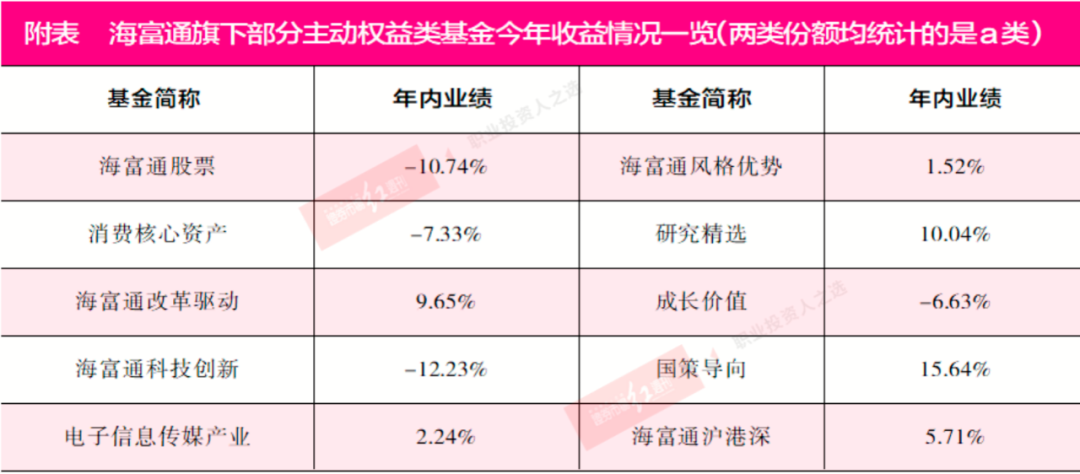

Wind资讯数据显示,在海富通基金一众主动权益类产品中,与上述热门赛道相契合的产品有海富通消费核心资产、海富通消费优选、海富通科技创新和海富通电子信息传媒产业,而相对缺乏的是医药主题类产品。从消费主题和科技主题两大类产品表现来看,海富通基金产品似乎遭遇到了业绩增长乏力的困扰,领军人物黄峰和吕越超所掌管的产品今年整体表现欠佳。

以广受媒体关注的海富通股票为例,其自去年至今一直表现萎靡不振,2020年全年实现净值增长率24.56%,在同类983只基金产品中排名第922位;2021年年初至今,截至6月3日收盘,所实现的净值增长率仅为-10.74%,在同类1654只基金产品中排名第1639位,排名位置有进一步下滑趋势。

对此情况,济安金信基金分析师程颖指出:“海富通基金公司旗下基金经理‘一拖多’情况严重,如陈轶平旗下掌管的基金就超过了10只,谈云飞旗下也同时存在混合型、债券型、货币型基金‘一拖多’情况,甚至还存在多类型混搭,如此安排显然是不利于基金经理专注于自己能力圈去做精做强。”

消费主题失色

海富通消费基金经理疑似“生疏”医药

数据显示,截至今年一季度末,海富通基金的整体规模基本和上一季差异不大,总资产排名向上微升一位。不过,若考虑到年内新发基金产品因素,则公司的整体规模有可能是下降的。

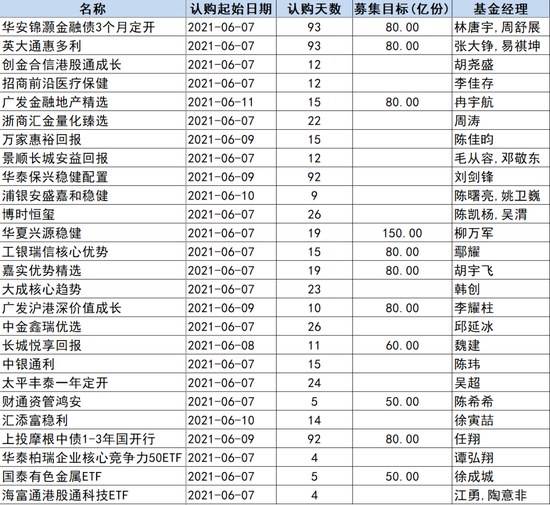

今年以来,海富通新发的产品包括了海富通均衡甄选、海富通惠睿精选、海富通消费优选3只主动权益类基金,从首发募集情况看,海富通均衡甄选在其中表现最好,两类份额合计约为40亿份;而由周雪军挂帅的海富通惠睿精选,两类份额募集成绩仅有4.42亿份。结合到今年一季度末和去年四季度末的整体数据,忽略掉存续产品申赎的因素,可发现公司新增规模存在等同于海富通均衡甄选1只产品规模的可能。

在存续产品上,主题类产品是存在明显短板的,不仅医药的短腿没有及时补上,且现有的消费和科技类产品业绩也似乎遭遇到成长瓶颈。以海富通消费核心资产为例,其成立于去年的11月4日,产品A类份额今年的净值增长率约为-7.33%,在同类产品排名中排在倒数前五十位。基金一季报显示,基金经理敢于集中重配单一标的,彼时的前四大重仓股配比均超过9.5%,而后续六大重仓股的占比则下降到6.72%以下,尤其是第十大重仓股的占比仅为2.72%。从重仓股持仓占比看,基金的业绩优劣大概率与前四大标的表现好坏相关。

然而,除去第四大重仓股贵州茅台年初至今上涨了约10%外,前三大重仓股华海药业、伊利股份、恒生电子今年均下跌了10%以上,特别是占比大约9.92%的头号重仓股华海药业,或受“缬沙坦” 杂质事件影响,该公司今年一季度营收和净利润双双同比下滑,间接导致股价从年初至今下跌了大约35%。整体来看,基金经理似乎对于医药赛道的掌控能力还尚欠“火候”。从天天基金网呈现的个人简历来看,黄峰似乎并没有从事过医药领域的卖方研究工作。

在基金一季报总结中,基金经理黄峰也反思了自己业绩欠佳的原因:“报告期,海富通消费核心混合A基金净值增长率为-7.37%,同期基金业绩比较基准收益率为-4.34%,基金净值跑输业绩比较基准3.03个百分点。海富通消费核心混合C基金净值增长率为-7.57%,同期基金业绩比较基准收益率为-4.34%,基金净值跑输业绩比较基准3.23个百分点。跑输基准的主要原因系本基金建仓节奏偏谨慎,当仓位逐步升至偏低水平时,恰逢消费类资产整体性大幅回调。”

此外,对于海富通基金没有医药主题类基金产品原因,爱方财富总经理庄正认为:“医药主题类基金对于行业的要求集中度较高,同时这类产品要求公司有专门的人才;此外,公司将主要的主题类基金放在了股票型基金里面,但同时它的股基以指数型基金为主,投资人是做工具化配置的,波动幅度整体不大;而医药主题通常会波动较大,似乎也不太吻合。”

科技主题一蹶不振

焦点基金经理陷入业绩泥潭难自拔

相比消费主题类产品,或许是因基金经理吕越超的缘故,海富通旗下的科技主题类产品似乎更受关注,除去常被基民提及的海富通股票外,更为纯粹的科技主题产品有海富通科技创新和海富通电子信息传媒产业,前者的基金经理是吕越超,而后者的基金经理原为施敏佳,但施已于1月份离职,产品改由范庭芳接管。

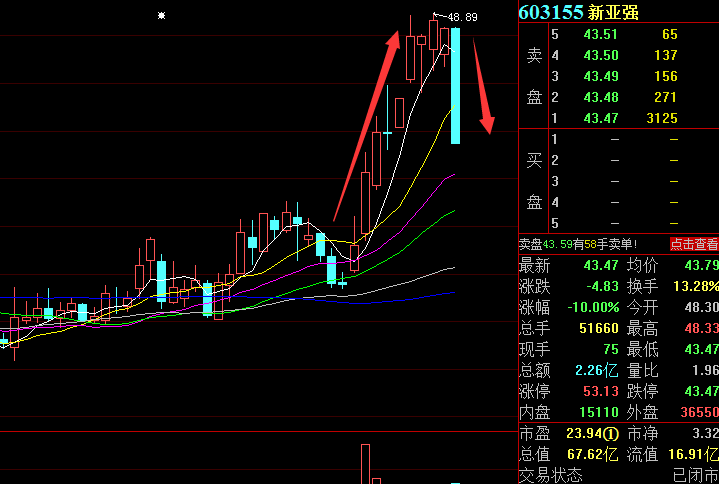

先看由吕越超管理的海富通科技创新基金,其成立于去年的3月10日,最新份额已较去年成立时有大幅缩水。作为产品惟一的基金经理,吕越超对产品的不济表现是负有主要责任的,目前该基金的两类份额年内净值回撤已超过10%。Wind资讯数据显示,吕越超在今年一季度将集中持股的风格发挥到了极致,前六大重仓股被持股比例均超过8.5%,特别是头两号重仓股中孚信息和鸿远电子,季度末的配比均接近10%的顶配,并且都被基金连续重仓了三个季度。遗憾的是,前五大重仓股今年迄今均出现下跌。一季度期间,吕越超新增或者大幅加仓了康德莱、格林美,两者年内的涨幅均超过50%,但因持仓占比最高的一只股票占比也不超过4%,导致个股良好表现对投资组合的贡献度仍相对有限。当然,海富通科技创新还不是吕在管产品中年内跌幅最猛的,由他管理的海富通先进制造股票年内的跌幅已经超过了15 %。

对此情况,某券商基金分析师王晓明表示:“吕越超2020年遇到的困难明显增大,首先他2019年的成功主要围绕着以安全可控、半导体等为代表的相应板块,2020年上半年他也是按照这一思路进行布局,但是从下半年开始,他逐渐将配置重心调整到了电子板块上。目前他管理的几只基金持仓趋同,一季度的前十大重仓中,鸿远电子、振华科技、中孚信息持仓占比靠前。从个股特征来看,鸿远电子是军用电容的核心供应商,同样符合他自主可控的布局思路,但在股价表现上,其今年以来呈现震荡下行态势;另外,他偏好中小盘股票,而这些并非行业龙头的个股在今年一季度的表现同样欠佳。”

对比来看,另一只偏科技主题的基金产品海富通电子信息传媒产业的业绩表现稍好,该基金第一任基金经理施敏佳在任的两年多时间,任职总回报约为148.13%。今年1月19日,施敏佳选择离职,接任者为经验欠丰的范庭芳,他目前的任职天数约为1年零280天。

《红周刊》记者发现,新任的基金经理较大幅度地调换了十大重仓股,只保留了上一个季度的卓胜微和韦尔股份,但是如此乾坤大挪移式的调仓并没能取得良好的效果。对此,基金经理在一季报中直言:“跑输的原因主要是在2月份市场调整中仓位较高,同时配置了部分估值较高的个股。”季报显示,3月31日时该产品的股票仓位约为84.16%。有意思的是,在其前十大重仓股中,相对滚动市盈率较高的只有新洁能和移远通信,而这两只股票仅分列于第九和第十位置,合计持股比例在7.49%,对组合净值表现影响不大。

有意思的是,该基金一季度末的十大重仓股年内表现尚可,迄今仅有两只标的股出现小幅下跌,可奇怪的是,该基金开年迄今仅有两个点左右的涨幅,如此情况说明,该基金的重仓股很可能早已被基金经理换仓,使得产品净值表现与重仓股的表现不同步。

主动权益团队新人居多

未来竞争爆款或缺乏明星经理效应

上述两类产品表现不佳的背后,实际上也反映了海富通主动权益基金经理团队的深层次问题。根据《红周刊》记者的统计,其主动权益基金经理包括黄峰、周雪军、吕越超、李志、高峥、范庭芳、王智慧、陶敏、王金祥、胡耀文、陆怡雯,总共11人的小团队人数看似不少,但背后潜在的问题却不容忽视。

首先是基金经理的岗位任职年限分化严重,其中,周雪军和王智慧都是从业时间超过8年的老将,但是两人的各项数值却差距明显,投资总监周雪军明显更胜一筹,而任职时间更长的王智慧目前在管的3只产品规模合计仅为20.94亿元,特别是他和黄峰一起合作管理的海富通精选和精选二号成为“败笔”,两只产品年内的跌幅分别为-6.56%和-5.37%。

在任职年限末端,陆怡雯刚刚任职超过半年,她独自管理着公司的老牌基金海富通风格优势;范庭芳的任职时间约为1年半,除去管理电子传媒股票外,他还管理着成长价值和中小盘混合两只基金。此外,李志、高峥、陶敏、王金祥等几人的从业时间都在2-4年的区间段,基本属于这一阵营中的中生代基金经理,但是他们无论从在管规模还是最佳基金回报来看,似乎都没有拿得出手的成绩单。

其中值得一提的是王金祥,这位累计任职超过两年半的基金经理目前单独管理着海富通研究精选混合,而这只成立于2019年年初的基金在去年的表现较为平庸,全年录得净值增长率仅为35.94%,在同类983只基金中排在第831位。进入2021年,该基金表现有所回暖,迄今A类份额已经实现超过10%的正回报,在同类产品排名中居前三分之一位置。

问题或是出在产品规模上,《红周刊》记者发现,或许还是因为去年表现不济所导致的连带影响,该产品两类份额在今年一季度末的合计规模仅约为0.22亿元,产品清盘的警报已经敲响。同时,即便今年业绩有所起色,但基金经理在投资上的暇疵仍然是一目了然。比如在基金经理首季的重仓股中,虽然以合盛硅业和天赐材料为代表的多只股票年内涨幅可观,但王金祥对所有重仓股的配置比例均在2%到3%之间,如此安排极大程度弱化了单只涨幅较大标的股的贡献。目前,产品的股票仓位为91.05%,从前十大重仓股占比看,其应该还持有其它多只股票。对于清盘危机,一季报提出了化解方式——转型。

相对于经验欠丰的王金祥,今年1月份离职的名将施敏佳无疑是海富通基金的一大损失。目前,虽然外界将关注度更多地集中在吕越超身上,但是权益团队的一号人物无疑是公司现任权益投资部总监周雪军,其代表作海富通改革驱动所取得的任职回报已经超过了240%。《红周刊》记者发现,海富通公司似乎对其有“过度消费”之嫌。以今年新发的两只基金产品为例,1月份由周雪军挂帅单独管理的海富通均衡甄选发行了大约40亿份,但是公司2月发行的偏债混基海富通惠睿精选虽然仍将他的名字放在其中,与公司债券基金经理谈云飞一起来管理,但最终这只产品仅卖了不到5个亿。