摘要:

◎ 4月以来,经常项目和资本项目下外汇供大于求,跨境资本流动在短期内推动了人民币升值。

◎推动阶段性升值的基本面因素可能会出现变化,未来也会出现导致人民币贬值的因素。

◎短期内跨境资本流动更主要是通过汇率,影响企业的资金成本、原材料成本、产品价格,改变企业盈利预期。

◎从长期看,我国对跨境资本流动管理更加开放,优秀企业可以更合理地布局产业,也能获得国际资金认可。

正 文:

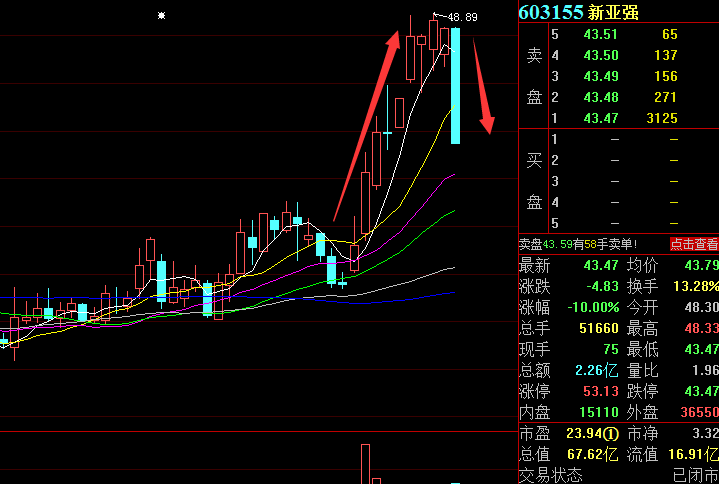

14月以来,人民币兑美元即期汇率从6.58升值到最强6.35附近,本周回调到6.40。如果从2020年算起,累计升值幅度已有约10%。双向波动加大日渐成为常态的人民币外汇市场,其对资本市场的影响机制和结果需要结合不同的维度来看。

图1:人民币兑美元即期汇率

资料来源:Wind

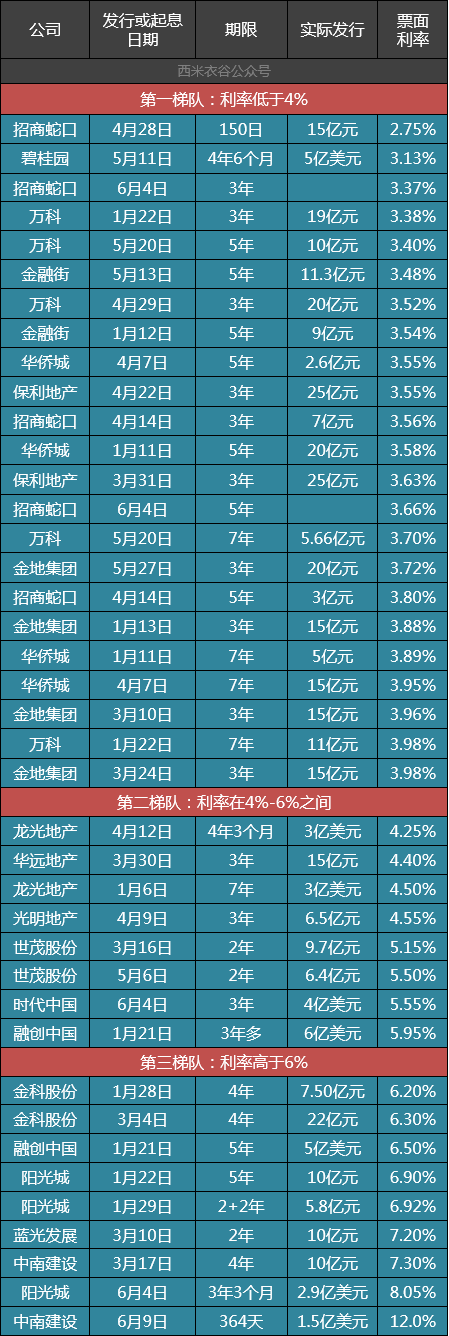

在人民币国际化的条件下,外汇市场供求决定了人民币汇率的走势。从相对短期的视角来看,跨境资本的流动加大了人民币汇率的波动,经常与资本项下的净流入是人民币4月以来走强的基础。海关总署公布的数据显示,今年4月份我国贸易顺差428.5亿美元,处于较高水平。另据国家外汇局发布的数据,4月份在货物贸易进出口保持一定顺差情况下,非银行部门涉外收支延续净流入态势,顺差160亿美元。从流入渠道看,来华直接投资净流入保持平稳增长,其中外资净增持境内股票和债券195亿美元,同比增长3%。

汇率从进出口价格、外币资金成本两个方面影响不同的行业。造纸、航空等需要进口原材料和资产的行业和以地产为代表有较多美元负债的行业将显著受益;而纺织服装、家具、家电等出口密集型行业将在全球竞争中处于不利位置。

人民币在今年二季度固然强劲升值,但是推动人民币升值背后的经济因素在下一阶段可能也会出现改变。一是最新美国非农就业和通胀数据双双走强,美联储官员开始讨论缩减量化宽松货币政策。二是美国等发达国家疫苗接种加快,经济强劲复苏带动美元走强。三是随着主要发达国家生产能力恢复,中国的出口在下半年有放缓压力,令经常项目顺差收窄。四是全球金融资产泡沫膨胀,一旦破裂,将带来风险偏好的下降,利好美元等避险资产,给人民币带来一定贬值压力。

但从长期来看,跨境资本流动对国内资本市场的影响更多是来自于流动的资金体量和结构,而非是汇率价格波动。人民币汇率更加市场化,有利于政策部门更加积极地推动跨境资本开放。中国制造业在全球竞争中具备产业链齐全的优势。其中优秀的企业有能力通过在海外投资设厂、产品升级、降低成本等手段维持和提升全球竞争力,整合全球资源。

而且,政策部门也在推动跨境投资更多地使用人民币结算,这对于有站上全球舞台战略布局的各行各业龙头企业而言,是一个长期的机会。对于原材料供给和产成品需求“两头在外”的企业来说,如果进出口和融资更多地以人民币计价,那么业绩受到汇率波动的影响也会有相应的减少。

跨境资本流动扩大也会继续带来海外资金参与我国资本市场,提升境内市场的国际化程度,使得市场投资理念和估值体系更加和国际成熟市场接轨,那些业绩优秀、成长性好、技术管理先进的公司会获得更好的估值溢价。

(文 / 魏枫凌 鹏扬基金策略分析师)

投 资 小 课 堂

证券发行市场有何作用?

证券发行市场是发行人向投资者出售证券的市场。证券发行市场通常无固定场所,是一个无形的市场。证券发行市场的作用主要表现在三个方面:

1. 为资金需求者提供筹措资金的渠道。

2. 为资金供应者提供投资机会,实现储蓄向投资转化。

3. 形成资金流动的收益导向机制,促进资源配臵的不断优化。

(资料来源:中国证券业协会,中国投资者网)