估值过高损害长期投资回报:写在白酒指数接近60倍PE之际

原创 陈嘉禾

相比于现实中的商业社会,资本市场的魅力之一在于,它在实体商业的基础之上,加上了股票估值这个来回变动的指标。这里,就让我们以白酒指数这个小众行业指数,在历史上表现出来的估值变化,看一看估值的变动能有多么巨大,以及在这大幅变化的估值之中,白酒行业指数的点位发生了怎样的变化。

在中国证券市场,白酒是一个小众而特殊的行业。说它小众,是其中上市公司的数量并不多。按Wind资讯推出的白酒指数统计,纳入指数的白酒类公司一共只有18家。而说它特殊,则是因为白酒类企业盈利能力超强,ROE(净资产回报率)经常能够达到、甚至超过20%。

要知道,20%的长期回报率可是伯克希尔﹒哈撒韦公司的历史回报率水平,而这个回报率水平是沃伦﹒巴菲特和查理﹒芒格两位投资大师,在不同行业和公司中优中选优、在低估值和高估值之间低买高卖、后来还利用了保险公司资金所构成的杠杆,才达到的长期回报率水平。

而对中国白酒行业来说,其一个行业的上市公司,所组成的平均化的行业指数,其ROE常年就能够达到这个回报率水平,实在让人惊叹。

白酒行业估值现巨大变化

但是,即使是再好的资产,其估值的变化,也会让不同时期买入的投资者,碰到不同的命运。简单来说,高估值时候买入不容易赚钱,而低估值的时候买入则容易赚大钱。这里,就让我们来复盘一下这个指数过去的变化。

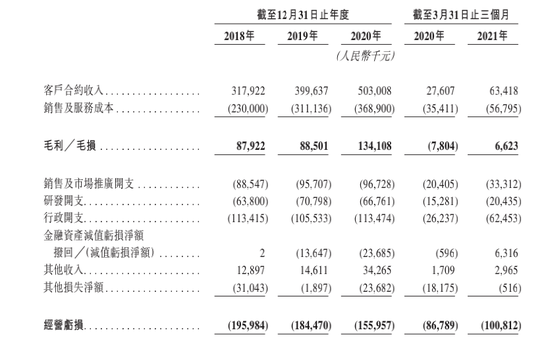

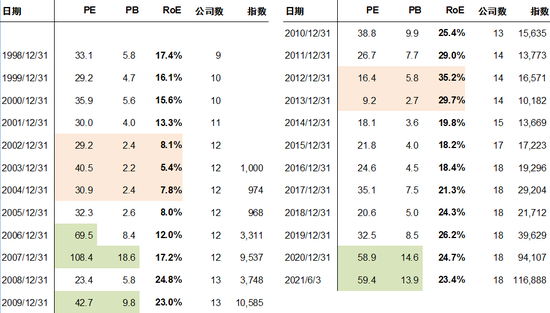

按照Wind资讯的数据,白酒行业指数在2021年只有18家上市公司,而早在1998年就已经有了9家上市公司。用总市值加权的方法,我们不难算出每年年底时,这个指数的PE(市盈率)和PB(市净率)估值,以及各个时间点上的ROE(净资产回报率)。

首先来说ROE,对于一个行业指数来说,评价其长期回报率最好的指标,就是ROE。数据显示,在1998年到2021年的24个时间点上,白酒指数的ROE平均值高达19.4%。

仔细看,这24年又可以分为2个时间段。从1998年到2007年的10年里,ROE的平均值只有12.1%,2008年到2021年的13年里,ROE则高达24.5%。正是这24.5%的超高ROE,让白酒行业在内地资本市场独树一帜。

总结这背后的原因,白酒行业之所以在2008年以后出现了ROE的巨大跳升,和多个原因是分不开的,包括经济发展下导致的消费能力提升、白酒文化在这一代人中的兴盛、中国经济从重投资转向重消费、民营经济活跃导致商业活动逐渐发达,等等。

但是,即使有着20%左右的长期超高ROE,白酒行业估值的巨大变化,也让投资者的回报率发生了来回跳跃。以低估值逆市买入的投资者赚的盆满钵满。而在高估值的时候,追高买入的投资者却难免煎熬。

让我们先来看低估值的时间,由于白酒行业指数盈利能力变动比较大,在指数盈利能力最低的2003年,ROE只有5.4%,而在盈利能力最高的2012年则有35.2%。因此,如果我们用PE进行长期估值的比较,难免容易有失精准。

而从PB的角度来看,事情就会清楚得多。从2002年到2005年,在这4年中,白酒行业指数的PB均低于3倍,平均值仅为2.4倍。相对应的,这4年中Wind资讯计算的白酒行业指数的点位,也一直在1,000点左右徘徊。

但是,在这个点位买入的投资者,却获得了丰厚的回报。在之后的2006年,白酒行业指数立即飙升到了3,311点,2007年则涨到了9,537点。尽管在2008年指数回落到3,748点,但这个点位也意味着在2002到2005年买入的投资者,在短短几年里有了大约300%的回报率。

白酒指数另一个低估值的时间,则在2013年到2014年。在这2年里,白酒行业指数的PB在3倍左右徘徊,仅仅略高于2002年到2005年的状态。但是同时,其ROE则更高,2013年为29.7%,2014年为19.8%。相比之下,在2002年到2005年,白酒行业指数的ROE均值只有7.3%。

也就是在这两年里,否极泰投资的董宝珍先生表示“茅台股价不涨就裸奔”,成为资本市场里经典(但是略有些极端)的预测。这个预测流传之广,甚至在李录先生的一次演讲中,从大洋彼岸回国的李录也说到董宝珍的这次行动,足见影响力之大。

在2013年到2014年,伴随着相对自身历史最低的估值,白酒行业指数一直在10,000点到14,000点之间徘徊。这个数字很快随着估值上涨、基本面增加带来的“戴维斯双击”所击破。到了2017年底,白酒行业指数上涨到了29,204点,让2013到2014年买入的投资者赚到了100%到190%。到了2020年底,随着白酒行业指数的估值大幅飙升,指数的点位更是上涨到了94,107点。

“贵上极则反贱,贱下极则反贵。”我一直以为,《史记﹒货殖列传》中的这段名言,应当作为投资者的座右铭,放在办公桌上。而对于在历史上高估值时的白酒指数来说,事情也是一样。

60倍PE白酒指数会怎么走?

让我们仍然以PB为维度,看看白酒指数在历史上高估值的时刻有哪些。如果以PB接近或者高于10倍作为白酒指数高估的衡量标准,那么历史上白酒指数高估值的时间有3段。

第一段时间是2007年,在当年底白酒指数的PB达到18.6倍,PE则达到108.4倍。在这样的估值下,白酒指数的点位达到9,537点。以这个点位买入的投资者,在之后的第二年,则会遭遇61%的巨额亏损:在2008年底的白酒指数只有3,748点。

第二段时间则是2009年和2010年,在这两年年底的白酒指数估值分别为9.8倍、9.9倍PB,对应的PE分别为42.7倍、38.8,指数点位则分别为10,585点、15,635。直到将近10年以后的2018年底,白酒指数的点位也不过只有21,712点。对于在2008和2009年买入的投资者来说,其长期投资回报并不如人意。

而白酒指数的第三个高估值点,则是2020年到2021年。在2020年12月31日和2021年6月3日这两个数据点上,白酒指数的PB分别高达14.6、13.9倍,PE则分别为58.9、59.4倍,对应指数点位则分别高达94,107点、116,888点。未来会如何变化呢?让我们拭目以待。

一个需要额外说明的数据点是,在2006年底,白酒指数的PE和PB分别高达69.5倍和8.4倍,而指数点位则只有3,311点:这个低指数点位在之后的年份中再也没有出现过。投资者也许会说,为什么以8.4倍PB和近70倍PE的白酒指数,仍然是一个很好的买点呢?

这就要说到发生在2005到2007年之间的股权分置改革,这个改革给个人投资者大量免费送股,以换取上市公司股份全流通的权利。在这个制度下,即使是高价买入股票的投资者,仍然会享受到一波免费的送股红利。这是历史上的特殊制度,未来很难再重现,而也正是这个制度,导致了2005年到2007年之间,指数数据的异常高增长。

图:白酒行业指数与基本面历史对比

“吾闻天有四时,春生冬伐。人有盛衰,泰终必否。”在《吴越春秋》中记载,越王勾践灭吴之后,越国大臣范蠡劝文种,从政之路有起有落,应当见好就收,不然难免盛极则衰。而这句话也成为千古名句,不断警示着后来的人们。

而从2倍PB的低估值,到15倍、乃至接近20倍PB的高估值,从2003年底5.4%的ROE,到2012年35.2%的ROE,白酒行业的历史故事也告诉我们,商业和资本市场的春夏秋冬,也是如此四季分明。展望未来,白酒行业超高的利润率会永远维持下去吗?未来潜在的商业变局,会以怎样的形式出现?而对于这一次估值接近60倍PE的白酒行业指数来说,它的将来又会是怎样的呢?

牛市来了?如何快速上车,金牌投顾服务免费送>>