来源:资事堂

黑马年年有,今年特别神!

根据第三方统计,今年业内所有管理规模超100亿的“巨头”私募公司里,跑出了一匹业绩“黑马”。

这家名叫广州玄元投资的私募机构,旗下表现最好的产品今年年内收益率超过80%。

这个收益不仅超过了所有公募基金(年内基金最优秀收益率只有58%),还几乎把场内全部头牌基金经理们:诸如邓晓峰、蒋锦志、王亚伟、赵军等都给“战胜”了。

玄元投资这样“逆天”的业绩是怎么做到的?

01

“玄衣夜行”的大鳄

据行业协会备案系统,玄元投资成立于2015年7月,旗下员工23人。目前的管理总规模私募已经超过100亿人民币。

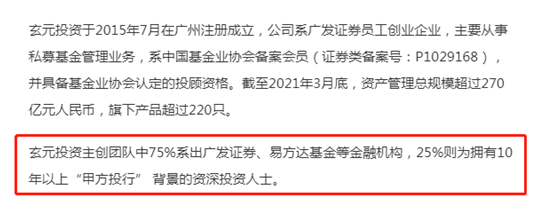

而据玄元投资官网介绍,截至2021年3月底,该公司资产管理总规模实际超过270亿元人民币,旗下产品超过220只。

以规模看,这家公司足以被称为“大鳄”,而以名气论,这家公司在今年初之前,几乎少人关注。

02

广发证券员工创业?

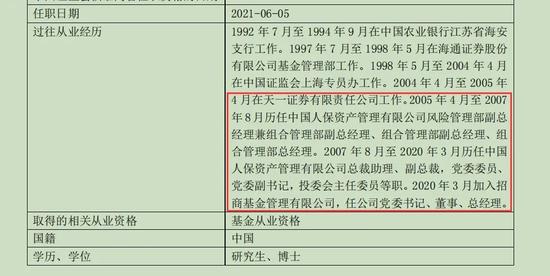

根据公司自己网站信息披露,该公司主创团队75%有广发证券、易方达基金等从业经历,而25%有“甲方投行”的背景。

另外,天眼查等网站信息显示,玄元投资的董事长为陈阳,曾任广发证券资产管理公司副总经理。

总经理为郭琰,担任过广发证券兰州营业部的资本市场团队负责人。

副总经理宋之国,出任过酒钢宏兴董事会秘书、主管酒钢集团资本运营及证券投资工作长达16年。

投资总监杨夏:曾任广发证券发展研究中心高级研究员(新财富团队)。

高管之间确实多数有广发证券的从业背景。

03

为上市公司和大股东提供方案

玄元投资的“搞钱”(挣钱)模式也与众不同。

通常,主观多头的股票私募机构主要是的挣钱方法是立足于二级市场,对时机、行业、个股等进行选择。

但玄元投资走了一条“非典型”路径:做“资管+投行”。

尤其是所谓的“投行”这条路,公司在网站上“摆明玩法”:利用主创团队本身的圈子优势,以及背靠庞大投行资源,围绕“为上市公司及其大股东提供金融解决方案”。

这某种程度似乎概括了玄元投资的核心策略之一:和上市公司关键人“深度沟通”。

那么究竟是怎样的模式呢?资事堂通过对玄元投资公开持仓的梳理,大致还原出这家“百亿黑马机构”的玩法,总结为以下模式。

模式一:热衷参与个股定增

玄元投资的“圈子”优势,显然包括和部分上市公司的密切关系,也因此,它也是“定增”的爱好者。

年内玄元投资持有的上市公司中,通过定增发行渠道买入的公司包括唐人神、中海达、旭升股份、昊志机电、福能东方、佳都科技、精工钢构、格力地产等。

不过今年3月份,玄元投资曾对持有人表示,去年起首批新规定增解禁,部分定增项目解禁冲击较大,对项目安全垫和发行股本的要求有所提高。去年四季度以后,他们并没有选出价格合适且足够安全的定增项目进行投资。

上述对持有人的交流中,玄元投资还披露:决定提前结束所有集合类的定增组合产品,同时会大力拓展专户类的定增单票产品。

模式二:热情“服务”大股东

玄元投资和部分上市公司的密切关系还体现在他们积极参与董监高尤其是大股东的理财和资本规划。

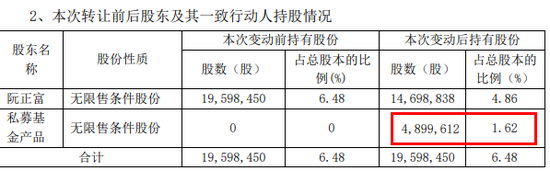

5月24日,永艺股份公告称:因家庭资产规划需要,公司5%以上股东阮正富先生以大宗交易方式转让不超过489.96万股给其配偶甄乐姣为唯一份额持有人的“广州市玄元投资管理有限公司—玄元科新173号私募证券投资基金”。

阮正富也与玄元投资的上述私募产品签署“一致行动协议”。

上述操作还并非个案。

今年2月8日,上市公司红蜻蜓公告:实控人钱金波通过大宗交易方式共转让1152万股(占公司总股本的2%)给钱帆为唯一所有人的私募基金产品——广州市玄元投资管理有限公司—玄元科新162号私募证券投资基金。

钱帆是红蜻蜓实控人钱金波之子,钱金波也与该私募基金产品签署一致行动协议。

此外,玄元投资旗下基金受让董监高股份,并与之形成一致行动人的案例还包括:受让华测检测实控人万峰之子万云翔的股份(今年一季度);受让证通电子实控人的1000万股(今年一季度);受让沃尔核材重要股东邱丽敏1759.83万股份;受让华峰超纤董事鲜丹的股份;受让韵达股份实控人聂腾云的股份(去年四季度)等等。

在民营企业中,公司实控人或大股东,实际上就是上市公司的“关键人”,他们愿意通过玄元投资产品来做股份安排,显示了与这家机构“不同一般”的关系。

模式三:“合作”员工持股计划

除去定增和受让股份外,玄元投资也会介入上市公司的员工持股计划。比如去年以来的大牛股三棵树。

季报显示今年一季度末,玄元投资“玄元树道1号私募证券投资基金”位列三棵树的前十大股东。

这批股份来自于2020年6月的三棵树第三期员工持股计划。

根据三棵树公司当时的公告,这批员工持股计划的股票来源为通过二级市场购买(包括但不限于竞价交易、大宗交易方式)、受让公司回购股份等法律法规许可方式。

三棵树公司采取自行管理和委托专业机构管理相结合的方式进行,计划将部分资金委托玄元投资设立“玄元树道私募证券投资基金”进行管理。

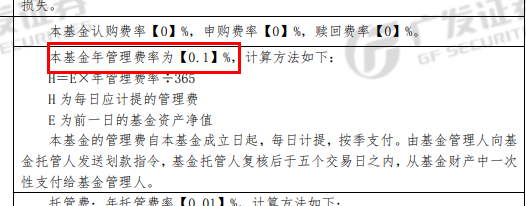

三棵树曾披露玄元树道1号基金的合同,但基金费率与业内普遍的“管理费1.5%+后端业绩提成20%”不同,管理费率为0.1%。

业绩报酬提成规则描述为:本基金仅针对管理人新股收益部分计提一定比例的业绩报酬。

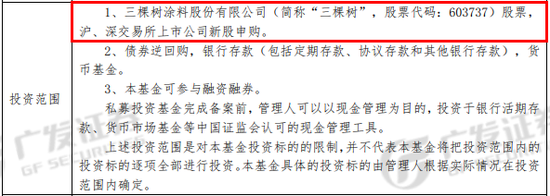

合同中,投资范围描述为:三棵树股票、沪、深交易所上市公司新股申购,另外可以参与融资融券。

模式四:公司回购股份前“进驻”

去年9月21日,中装建设披露回购公司股票的动向,并公布了董事会公告回购股份决议前一个交易日,玄元投资旗下的私募基金进入十大股东行列。

实际上,上述动向之前,这家上市公司动作频频。

9月1日,中装建设披露股份增发上市公告书,发行对象中并没有玄元投资,此前十大股东中也没有玄元投资的身影。

股份增发后,中装建设密集披露如下公告:回购注销限制性股票事宜通知债权人的公告、实控人部分股票质押的公告、实控人部分股份质押展期的公告、终止公司2020年第一期员工持股计划的公告(鉴于相关融资政策发生变化及市场原因,以致本次员工持股计划尚未成立)。

上述公告陆续披露后,中装建设披露了回购事项前的前十大股东名单,玄元投资开始出现。

04

行为界限如何框定值得思考

综上可知,玄元投资的投资模式,和业内的主要做法并不相同。其突出表现在,除了一般的二级市场投资外,它亦与部分上市公司实控人高层等保持了良好“合作”关系,并且承接了部分公司和实控人“运作”和“理财“的工作安排。

但在和上市公司的“深度合作”中,如何明晰行为边界,避免内幕信息等交易风险,可能是玄元投资未来需要思考的。

证监会高层日前曾表示,将进一步落实好关于依法从严打击证券违法活动的指导性文件,从严从重从快打击以市值管理之名行市场操纵之实等行为。

这从一个侧面提示了,投资机构和上市公司的沟通与合作既需要创新,也需要谨慎和警醒。