2000亿债务压顶 股价创7年新低!这家千亿房企如今正在断臂求生

来源:全景财经

曾经的四川地产一哥,如今却身陷囹圄。

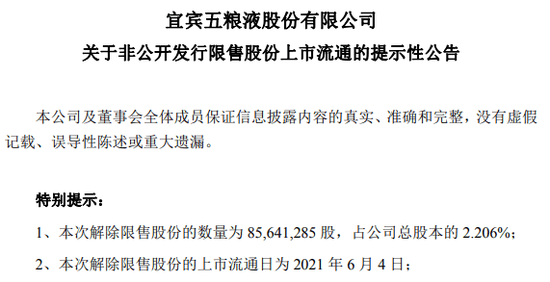

“出售资产”、“债务压顶”、“撤离上海总部”、“大幅裁员”……负面缠身的蓝光发展(600466)近期不断卷入舆论漩涡。

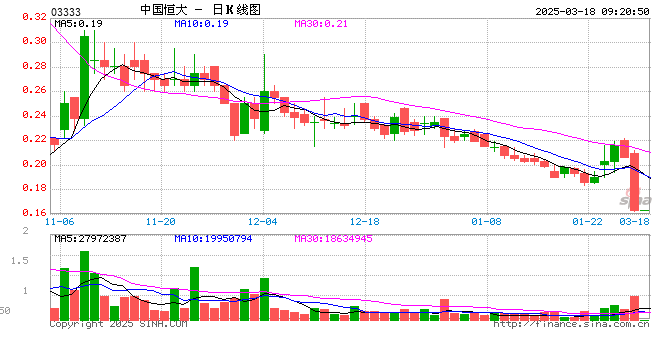

6月2日,蓝光发展的股价再度下跌逾3%,股价报3.43元/股,总市值仅剩104亿元;与此同时,蓝光发展债券延续跌势,其中“20蓝光02”跌近6%,“16蓝光01”跌13.81%,“19蓝光02”跌18.88%。

雪上加霜的是,近日,蓝光发展披露公告称,因大股东蓝光集团以持有蓝光发展股票进行质押融资,金融机构将根据协议约定将对相关质押中的股票进行强制处置。

债务危机浮出水面

受多方因素影响,近期蓝光发展的股债走势一直较为低迷。

5月25日,蓝光发展主要债券之一的“20蓝光02”盘中突然遭遇闪崩,早盘暴跌引发2次“熔断”,“20蓝光02”直接跌超31%,盘中二次临停,100元面值的债券,最低一度跌至48元。6月2日,该债券盘中一度跌至40.1元的新低。

引发此次闪崩的导火索则在于一则市场传闻:蓝光发展拖欠3家信托公司的信托产品。同时蓝光发展与其关联公司,共4家企业被武汉中院列为被执行人,执行金额为2.36亿元。

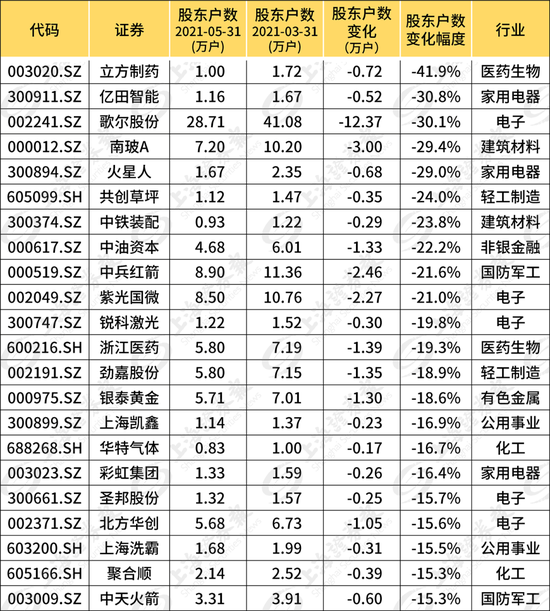

自5月25日以后,蓝光发展遭遇股债双杀。6月2日,蓝光发展盘中最低跌至3.42元,创7年内新低,报收于3.43元/股,跌3.11%。截至2021年3月末,蓝光发展股东达71441户。

目前蓝光发展有9.19亿股处于质押中,占A股总股本的30.29%。若该公司股价继续下行,蓝光集团仍有股权质押被强平的风险。

屋漏偏逢连夜雨,多家金融股机构纷纷下调蓝光发展债券的评级。

5月31日,标普将蓝光发展的长期发行人信用评级从“B+”下调至“B-”。标普还将该公司未偿付的有担保美元债券的长期发行评级从“B”下调至“CCC+”。同时标普将其评级并列入负面评级观察名单。

穆迪将蓝光发展的企业家族评级从B1下调至B2,同时,将由蓝光发展无条件和不可撤销地担保的票据高级无抵押评级从B2下调至B3。

标普认为,蓝光发展的现金余额有很大一部分被限制在子公司或合资公司,无法用于偿还债务。合资伙伴或银行在蓝光发展从项目层面向上游提供现金方面持谨慎态度。

穆迪指出,评级下调反映蓝光发展的流动性缓冲减少,未来12-18个月,蓝光发展将有大量债务到期或可回售,包括超过140亿元的在岸和离岸债券,以及另外150亿元的非标借款。

两家机构都将矛头指向了蓝光发展的经营风险问题。

2000亿债务压顶

众所周知,高杠杆的房地产企业高度依赖再融资。但一旦资金链出现问题,则容易引发“蝴蝶效应”。

就在外界议论蓝光发展的资金链是不是出现问题之际。

今年4月底,蓝光发展在投资者电话会议上回应道:像信托融资这种非标融资,在2021年到期的额度为120亿元。

蓝光发展还称,2021年上半年到期债券未能通过再融资进行覆盖,导致新发规模与到期规模之间的缺口比以往大。

截至目前,蓝光发展共计存续16支境内债券,规模为120.34亿元,其中有5支债券在1年内到期,金额合计43.84亿元。另外还有一笔明年1月到期的3亿美元票据。

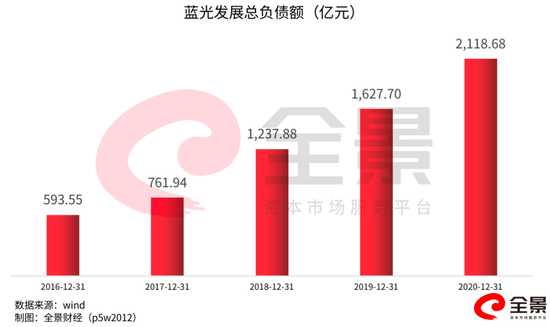

从近几年财报来看,蓝光发展的总负债已经连续3年同比上涨超过30%。

截至2020年末,蓝光发展的总负债达2118.68亿元,这一数字较2018年的1237.88亿元上涨超70%。

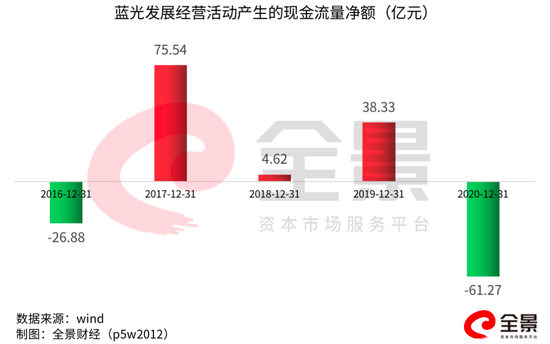

相对于高额的债务压力,蓝光发展的现金流则呈现出净流出的状态。2020年全年,蓝光发展的经营活动产生的现金净流出61.27亿元,企业正在面临失血。这是其上市以后首次现金流呈现净流出状态。

与此同时,财报显示,截至2020年底,蓝光发展的净负债率为88.57%,扣除预收款后的资产负债率为73.03%,现金短债比为1.06,触碰了2020年相关部门制定的房地产行业的三条红线中的一条。

蒙眼狂奔后遗症

曾经风光无限的蓝光发展,如今为何身陷囹圄?

值得一提的是,作为四川知名的开发商,蓝光发展一度知名度颇高。在其发展过程中,登陆资本市场可谓是高光时刻。

2015年,蓝光发展借壳迪康药业在A股上市,为时7年的上市之路终于完成,成为第一家登陆资本市场的四川房企。同年,该公司旗下的物管公司蓝光嘉宝正式挂牌新三板。由此,蓝光发展终于完成主营业务在资本市场的布局。

上市之后,蓝光发展开启野蛮扩张模式。

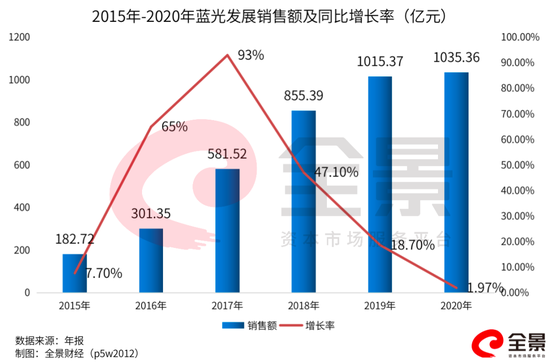

据媒体公开报道,2011年至2015年,蓝光的年均复合增长率为37%。而上市后的2015年至2019年,其年均复合增长率达53.5%。

资本及战略加持下,蓝光发展一举买入千亿阵营。年报显示,2015年蓝光发展的销售额仅为182.72亿元,而2020年这一数字飙升至1035.36亿元,几年期间翻了5倍。

在此期间,蓝光发展蒙眼狂奔。2018年,其拿地金额为288亿,2019年,猛增至654亿。2020年,尽管有所收缩,但仍达到352亿。

然而,疯狂扩张的后遗症在2018年开始显现。比起千亿销售额先到来的是千亿负债。2018年其总负债同比飙涨62.46%至1237.88亿元。

为“活下去”断臂自救

为了缓解负债压力,蓝光发展开启了一系列自救。

一方面,其拿地面积逐年下降,已由2018年的475.3万㎡下降至294.2万㎡,同时蓝光表示,2021年预计土地投资总额不超过350亿元,相对于2019年而言,接近腰斩。

另一方面,蓝光发展开始加速出售资产以自救。2020年7月,蓝光以9亿交易对价将迪康药业出售给汉商集团。

2021年2月,有消息称蓝光将旗下物业公司以48.5亿元转让给碧桂园服务。但随后该消息被蓝光否认。

5月28日,有消息称,万科将以60亿元收购蓝光的华南、华东资产包项目,此外,还将以20亿元收购蓝光发展20%股权。之后,万科正面回应入股事宜,称目前公司没有入股蓝光发展的计划,双方正在开展的是项目层面合作。

而工商资料显示,5月27日,蓝光和骏将所持有的无锡和骏约53.17%股权转让给常州旭程。据了解,常州旭程由常州万科持股99%,而无锡和骏旗下有四个地产项目。

万科接盘后,或也将在一定程度上缓解蓝光的债务压力。

对于现在的蓝光而言,“活下去”,是当务之急。

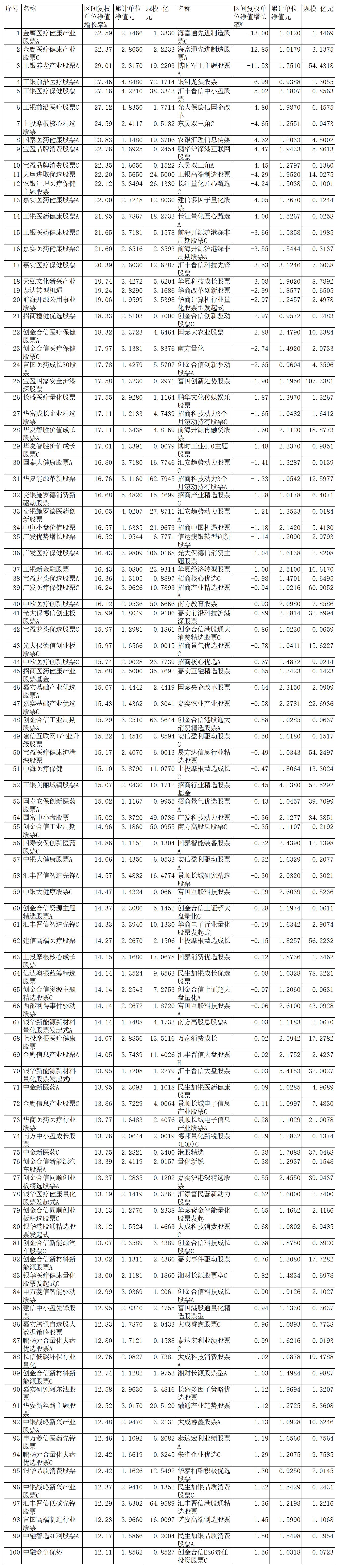

牛市来了?如何快速上车,金牌投顾服务免费送>>