出品:大眼楼管

作者:肖恩

近日,于去年底终于实现港股上市的大唐地产公布了5月份及今年前五个月的销售数据。5月份,大唐销售金额50.82亿元,1至5月,实现累计合约销售额为194.32亿元,较克而瑞统计的其2020年同期销售额同比增长超100%。但前5个月的平均销售价格为每平方米1.03万元,较去年的每平米1.04万(克而瑞数据)有所下滑。

事实上,大唐地产试图通过低价拉动销售回款,从公司财务上也有迹可循。2020年的现金流状况相较于预备上市的前两年数据明显恶化,经营现金流出,筹资现金则呈流入。大唐地产美元票据的融资成本已近高达13%。

销售均价大降 盈利能力要如何保证

克而瑞数据显示,大唐地产2020年全年销售额445.1亿元,其中权益金额仅有210.4亿元,权益比尚不足50%,相较于2019年的55.3%进一步下滑。全年的操盘面积为249.5万平方米,折合销售均价为1.04万元/平米。

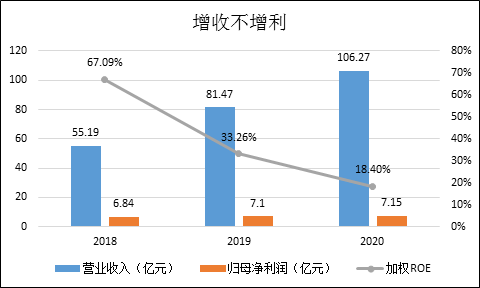

此前几年,大唐地产的毛利率维持在25%左右,净利润率在9%左右,盈利能力并不算出色。但今年的销售均价相较于去年下滑高达42%,这将严重掣肘公司未来几年的盈利。

实际上,大唐地产早在前几年开始就已经出现了增收不增利的情况,通过低权益比额合作开发的方式,规模上去了但是盈利能力却持续下滑。摆在大唐地产面前的问题是,全面合作开发是可以降低杠杆率,让账面好看,但权益比小于40%的销售排名真的能说明什么吗?没有盈利的规模真的有意义吗?

2020年,大唐地产的净利润从2019年的6.27亿增长至9.5亿元,但归母净利润却从7.1亿元仅增至7.15亿元,相比之下少数股东损益则有上期的亏损0.83亿变成了盈利2.35亿元。大唐的增长都是给外部股东的增长,自身股东的ROE被明显摊薄。

少数股权暴增近15倍

大唐集团控股的前身为厦门大唐,是一家总部位于福建厦门的房地产开发商。闽系房企高杠杆率突进的特征也在大唐地产上有所体现。

上市前,大唐地产的高杠杆率在TOP100房企中都位列前茅。2016年至2019年,大唐地产的净负债比率分别为1085.3%、1087.9%、408.8%、119.2%。到了2020年由于上市融资增厚资本以及大幅加大少数股东权益占比的双重举措,净负债率降低至58.7%。

少数股东权益由2019年的2.07亿元,增长了近15倍至2020年的30.22亿元,而同期归母股东权益仅从28.77亿增长至49亿。

在三道红线政策出台时,万科掌门人郁亮曾直言,三道红线是能穿透的监管规则,会有明股实债规避的监管。但目前为止,相当多的房企在通过合作拿地,甚至是私募基金入股的方式,扩大少数股东权益,增厚总权益进行降杠杆。这其中也包含不少明股实债的情况。

摆在大唐地产面前的首要任务,应该是将账面上2044万平方米的存货尽快消化回款到一个合理的周转率区间。而当前的土储约为2020年销售面积的8倍,对大唐来说巨量的土储沉没的是财务和管理成本。但大唐在2020年在销售面积为249万平米的基础上,又新增839万平米的土储,土储池子进一步扩大,这显然将加重公司的财务负担。

1年期美元票据成本近13%

大唐地产于2018年提出在未来三年冲击500亿元的销售目标,看今年的销售情况应该能实现目标。但对于资金方来说,增厚少数股权的降杠杆、冲规模手法并不能真正降低房企的融资成本。

公告显示,大唐地产将于2021年6月7日发行本金总额3亿美元的优先票据。尽管是为一年的短期票据,但票据发售价为票据本金额的99.547%,且票据将按年息12.50%计息,合计年利息成本达到12.953%。

这相较于2020年大唐地产的平均融资成本8.27%明显提升,相比较而言,2020年除银行借款外的其他借款,成本由2019年的9.83%增至10.79%,而此次的美元票据成本再度提高了2个百分点之多。

从借贷成本看,金融机构并不看好大唐地产的财务状况,而高额的融资成本也在持续吞噬股东们的利益。大唐2020年的利息支出高达8.83亿元,其中资本化了8.43亿元,资本化率超95%,这些利息支出可以暂时隐藏在存货之中,但终将体现在未来的利润率之中。

事实上,大唐地产试图通过低价拉动销售回款,从公司财务上也有迹可循。相较于预备上市的前两年数据,2020年的经营现金流和投资现金流一改过去两年净流入的状态,出现了明显的净流出25亿元。筹资活动现金流则相反,净流入高达47.56亿元,与此同时投资活动的现金流连续4年为净流出。

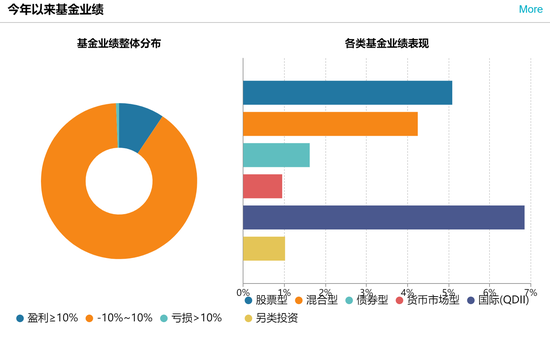

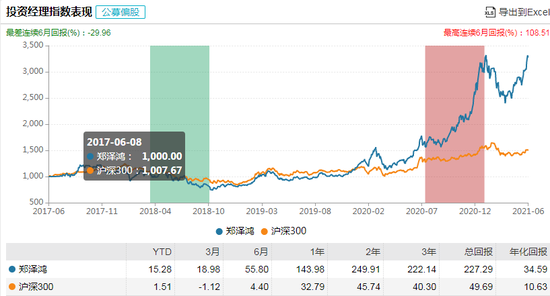

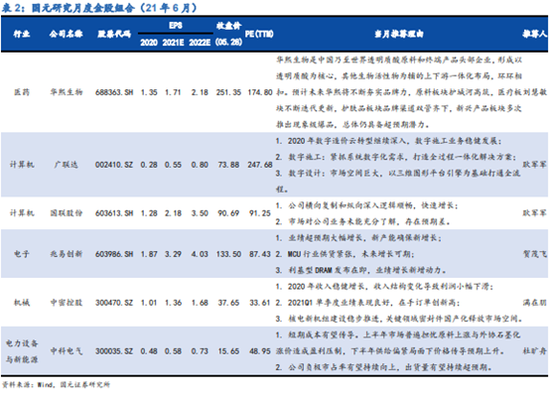

牛市来了?如何快速上车,金牌投顾服务免费送>>