券商杠杆率和ROE持续提升

来源:证券市场周刊

2020年以来,券商行业杠杆率、ROE持续提升,龙头券商表现优于中小券商,业绩稳健性凸显。上市券商杠杆率由2019年的3.63倍提升至2020年的3.83倍,2021年一季度ROE上升至8.95%。

本刊特约作者 方斐/文

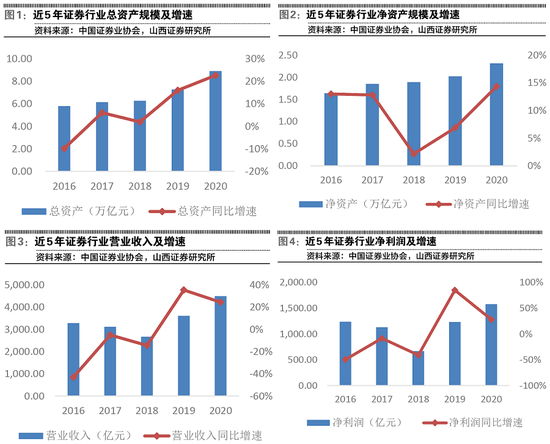

2020年,证券行业实现营业收入4484.79亿元,同比增长24%;实现净利润1575.34亿元,同比增长28%;ROE为6.8%,同比提升0.7个百分点,ROA和杠杆率同步增长。分业务来看,经纪业务收入贡献度最高,为29%,承销保荐业务增速最快,为57%。上市券商业绩增速高于行业平均水平。2020年,40家上市券商合计实现营业收入5187亿元,同比增长27%;合计实现归母净利润1455.66亿元,同比增长34%。39家券商业绩同比增长,5家券商归母净利润突破百亿元。整体来看,2020年,证券行业景气度上行,业绩表现仅次于2015年。

细分业务进行分析,经纪业务方面,代销收入实现突破性增长,资产端能力重要性提升。2020年,行业代销金融产品实现净收入134.38亿元,同比增长149%。东方证券、中信证券、兴业证券、中金公司代销收入占经纪业务比重较高,分别为18.3%、18.2%、17.4%、17.1%,在资产端具备明显的优势。

投行业务方面,IPO融资创10年新高,2020年,IPO融资总额为4700亿元,同比增长86%;上市券商投行净收入为580.44亿元,同比增长39%,有中小券商投行净收入跻身上市券商前十。此外,债券违约常态化,债券承销监管趋严。

自营业务方面,行业收入分化,衍生品业务快速发展。2020年,上市券商自营业务收入同比均实现增长;2021年一季度自营业务分化,有3家出现浮亏。截至2020年年末,场外期权存续名义本金同比增长63%,收益互换存续名义本金同比增长229%。

资管业务方面,头部集中效应明显,基金管理优势凸显。上市券商资管净收入(含基金)合计422.53亿元,同比增长28%,剔除基金后资管净收入为252.3亿元,占比60%。中信证券、广发证券、兴业证券基金净收入分别为55亿元、53亿元、33亿元,贡献资管业务的69%、81%、96%。

信用中介业务方面,审慎评估业务风险,部分大券商股权质押拨备超10%。2020年,上市券商共计提信用减值330.82亿元,同比增加70%。中信证券、国信证券、华泰证券、国泰君安、中信建投等股票质押业务计提比例在10%以上。

海外业务方面,整体收入同比增长,贡献相对较小,只有海通证券(25.5%)、中信证券(11.9%)、华泰证券(12.5%)海外业务营收贡献超10%。

当前,证券行业竞争与分化加剧,在行业高质量发展加速的前提下,头部券商兼具“无短板”与“有特色”,中小型券商主动或被动践行差异化、打造业务标签。由于重资产业务弹性高、风险大,轻资产业务护城河更宽,未来券商在业务发展策略和重点有所不同,证券行业集中、分化不可避免。

当前自营业务仍是多数券商的主要业绩驱动,但其高贝塔、强周期与杠杆属性,也是券商业绩分化、波动的主因。而轻资产业务风险相对低、对资本制约小,有助于熨平业绩波动。包括资管在内的财富管理业务具备广阔的发展空间,券商金融科技仍在起步阶段,未来资产管理配置能力领先以及以金融科技为代表的运营、服务能力一流的券商大有可为。

此外,投行业务的竞争将更加白热化,一方面,投行业务成本高,利润率低,要以投行业务为入口,牵引其他业务发展,例如“投行+投资”模式下发展另类投资,高净值投行客户的财富管理业务。另一方面,优质项目稀缺性、投行业务的头部化,早期介入、全生命周期陪伴更有可能获取项目,比如中小企业服务、私募股权投资业务等。而且,在监管趋严的背景下,投行业务的风险管理与合规展业能力对于公司的发展至关重要。

业绩稳健增长

上市券商2020年业绩实现高基数下同比增长,2021年一季度业绩保持稳健。2020年统计范围内的40家上市券商(剔除新上市的财达证券以及国投资本等集团上市券商)实现营业总收入合计5187亿元,同比增长27.04%;实现归母净利润合计1456亿元,同比增长33.96%;2021年一季度,上市券商实现营业总收入合计1367.92亿元,同比增长28.17%,实现归母净利润合计422.32亿元,同比增长27.26%。2020年,39家券商实现归母净利润正增长,5家券商归母净利润超百亿元,分别为中信证券(149.02亿元)、国泰君安(111.22 亿元)、海通证券(108.75亿元)、华泰证券(108.22亿元)、广发证券(100.38亿元)。

2021年一季度,龙头券商表现优于中小券商,业绩稳健性凸显。一季度仅有26家上市券商实现业绩正增长(含扭亏为盈)。其中,兴业证券、国泰君安、方正证券增速分别为341%、142%、135%,排名前三。14家上市券商业绩负增长,其中,红塔证券、第一创业、太平洋排名后三位。9家券商年化ROE高于10%,其中,国泰君安、兴业证券、华林证券年化ROE分别为12.66%、12.49%、12.05%,排名前三。此外,6家头部券商中信证券、申万宏源、广发证券、中金公司、海通证券、中信建投年化ROE均超过10%。

2020年,上市券商ROE同比上升1.38个百分点至8.35%,2021年一季度ROE上升至 8.95%。上市券商ROE大幅提升主要是由于轻资产类业务如经纪、代销、投行业务等大幅增长以及券商杠杆率的提升,上市券商杠杆率由2019年的3.63倍提升至2020年的3.83倍。

具体来看业务经营情况,经纪业务方面,传统业务增速放缓,基金代销业务增长显著。佣金率下滑、股基成交量增幅收窄,经纪业务收入增速放缓。2020年,股基日均成交额为9036亿元,同比增长61%,证券行业代理买卖证券净收入为1161.1亿元,同比增长47.4%;上市券商经纪业务收入为1140亿元,同比增长53%。2021年一季度,市场股基成交额为10748亿元,保持较高水平,同比增长18%,上市券商经纪业务收入为313.6亿元,同比增长14.6%。中信证券、国泰君安、银河证券经纪业务净收入位列收入前三名,分别为112.57 亿元、84.33 亿元、69.21亿元,华林证券、兴业证券、华西证券收入增速较高,同比分别增长76.22%、77.72%、70%。

财富管理转型初见成效,基金代销业务增长显著。2018年以来,多家券商相继宣布进行财富管理转型,券商由经纪业务向财富管理业务的转型步伐不断加快。由于基金市场的火爆,2020年,证券行业实现基金代销业务收入134.38亿元,同比增长148.76%。

投行业务,股债融资规模双升,龙头券商地位稳固。注册制下IPO 发行节奏加快,低利率推进债权承销规模大增。2020年,全市场股权融资规模为16677亿元,同比增长8%;债券承销规模为100506亿元,同比增长39%。IPO融资规模为4700亿元,其中科创板IPO 募资额达2226亿元,占47.4%,同比增长86%,再融资规模为11977亿元,同比下降6.37%,有小幅回调。2020年,全行业投行业务净收入(证券承销业务净收入)同比增长25.7%至738.2亿元,40家上市券商投行业务收入同比增长39.4%至580亿元;2021年一季度,40家上市券商投行业务收入同比增长34.2%至121亿元,IPO规模同比下降3%至 761亿元,债券承销业务规模同比增长7%至22780亿元。

龙头券商地位稳固,行业集中度维持高位。2020年,中信证券、中金公司、中信建投投行业务净收入排名行业前三,分别为68.82亿元、59.56亿元、58.57亿元,中信证券、中信建投、海通证券、国泰君安、招商证券、华泰证券自2012年以来保持投行业务收入在上市券商中排名前10,其中,中信证券稳居第一,股权和债权承销市场份额分别接近20%和13%。2020年,投行业务收入CR5为47.2%,2021年一季度为46.4%,2020年、2021年一季度IPO规模CR5分别为56%和46%。

资管业务收入上行,主动管理占比提升,龙头券商增长强劲。上市券商2020年和 2021年一季度资产管理业务净收入同比分别增长22.8%和35.6%。位于2020年与2021年一季度收入前两位的中信证券和广发证券,资管业务净收入规模大幅领先于其他券商。

“去通道”推动主动管理转型,龙头券商主动管理规模增速明显。截至2020年12月末,行业整体规模连续降至8.6万亿元。根据基金业协会的数据,截至2020年12月末,主动管理规模前三分别为中信证券(6647亿元)、国泰君安(3328亿元)和招商证券(2760亿元),CR10月均主动管理规模达2.6万亿元,同比增长22%。

自营业务,自营资产规模持续扩张,市场波动影响投资收益。截至2020年年末,上市券商自营资产规模同比增长20%,2021年一季度末,40家上市券商合计金融投资资产规模 4.1万亿元,较年初进一步提升3.6%。2020年及2021年一季度,资本市场呈现高波动性,2020年上市券商自营业务净收入合计1455.32亿元,同比增长13.81%。2021年一季度,上市券商整体自营业务净收入为354.49亿元,同比增长14.2%。在市场高波动的背景下,各家券商不同的投资策略及风控能力差别带来业绩明显分化,大券商自营业务展现出较高的稳健性。

资本中介业务,两融余额持续走高,股权质押风险计提充分。2020年,全市场两融余额持续攀升,截至2020年年末,两融余额为1.62万亿元,同比增长58.84%,2021年年初仍呈上升态势,截至2021年4月末,两融规模达1.7万亿元,较年初增长2%。自2019年起,两融标的扩容,注册制下创业板和科创板上市首日即可成为融券标的,两融业务结构改善,融券业务快速扩张,融券余额占比由2020年年初的1%快速提升至8.77%,2021年 4月末融券余额达1517亿元,较年初增长11%,占两融比重达9%,未来融券规模有望持续增长。

截至2020年12月末,40 家上市券商买入返售金融资产中股票质押式回购余额合计3023亿元,同比下降23.85%;2020年,上市券商合计计提减值为340亿元,同比增长64%。2021年一季度,上市券商合计计提减值为15亿元,比2020年同期大幅减少39亿元,同比下降72.2%。随着存量风险的逐步出清,整体资产质量进一步改善。

头部效应凸显

值得关注的是,行业杠杆率、ROE持续提升,龙头券商表现优于中小券商,业绩稳健性凸显。上市券商杠杆率由2019年的3.63倍提升至2020年的3.83倍,2021年一季度ROE 上升至8.95%;一季度,上市券商中有9家年化ROE高于10%,其中7家为头部券商。

尽管传统经纪业务增速放缓,但基金代销业务增长显著。2021年一季度,上市券商经纪业务收入为313.6亿元,同比增长14.6%,比2020年47.7%增速放缓。2020年,证券行业实现基金代销业务收入134.38 亿元,同比增长148.76%。

在注册制下IPO发行节奏加快,低利率推进债权承销规模大增。2020年,全市场股权融资规模为16677亿元,同比增长8%;债券承销规模为100506亿元,同比增长39%。中信证券、中信建投、海通证券、国泰君安、招商证券、华泰证券自2012年以来保持投行业务收入在上市券商中排名前10,其中中信证券稳居第一。

上市券商2020年和2021年一季度资产 管理业务净收入同比分别增长22.8%和35.6%。截至2020年12月末,行业整体资产管理规模连续下降至8.6万亿元,CR10月均主动管理规模达2.6万亿元,同比增长22%。

自营资产规模持续扩张,市场波动影响投资收益。2020年年末,上市券商自营资产规模比2019年增长20%,2021年一季度末,40家上市券商合计金融投资资产规模 为4.1万亿元,比年初进一步提升3.6%。在市场高波动的背景下,各家券商不同的投资策略及风控能力差别带来业绩的明显分化,大券商自营业务展现出较高的稳健性。

2020年,全市场两融余额持续攀升,截至2020年年末,两融余额为1.62万亿元,同比增长58.84%,截至2021年4月末,两融规模达1.7万亿元,比年初增长2%。2020年,上市券商合计计提减值340亿元,同比增加64%。2021年一季度,上市券商合计计提减值 15亿元,同比大幅下降72.2%。

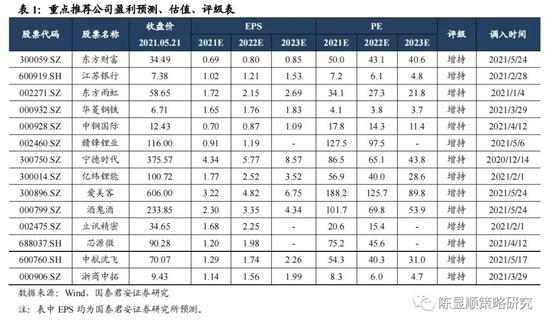

实际上,自2020年9月开始,券商持续跑输大盘,交易端四大原因是主要边际催化因素,背后本质原因是估值与ROE不匹配,目前头部券商估值已回到匹配位置,与头部银行接近,券商左侧布局时点到来。中长期看,直接融资扩容趋势不改,机构化趋势延续,券商财富管理、资产管理、机构业务和投行业务持续增长可期,轻资本业务扩张有望驱动ROE持续上行,头部券商表现将更强。根据开源证券的预计,上市券商2021-2023年净利润增速分别为13.3%、21.1%、18.2%,ROE分别为8.33%、9.05%、9.68%。

在直接融资扩张趋势不改的前提下,券商各项业务全面增长,ROE有望延续上行趋势。2020年和2021年一季度,40家上市券商合计净利润分别为1456亿元、422 亿元,同比分别增长34%、27%,年化ROE分别为8.35%、8.95%,同比增速分别为19.8个百分点和9.3个百分点,盈利能力持续提升。券商各业务板块实现全面增长,手续费型业务占比从 2019年的42.8%提升至2021年一季度的49.2%,财富管理初见成效,客需型业务驱动金融资产快速提升,轻资本业务占比提升有利于券商ROE的持续提升,增强抗市场风险干扰能力。

值得一提的是,财富管理业务初见成效,2021年一季度资管业务收入快速增长。随着市场活跃度的大幅提升,财富管理转型提速,2020年,券商代销金融产品收入大幅增长,2021年一季度或是代销收入支撑经纪业务收入增速,未来有望成为经纪业务持续增长的驱动力。此外,随着IPO业务整体趋严,质量要求不断提升,全面注册制稳步推行,未来IPO增速或将放缓。不过,在资管业务受“去通道”影响逐渐减弱,集合规模增速持续扩张,2021年一季度,上市券商资管业务增速高达34.7%,在财富管理大时代的背景下,券商资管业务迎来较好的发展机遇。

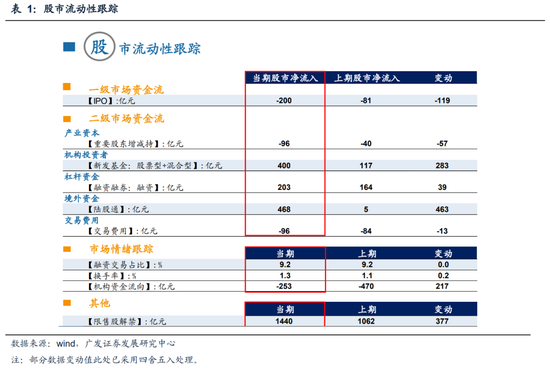

另一方面,随着资金型业务金融资产和两融规模的持续扩张,驱动行业杠杆率持续上行。股市波动下,客需和直投业务成为头部券商投资收入的重要驱动力。市场波动加大导致衍生品业务需求增加,2020年及2021年一季度,债券交易、场外衍生品等客需型业务大幅增长,2021年2月末,收益互换和场外期权存续名义本金规模分别达5876亿元、8119亿元,较年初分别增长13%、7%,衍生品业务扩张驱动券商金融资产持续增长。两融规模持续扩张,融券规模发展迅速。2021年4月末,两融规模达1.7万亿元,比年初增长2%,两融余额占流通市值比重达2.54%;融券余额达1517亿元,比年初增长11%,占两融比重达9%,未来两融规模增速有望持续增长,驱动利息净收入保持上行。

在2020年注册制背景下,市场活跃度大幅提升,券商业务全面受益,券商ROE延续上行趋势,2020年和2021年一季度,40家上市券商合计净利润分别为 1456亿元、422亿元,同比分别增长34%、27%,年化ROE为8.35%、8.95%,同比分别增长19.8%、9.3%,盈利能力持续提升。

2020年,券商各板块业务收入全面增长,经纪业务和投行业务成为业绩的驱动主力。2020年市场活跃度大幅提升,经纪业务收入同比增长53.7%。在注册制背景下,2020年IPO承销规模同比大增,驱动投行业务收入同比增长39.4%。利息净收入、资管收入、投资收入同比分别增长26.7%、23.8%、15.4%,各业务实现全面增长。从成本端看,2020年,上市券商管理费同比增加19.2%,管理费率同比下降3.5%。券商减值准备计提加大,2020年同比增长64%,一定程度上拖累净利润增长。

2021年一季度,券商净利润增长符合预期,各业务延续增势。一季度,上市券商净利润同比增长27.3%,整体符合市场预期,年化ROE达8.95%,比年初增长0.6个百分点,盈利能力持续提升。各业务延续增势,资管业务和投行业务收入同比分别增长34.7%、34.2%,市场活跃度同比提升,利息净收入和经纪业务收入同比增长23.2%、14.6%。

随着行业杠杆率的持续上行,两融及客需型业务驱动券商扩表速度加快。上市券商 2021年一季度末杠杆率为3.92,同比增加7.3%,较年初增加2.3%。2020年以来,市场活跃度明显提升,两融余额高速增长,同时一季度市场波动加大,客需性业务驱动券商扩表速度加快。

政策面持续利好

5月25日,以券商为首的金融板块大涨引起市场的极大关注,这与券商业绩保持高增长的较好基本面分不开。

2020年,A股市场呈现结构性牛市行情,在消费、医药、科技板块的带领下,创业板指累计上涨64.96%,沪深300指数上涨27.21%。市场交投活跃度显著提升,2020年日均股票成交额为9034.8亿元,比2019年的5599.31亿元增加61.36%。

2020年,证券行业实现高基数下业绩增长,经纪与投行业务表现突出。根据中证协发布的2020年证券行业经营数据,证券行业合计实现营业收入4484.79亿元,同比增长 24.41%;各主营业务收入全线增长,其中,经纪、投行、资本中介、资管、自营业务收入同比增速分别为47.42%、39.25%、28.74%、8.88%、3.38%。行业传统业务高增长,收入结构趋于平衡,经纪、投行业务收入占比提升,分别占总营收的为26%、15%;资管业务收入占比持续下滑至7%。自营业务下滑至28%,资本中介业务占比与2019年持平为13%。

134家券商2020年合计实现净利润1575.34亿元,同比增长27.98%。达到2016年以来利润新高,仅次于2015年的水平,且在2019年高基数的背景下实现27.98%的同比增速。2020年,证券行业的净利润率回升至 35.13%,达到2017年以来的新高。

截至2020年年末,行业平均杠杆倍数(剔除客户交易结算资金余额)为3.13倍,近四年来稳定提升。在杠杆提升的助益下,2020年,证券行业平均ROE提升1个百分点至7.3%。

在券商业绩保持高增长的同时,龙头券商表现更优。从上市公司业绩来看,A股40家上市券商2020年、2021年一季度营业收入同比增速为20.9%、28.2%,归母净利同比增速为29.7%、27.3%,2021年年化ROE比2020年提升0.6个百分点至9%。证券公司营收和净利维持双位数增速,业绩保持高增长态势。从上市公司内部来看,2021年一季度,头部券商净利同比增速在40%左右,优于行业平均水平,龙头公司在监管指标、资本金和客户品牌等方面构建了较宽的护城河,整体业绩表现好于非龙头公司。年初以来,A股市场日均交易额为9500亿元左右,比2020年全年增长6%。两融余额为1.7万亿元,同比增长50%以上。IPO发行规模仍保持在高位,券商全年业绩有望保持高速增长。

当前,券商行业估值处于中枢偏下位置,存在修复需求。分析2012年以来的近十年数据,A股上市券商PB(LF)算术平均估值在1.9倍左右。截至5月25日,行业1.7倍PB的估值位于历史分位数17%左右,处于中枢偏下位置。2020年四季度开始,证券板块连续调整,目前已经从最高点的2.1倍PB估值调整了约20%,估值已经反映了部分市场悲观预期,存在一定的修复需求。从上市公司层面看,部分头部券商的PB估值回落到1倍左右,有更大的估值修复空间。

5月22日,证监会主席易会满发表《坚持稳中求进,优化发展生态,推动证券行业高质量发展新进步》的讲话,其中最值得关注的主要内容有以下三个方面:第一,强调“专业化发展之路”,提出券商要适应注册制要求向专业化、主动管理转型,在“特色、强项、专长、精品”方面多下功夫,预计监管除了鼓励大型券商做大做强,会引导中小券商走专业化、差异化经营战略;第二,强调“分类监管,差异化监管”。扶优限劣,为优质证券公司创新发展打开空间,利好风控合规体系健全的券商;第三,对于重资本业务的发展和创新,要做到“看得清、管得住,坚持适度发展”,预计对资本监管将更加精细化。

2021年依旧是资本市场深化改革的大年,券商将直接受益于注册制改革、多层次资本市场建设、主体融资渠道拓宽等资本市场改革的利好与催化,促进直接融资政策利好行业健康持续的发展,利于ROE的持续上行。监管对于证券行业资本金要求、业务功能管理及IPO审核趋严,资本实力更强的上市公司将更加受益。资本市场的政策红利一方面将催化板块估值修复,另一方面利于行业健康发展尤其是龙头公司市场份额的提升。

牛市来了?如何快速上车,金牌投顾服务免费送>>