“今年南下资金投资港股,大致分为两个阶段。第一阶段是春节前,资金累计流入4000多亿。春节后流势就变得比较平稳了。”

“互联网龙头之前受到一些监管压力,整个估值也回到比较合理的区间,同时这些公司的成长性和稀缺性还是非常有吸引力的。那随着监管落地,大家预期稳定,这些公司的相对价值会凸显。”

“中国互联网企业发展得特别快,一个很重要的原因是利用到中国的人口红利。未来这种趋势可能朝着两个方向演化。一个是偏硬件板块,我们会往高附加值板块走。另一个是未来To B的应用会带来第二波发展浪潮。”

“5G大家在感官上的感觉可能不会特别直接,更多的会应用在工业上,从B端对我们的生活造成质的改变。”

“港股科技板块可以分为电商类,比如阿里、京东、阿里健康、京东健康,第二是偏软件端,像游戏、金融科技,第三是偏硬一点的,比如中芯国际、中兴通讯、比亚迪电子这种。”

“科技公司本身有很强规模效应和网络性。在他们规模或者业务本身没受到太大本质影响的情况下,调整反而是偏价值投资者长期布局的时点。”

以上是中信证券首席策略师杨灵修日前在博时基金直播间分享的最新观点。

近日,博时基金券商业务部ETF业务总监周宇航,对话博时基金指数与量化投资部ETF组副主管基金经理万琼,以及中信证券首席策略师杨灵修,针对“南下资金潮再现,这些港股科技龙头可一键布局”的话题展开讨论。

以下是杨灵修杨总的观点汇总。查看视频

周宇航:今天的主题是南下资金在潮在现,港股科技龙头可一键布局。那想请问杨总,今年以来港股市场怎么样,南下资金进入港股的情况怎么样,对港股有又什么影响?

杨灵修:其实今年南向资金投资港股,大致可以分为两个阶段。第一个阶段是春节前,整个资金的流入非常快,累计流入4000多亿。之后就变为比较平稳的趋势。

我们看到南下资金布局港股也不完全是今年的事,从2016年沪港深港通开通后,整个布局港股的资金都在持续流入。已经累计流入2万亿的规模,等同于现在海外投资者买A股的规模。

我们认为下半年港股是个先抑后扬的态势。因为我们看到互联网龙头之前受到一些监管压力,整个估值也回到比较合理的区间。同时这些公司的成长性和稀缺性对投资者还是非常有吸引力的。那随着监管政策落地,大家对市场未来的预期稳定,这些公司的相对价值会凸显。

周宇航:现在很多科技企业成长速度很快,也在大量回归港股。我想和大家分享一组数据,从发达国家的经验看,科技公司的市值超越传统产业,是个大趋势。还有个数据说40年前美国标普500的成分股,前十大都是石化企业,而现在前十大基本都是互联网龙头了。对这您怎么看?

杨灵修:你说的很对,其实过去20年,全球资本市场的核心股票逐步从偏金融能源的传统行业,变成了以科技创新为主的新经济龙头公司。

那对于A股,还有个明显特点就是我们的科技公司分布在A股、港股和美股中概股上。我们最核心的一些公司比如阿里巴巴、腾讯都是在境外上市的。这也给我们的投资提出不同的挑战。

那现在国内投资者直接通过港股通去投资这些境外上市的公司,其实是非常好的消息。

周宇航:说到科技进步,我也想说我们的科技实力也越来越强了。往前推三四十年,我们很多产品都要靠进口。现在不一样了,我们不光能自主研发满足国内需求,还可以出口到海外。尤其很多互联网企业的市值也能进全球前20了。我想问下中国科技进步,给我们带来什么样的投资机会?

杨灵修:我非常同意你说的中国科技带动行业发生了翻天覆地的变化。同时我还想补充一点,因为我们有非常庞大的人口基数,这些互联网企业可以靠着这样的人口红利成长起来。展望未来,这种趋势可能朝着两个方向演化。

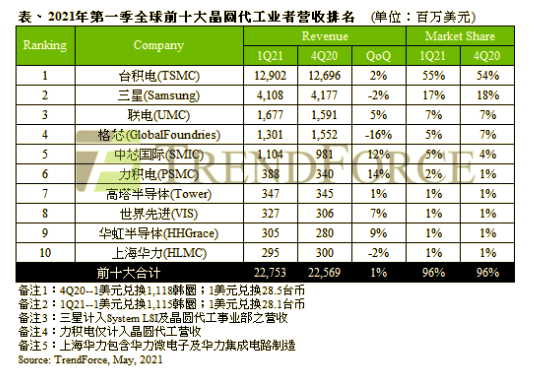

第一个就是偏硬件方面的产品,我们还可以往高估价值那一块转移,特别是是像芯片这种产业。目前在产业链的微笑曲线上,我们还是以偏低附加值的为主,以后会往价值链高附加值那块转移。

第二个是过去几年都是些toC的应用,未来toB端的应用可能带来第二波浪潮。包括物联网,制造业流程的数字化,云计算等,未来5~10年会有很大发展。

周宇航:确实过去几年我们走过了4G时代,现在又到了5G时代,4G我们生活出现了很大变化,足不出户缴费点外卖网购,5G会不会有什么突破性的创新呢?

杨灵修:5G从应用场景来看,可能不像4G对感官影响那么直接。畅想一下5G,可能会在一些智能化,工业端互联方面。因为5G的传输速度的提高,在边际上对大家的感官影响不是特别直接,但是工业上应用会多些。

华为刚推出了跟车企的自动驾驶的合作系统,这种系统的实现需要特别高频快速的运算。所以5G时代智能化上会有非常大的突破,是更多的偏To b端的对我们生活质的改变。

周宇航:确实如果5G时代来了,我们有更多的场景可以应用科技手段解决。接着看中国企业科技股,有些没有选择在A股上市,有的是直接在港股,有的在美股,有的最近从美股回到A股,这是什么原因呢?

杨灵修:首先一个是制度设计的差异。在港股,市场相对成熟,监管也放心让一些非盈利的公司上市。但A股监管更想保护中小股民,如果公司没盈利,去上市融钱,万一出问题怎么办。所以科技股在A股就不好上市。

因为科技行业确实前期处于烧钱状态,特别急需融资。那我们看到一些比较好的科技公司就首选港股和美股上市。

第二个也和互联网初期的投资者有很大关系。投资方很多是美元资金,选择退出更偏向于境外市场。

所以这两方面导致我们看到过去一些比较大的互联网龙头公司都登陆了美股港股,然后现在可能在从美股回到港股。

周宇航:我们知道科技是个很大的板块,怎么在这个板块里细分不同公司呢?

杨灵修:确实科技可以细分为很多子行业,比如如果做投资,会把电商分为一类,里面有阿里、京东,包括新上市的阿里健康、京东健康,这种是线上卖药的,其实也是一种特殊的电商。

然后是偏软件端的,像游戏、金融科技这类标的。

然后还有偏硬一点的,比如中芯国际、中兴通讯、比亚迪电子这些。大致是这么一个划分。

周宇航:针对这些子行业,您认为有哪些具体的投资机会?

杨灵修:具体来看,电商板块最核心的像阿里、京东已经在香港市场交易了,像拼多多还可能在香港做二次上市,所以这是个很大的板块。随着线上化的渗透率不断上升,未来这些公司的增速还是会非常高,叠加中国的消费升级,这一大类是重头戏。

第二类就是消费电子,有大家最熟悉的小米,还有做它的零部件的像舜宇光学、瑞声科技,还包括比亚迪电子和它配套的零部件公司,这些我们把它统一归到消费电子类。

这里面的摄像头可能会应用到一些车载摄像头上,跟未来的新能源车、智能驾驶会有比较大的结合。

第三类是一些细分的线上化公司,像阅文、众安在线,微盟,都是一些细分板块的在线化体现。所以这类我们把它看作未来的方向,不仅有在消费端的,也有To B端的。

其实指数也在不断更新,我们看到越来越多的美股在香港做二次上市,这也会对指数的成分股有很大的拓展。

周宇航:像恒生科技里除了互联网子行业,还有其他的,比如硬件、医疗健康等相关的板块,请杨总再为我们点评一下。

杨灵修:现在回想一下,港交所做过的和互联网相关的改革,也同样对其他科技子板块产生了影响。比如允许一些没有盈利的生物制药公司上市。未来我们会看到非常多这种比较好的医药公司,创新药公司,虽然没有盈利,也能上市,股票增长空间也非常大。这是广义的科技。

另外还比如线上教育,过去一年的疫情,让线上教育公司蓬勃发展。虽然后来有一定的监管反复,但我相信发展是大趋势。像新东方在线,也是恒生科技的成分股之一。

另外的一些细分领域,和我们的生活密切相关,有很多线上公司,慢慢在香港上市,这对投资者来说更加重要。

所以广义的来看,互联网公司现在恒生科技是当之无愧的重头。

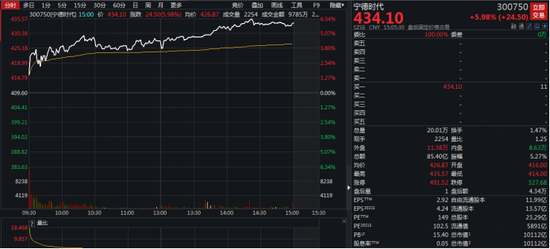

周宇航:我们再来聊聊指数估值的问题。我看到恒生科技指数的市盈率是45倍,这个水平目前是高于沪深300,还有恒生指数这些宽基指数的。那有投资者担心估值比较高的问题,杨总怎么看估值这件事?

杨灵修:我觉得大家看估值的同时,也要看增速。一般来说估值和增速是匹配的。这些公司正因为有个好的增长,是新经济公司,那估值才是反映出来的结果。所以大家对估值的问题不用那么担心。

像是美股里著名的科技股,像特斯拉,现在还是亏损的,但是并不妨碍它的市场有个非常好的表现。应用到港股和A股上都是相通的。

像最近比较火的新能源,在美股上市的像未来、理想、小鹏,未来也会回到香港做融资。恒生科技指数其实是个偏主题性的指数,这些以后也会纳入指数里面,那未来指数迭代的时候,前期投资了的就能享受迭代的红利。

周宇航:虽然A股也有很多科技标的,但港股上有很多A股没有的大市值科技龙头公司,两边正好形成互补,这是非常值得大家关注的。

那年初以来港股随着A股出现了比较大的调整,未来港股科技板块的发展怎么样?

杨灵修:其实年初到现在,整个市场特别是科技股的调整,我认为背后的驱动不是来自公司业务层的变化,而是来自客观监管环境的变化。在监管环境变化的时候,投资者会对未来公司的发展前景有一定的担心,这就导致了估值上的调整。

如果大家是做长期投资或者偏价值投资的,那就知道市场比较好的买点出现的时候,往往是外部环境变化导致下跌的时候,并不是公司业务经营出现了问题,这就是很好的买点。

年初的时候我们也有些担心现在的估值预期打得比较足,一些股票是偏贵的。那在现在调整后,我们认为估值到了一个比较舒服的情况。

另外我想提的一点是,这些科技公司本身是有很强规模效应的。简单来说就是他们在规模比较大的同时,还能保持一个好的增长,有一定的网络性和规模经济性。所以我认为在他们规模或者业务本身没有受到太大本质影响的情况下,调整反而是偏价值投资者长期布局的时点。

【火爆】#基金嘉年华#6月19日(周六)举行,曹名长,洪灏,黄燕铭等百位大咖教你如何买基金,还有劲爆盲盒大奖!戳此查看

牛市来了?如何快速上车,金牌投顾服务免费送>>