博力威:渗透瓶颈、竞争加剧、贸易风险、技术差距…重重难题加身 疫情推升业绩爆发仅是昙花一现?丨IPO黄金眼

来源:全景财经

原创 全小景

国内电池企业百强之一的博力威,即将亮相科创资本市场。

2021年5月21日,以锂离子电池研发、制造和销售为主营业务的博力威,于科创板开启了招股环节,5月27日进入询价路演阶段。公司此次IPO拟将募资4.4亿元,其中3.16亿元将用于轻型车用锂离子电池建设项目,研发中心建设项目、信息化管理系统建设项目、补充流动资金分别投入5151万元、3194万元、4000万元。

图/Wind

目前来看,虽然博力威2020年业绩增速出现大幅提升,但是存在市场需求提前透支的情况,行业后续发展或难以维持目前高增长。加上博力威自身研发投入低于竞争对手,以及市场地位较龙头差距明显,博力威提速的业绩可能只是昙花一现。

需求透支下的业绩提速?

专注锂电池业务的博力威,当前于轻型车用锂离子电池领域已经有一定市场地位。

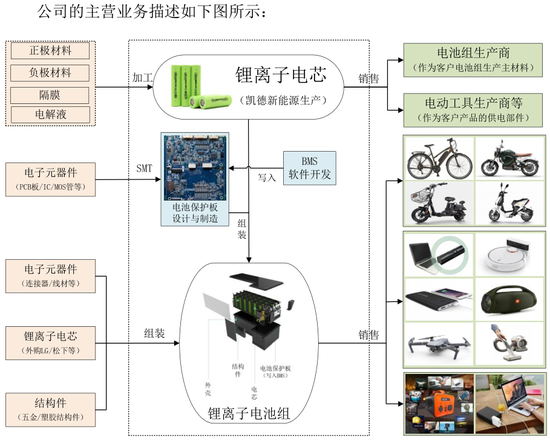

博力威当前的盈利模式,主要是依靠锂离子电池研发、制造体系,为客户提供锂离子电池组和锂离子电芯产品。一方面,公司会以自产或外购电芯、电子元器件、结构件等为基础,研发制造具有稳定充放电功能的电池组,销售给境内外客户;另一方面,公司也会采购正极材料、负极材料、电解液、隔膜等材料,通过电芯生产工艺制成锂离子电芯,供应至锂离子电池组、电动工具等领域制造商。

图/招股书

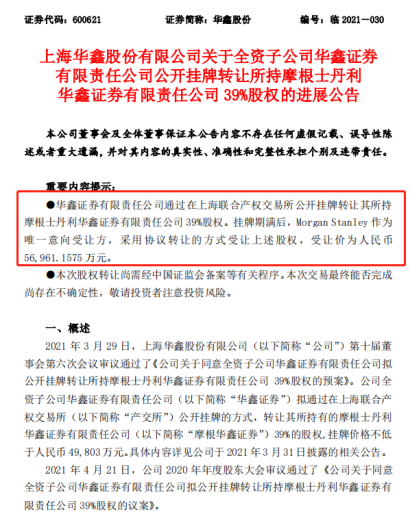

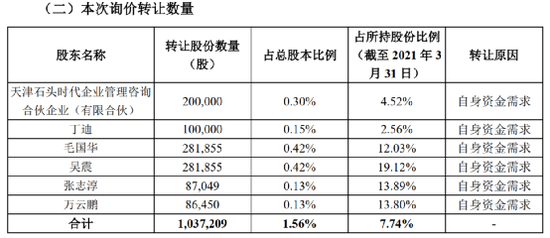

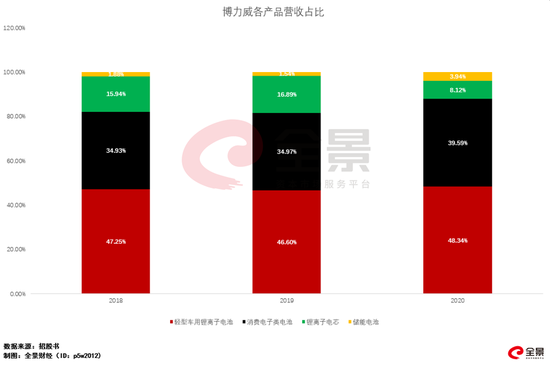

招股资料显示,公司主营业务收入主要来源于轻型车用锂离子电池、消费电子类电池和锂离子电芯三大块。2018-2020年,三者销售收入合计额分别为8.65亿元、9.31亿元和12.97亿元,占主营业务收入的比例分别为98.12%、98.46%和96.06%,其中又以轻型车用锂离子电池产品占比最重。

公司目前是中国电池行业的百强企业,在轻型车用锂离子电池领域,公司出货量位居全国前三。

虽然博力威2020年业绩增长突然加速,但需求的提前透支使其持续性成疑。

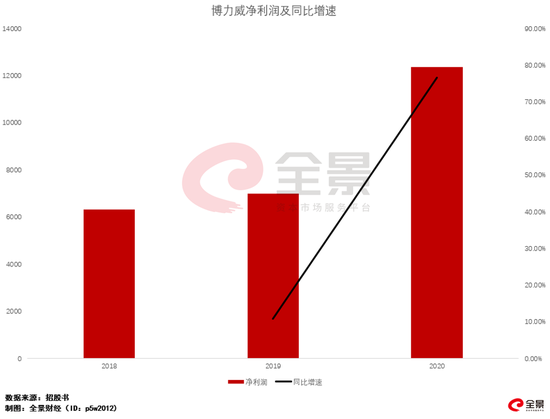

数据显示,公司2018-2020年营收分别实现9.53亿元、10.27亿元、14.31亿元,净利润分别为6322.19万元、7007.42万元和1.24亿元。营收、净利润同比增速分别从2019年的7.7%、10.84%,大幅提升至39.44%、76.67%。

公司在招股书中提及,公司营收占比最大的轻型车用锂离子电池业务收入,2019年仅实现5.82%同比增长,但是2020年疫情影响下,英国、意大利等国家政府鼓励自行车出行,下游客户对电池组的需求量突然增加,使得公司该部分出口收入大幅增加。

同样的,公司营收占比第二大的消费类电子业务,也是由于疫情使得居家办公、远程学习等相关产品市场需求增长,使得公司笔记本电池销售收入大幅增长,从而带动消费类电池收入同比增速,由2019年的7.4%增至2020年的61.66%。

由此看来,公司2020年开启的业绩增长加速,主要是依靠疫情推动下游需求提前爆发,这对公司后续增长来说并不算一个好事。同时,轻型车用锂电池渗透率问题以及行业竞争加剧情况,正在给公司未来铺上一层迷雾。

渗透瓶颈、竞争加剧、政策风险重重难关

关键的价格、安全因素制约下,锂电池还并不能替换住铅电池在轻型车的主流地位。

目前,市场上销售的电动轻型车动力来源包括铅酸电池和锂电池2015年至2019年,锂电池在国内电动两轮车领域的市场渗透率分别为4.4%、5.4%、8.1%、12.5%和18.8%。

不过,国内电动两轮车消费者对价格较为敏感,而锂电池的购置成本往往高于铅酸电池,价格、安全因素是制约锂电池在电动轻型车领域实现对铅酸电池全面替换的关键因素,因此目前该领域仍是以铅酸电池为主。后续锂电池未能在价格、安全性提升的话,可能其在轻型车领域的渗透率将面临瓶颈。

需求体量具备不确定性的同时,行业内部的竞争态势还在加剧。

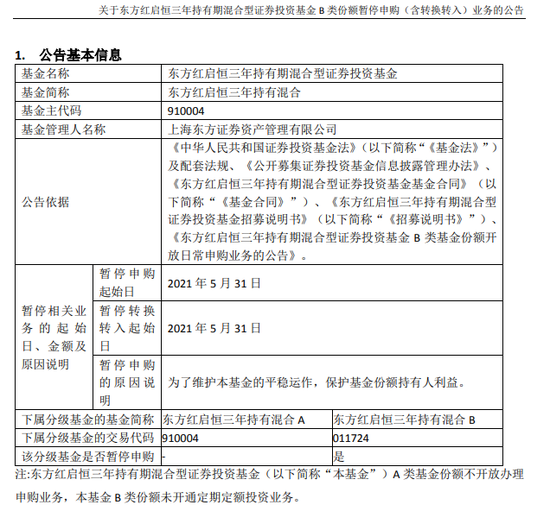

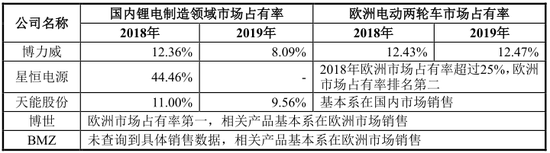

虽然博力威号称在轻型车用锂离子电池领域出货量位居全国前三,但其实公司跟行业龙头在规模方面仍有较大差距。2018年博力威12.36%的国内市场占有率,就被龙头星恒电源44.46%远远甩开;欧洲市场部分12.43%的市占率也不及星恒电源的一半,并且欧洲市场还有个市占率第一的博世在。

并且,传统动力类锂离子电池巨头比亚迪、宁德时代、ATL等企业,也开始进入电动自行车用锂离子电池领域,市场竞争日趋激烈。由于汽车用锂离子电池具有相对更高的技术难度,这些巨头的降维打击,或将对博力威产生重大冲击。

可查数据中,博力威国内市场的市占率就从2019年的12.36%,大幅降至2019年的8.09%,同比下滑4.27个百分点。

图/招股书

并且,国际贸易问题还进一步增加行业风险。

2019年1月18日,欧委会对我国电动自行车反倾销和反补贴调查作出终裁,终裁自2019年1月19日起生效,征税产品为电动自行车,拟定国内企业的最终合并税率为18.80%-79.30%。

双反关税政策主要针对电动自行车产品,对出口型为主的电动自行车企业具有影响,由于博力威境内的主要电动自行车客户,其产品销售区域是以境外市场为主,所以对公司国内电动自行车电池的销售会有较大影响。未来,如果政策加剧或是直接针对国内锂离子电池出口,博力威经营将进一步受到影响。

层层风险压境的同时,博力威的研发投入却落后竞争对手越来越多。

技术水平落后研发投入还在被拉开差距

靠收购涉足锂离子电芯领域的博力威,仍主要依靠外购电芯。

招股资料显示,公司2017年通过收购凯德新能源才开始涉足锂离子电芯领域,逐步将自产电芯用于各类型电池组产品的生产。

不过公司自产电芯与韩国LG、三星和日本松下、村田相比,存在较明显的差距。首先在技术方面,行业巨头的锂离子电芯产品经过了数十年的技术沉淀及市场验证,在能量密度、循环次数、一致性、稳定性等性能表现方面处于领先水平;同时,LG、三星、松下、村田等国际知名电芯厂家均是大型跨国集团公司,品牌知名度高,产品具有较高的市场认可度。

当前博力威自产电芯,并无法满足对锂离子电芯容量或品质要求较高的那群客户,还有部分客户会指定采购或使用电芯的情况。

因此,公司2018-2020年使用自产电芯的比例并不高,分别为27.87%、30.00%和29.92%。公司当前仍要外购大量的国际品牌电芯用于相关产品生产,一旦出现国际品牌电芯存供应不足或断供的情况,公司生产经营会遭到重大不利影响。

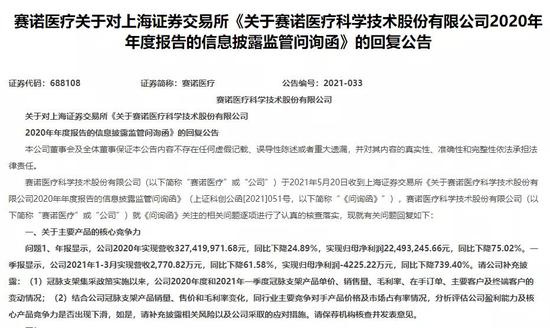

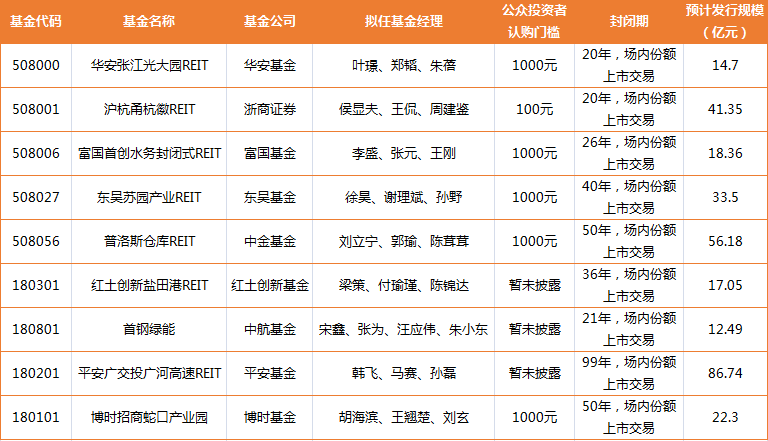

目前,博力威的研发投入无论是体量还是费用率,与竞争对手都有较大差距。

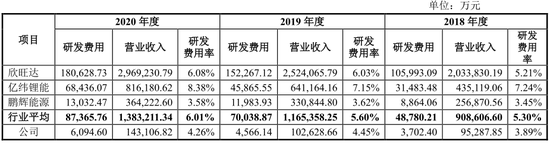

数据显示,公司2018-2020年研发费用分别为3702.4万元、4566.14万元和6094.6万元,时至2020年相比公司最后一位的鹏辉能源而言,还不及其一半。研发费用率方面,公司2018-2020年分别为3.89%、4.45%、4.26%,均较大幅度低于行业均值的5.3%、5.6%、6.01%,且差距呈放大趋势。

图/招股书

就目前而言,虽然在疫情影响下,博力威业绩出现了加速的迹象,但综合目前锂电池在轻型车渗透率瓶颈、行业竞争加剧、贸易政策风险以及博力威自身低研发投入等重重问题来看,公司业绩增长的持续性是具备高度不确定性的。

扫二维码,注册即可领取6.xx%理财券>>