5月18日晚,知名财经大V二马小姐@躺赢派研究员,对话广发基金指数投资部负责人罗国庆@老罗话指数投资 、景顺长城股票投资部基金经理董晗@景顺长城基金,一起探讨周期股行情持续多久,科技股的机会在哪里这个话题。

本文是景顺长城股票投资部基金经理董晗分享的最新观点。他认为半导体行业未来两年以上都能有结构性机会,同时周期行业的需求增速起不来,行业一直在讲供给端的故事,所以对行业持续性存疑。

另外碳中和主题下,光伏行业面临技术革新,未来会有一些压力,要持续关注。相比而言新能源车行业会更有机会。以下是他的观点汇总。查看视频

董晗表示鉴于自己物理的专业背景,更希望从技术视角分析技术进步是否符合产业发展方向,自上而下地结合产业新优势来看景气度变化,来寻找半导体的股票。

他表示半导体投资对普通人来说难度很大,因为芯片发展的每个阶段受益的公司都不一样。

过去两年设计类的公司借助国产化的需求,打入中国手机供应链,业绩有了爆发表现。今年市场出现芯片短缺,逻辑又变成谁有产能谁就牛。同时目前电动车发展带来更多需求,国家鼓励国产化企业,车规认证从三五年缩短到1.5年,这给芯片行业带来更长远的机会。

所以对普通投资者,最好的参与方式是选择在成长赛道上优势强的基金经理,或者定投整个赛道。

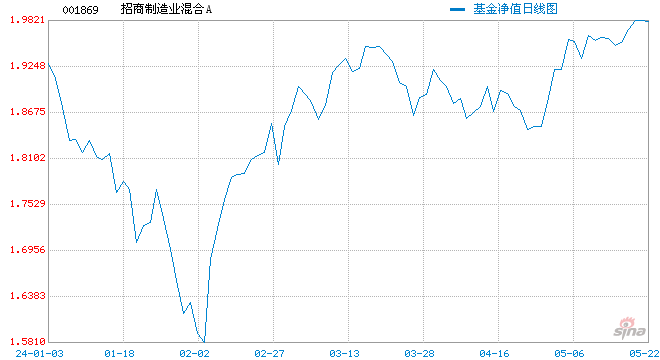

有关半导体行业的股票,他表示2019年年初大家对行业内公司的认知度还不够,但到年底投资热情高涨,不管是做设计、制造还是设备、封装的公司都在涨,直到2020年上半年估值压力比较大,大家开始消化估值,但同时结构性机会还是比较明显,有几家做设计的公司业绩还是持续超预期,股价也在创新高。

所以半导体从产业链角度看,机会能持续两年以上,同时机会也是结构性的,和手机相关的消费类芯片,由于之前手机厂商的乐观预期和高库存,会有压力,但和汽车相关的芯片,因为电动车行业的持续性更强,景气还会延续。

而且我们目前最缺的产能不是台积电最先进的5纳米7纳米,反而是40纳米这种成熟产能,国内一些公司受打击加剧了行业紧缺。从长期来看这些不是最高端产能还是有投资价值的,因为我们制造业大国下游很多家电或者普通非高端需求也能够满足市场,足够扩张产能。

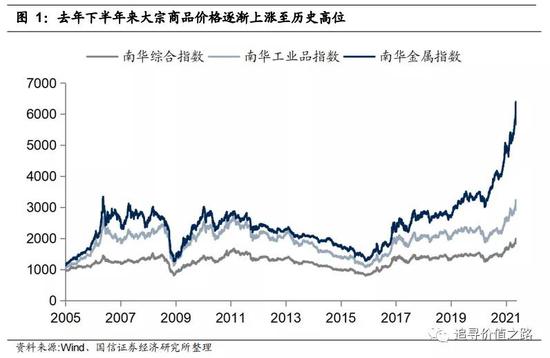

关于今年涨得特别好的周期行业,包括化工、有色、钢铁、煤炭等,董晗回顾了自己做钢铁有色行业研究员时的市场变化。他讲到2006年时候经济在快速工业化,周期行业是发动机,当红炸子鸡。

到2009年金融危机后4万亿政策拉动了一波固定资产投资,也带动周期行业发展。到2011年之后,周期行业需求增速就完全降下去了,同时为满足4万亿,供给端又堆出一堆产能,于是行业进入漫长的去产能过程。之后周期讲的不是成长需求端的故事,而是供应端的故事。

供应端的故事在2016、2017年的供给侧改革时候演绎过一次,今年的碳排放政策下演绎了一次。他认为周期行业从需求端如果没有长逻辑,那行业的持续性就会存疑。

而且从债券利率来看,全段时间债券利率下跌,也表明大家对经济的复苏并不是特别乐观。供应端的大宗在涨,利率在跌,自下而上看,很多家电、新能源、光伏行业都因为钢价上涨,价格无法传导到下游,受到影响。所以国家政策在长期和短期上的平衡,也是比较难做的一件事。

从股票角度对待周期股会比较谨慎,他认为周期股还会有一波业绩的行情,参考2017、2018年的供给侧改革,会先炒一波预期再炒一波业绩,但当业绩出来,很多行业的价格就在高位了,不能再指望有大幅上涨了。

有关港股的互联网类企业,董晗表示互联网有时候不仅仅是归类为科技企业,本质上也是一种商业模式,一种渠道的颠覆,这两种要区分开来看。

总体来说互联网在疫情期间是受益的,疫情向好后,受益程度减少,大家开始把资金转移到了跟实体经济复苏相关的行业上。

最近基金经理都买港股的互联网龙头,也是A股没有的资产,这本身很符合这几年大家的审美观,互联网龙头是边际扩张不需要资金的轻资产模式,还有相对垄断地位,很有优势。但他也表示所有垄断都可能被新技术颠覆,商业模式或渠道垄断都会被新的业态颠覆,比如现在的直播带货,所以思路要跟着变。

同时从流动性角度,今年全球流动性缩水,大家要警惕港股资产波动率变大。同时在反垄断政策方面行业也有压力,需要等政策明确后再评估。

所以行业目前的下跌是可以解释的,对主动管理人和个人投资者,还是要去看公司的护城河,具体地分析变化。

有关新能源行业,去年底到今年初涨得很厉害,今年行业内关于碳中和等的主题又一波接一波,目前很多股票涨了很多,这方面的机会,董晗认为碳中和是个类似农业革命的很大的革命,把一个资源属性的行业变成一个制造业属性的行业,而制造业又是中国的强项,所以这是国家战略层面的东西,是很长远的。

谈得黑科技一点,如果能源革命,最终人造太阳造出来了,能源问题解决了,中国的比较优势会更明显。

具体到不同行业,他讲到光伏去年很好,今年不好,对于成长性行业,很多边际变量或者细微的基本面因素会导致行业下跌。比如今年钢价涨了,作为硅的成本的多晶硅价格也涨,钢铁下游的电站厂盈利下滑,就没法以之前的价格去做光伏,行业需求就出现停滞。

光伏龙头未来也会面临一些压力,比如技术革新,有很长的路要走。这个过程中作为投资者只能阶段性去跟踪产业变化来判断,没有终极状态。

相对而言,新能源车的确定性会更高。有些人诟病我们的新能源车弯道超车没有成功,实际上这么多年发展下来,我们新能源供应链是全世界最牛的。虽说技术会革新,电池要从液态电池变到固态电池,可用循环次数要增加,但他认为龙头还会是那些玩家,在这类公司里寻找机会确定性会更高。

有关市场上大家讨论比较多的,抱团股主要股票市值会占到整体的80%,龙头公司会变得越来越大的观点,董晗认为趋势是这样的,但节奏不会像大家想象的那么快。这几年中国经济活力在下降,龙头企业的增速斜率也会变低。等到我们经济增速降到美国的水平,再谈龙头企业格局会更有意义。

有关投资方向,董晗表示目前债券虽然利率向下,但收益空间并不是很大,更好的机会在股票方面,尤其是成长科技方向的汽车智能化。他说到目前汽车电动化只是个载体,更大的赛道在汽车智能化上,这将颠覆传统汽车的商业模式。

同时这个行业本身偏应用而不是科学基础研发,我国的消费市场也是很好的发展沃土,这让这个赛道会诞生很多公司,建立很全的产业链,从上游的芯片到感知层的器件摄像头、激光雷达,到下游的系统集成。

这会是未来5~10年所有成长型基金经理全身心投入研究的方向。未来全自动驾驶汽车的出现,将是一个激动人心的场景。

扫二维码,注册即可领取6.xx%理财券>>