这家公司刚扭亏为盈就欲IPO,9成募资用于疯狂“补血”

来源:IPO日报

原创 邓皓天

近期,华泰永创(北京)科技股份有限公司(下称“华泰永创”)提交了招股说明书,拟创业板上市,公开发行不超过2596万股,占发行后总股本的比例不低于25%。

IPO日报发现,华泰永创存在客户集中度较高、且刚扭亏为盈就IPO的情况,同时,其此次IPO的主要目的是为了“补血”。

刚扭亏为盈就IPO

据了解,华泰永创是一家专业的焦化技术研发及推广应用输出集成服务商,主要业务包括焦化领域节能环保技术研发、焦化工程设计咨询,及涵盖工程设计、项目管理、设备成套、生产调试的焦化工程总承包业务。

2017年-2019年和2020年1-6月(下称“报告期”),华泰永创分别实现营业收入39195.94万元、48427.66万元、54343.24万元、29091.27万元,净利润分别为341.47万元、1908.39万元、4121.15万元、2469.1万元。

可以看出,在上述时间段内,华泰永创的业绩呈现持续上升的趋势。

不过,看似业绩表现良好的华泰永创,实际上刚扭亏为盈。

华泰永创成立于2011年,并于2018年9月进行了股改。招股说明书显示,截至2017年末,华泰永创的未分配利润为-119.69万元。

也就是说,若不考虑分红等因素的情况下,华泰永创自2011年设立以来至2017年末,6年的经营时间,其不仅没有在经营上赚到钱,反而还亏损了100多万元。

那么,为何申报期前华泰永创老赚不到钱?同时,为何刚扭亏为盈就要上市?

IPO日报还发现,华泰永创的业绩主要是依赖前五大客户。

招股说明书显示,报告期内,华泰永创向前五大客户产生的销售收入分别为37766.18万元、39916.53万元、46906.5万元、25407.61万元,分别占当期营业收入的96.35%、82.43%、86.32%、87.34%。华泰永创每年至少有8成的收入是来自前五大客户。

然而,令人感到奇怪的是,华泰永创申报稿在风险提示中,并未披露存在客户集中度较高的风险。

那么,华泰永创不在风险提示中披露客户集中度较高,是否未充分披露?

疯狂“补血”

除了上述情况之外,华泰永创此次IPO的目的主要是为了“补血”。

招股说明书显示,华泰永创此次欲募集34500万元资金,其中3500万元用于设计研发中心及配套项目,31000万元用于补充工程总承包业务营运资金,换言之,此次华泰永创欲募集资金的89.85%将用来 “补血”。

疯狂“补血”的背后,是因为华泰永创债务压力较大。

截至2017年末、2018年末、2019年末、2020年6月末,华泰永创的流动比率分别为1.18、1.21、1.24、1.27,同行业可比公司平均值分别为2.42、2.09、1.46、1.53;速动比率分别为0.94、1.06、0.89、0.62,同行业可比公司平均值分别为1.96、1.65、1.17、1.49。

报告期内,无论是流动比率还是速动比率,华泰永创均远低于同行业可比公司平均值。

同期华泰永创的资产负债率分别为76.89%、74.95%、72.98%、65.88%,同行业可比公司平均值分别为49%、49.63%、63.87%、61.25%。华泰永创的资产负债率始终高于同行业可比公司平均值。

那么,华泰永创此次9成募集资金欲“补血”是否与其债务状况有关?

除此之外,华泰永创的应收账款余额分别为19836.84万元、25937.83万元、27318.15万元、17028.43万元,分别占当期资产总额的46.72%、56.74%、45.54%、23.07%。

这意味着,华泰永创的应收账款是公司最主要的资产架构。

并且,IPO日报发现,华泰永创的应收账款变现能力却远低于同行业可比公司平均值。

报告期内,华泰永创的应收账款周转率分别为2.12、1.89、1.81、1.04,同行业可比公司平均值分别为2.52、4.16、4.84、1.71。

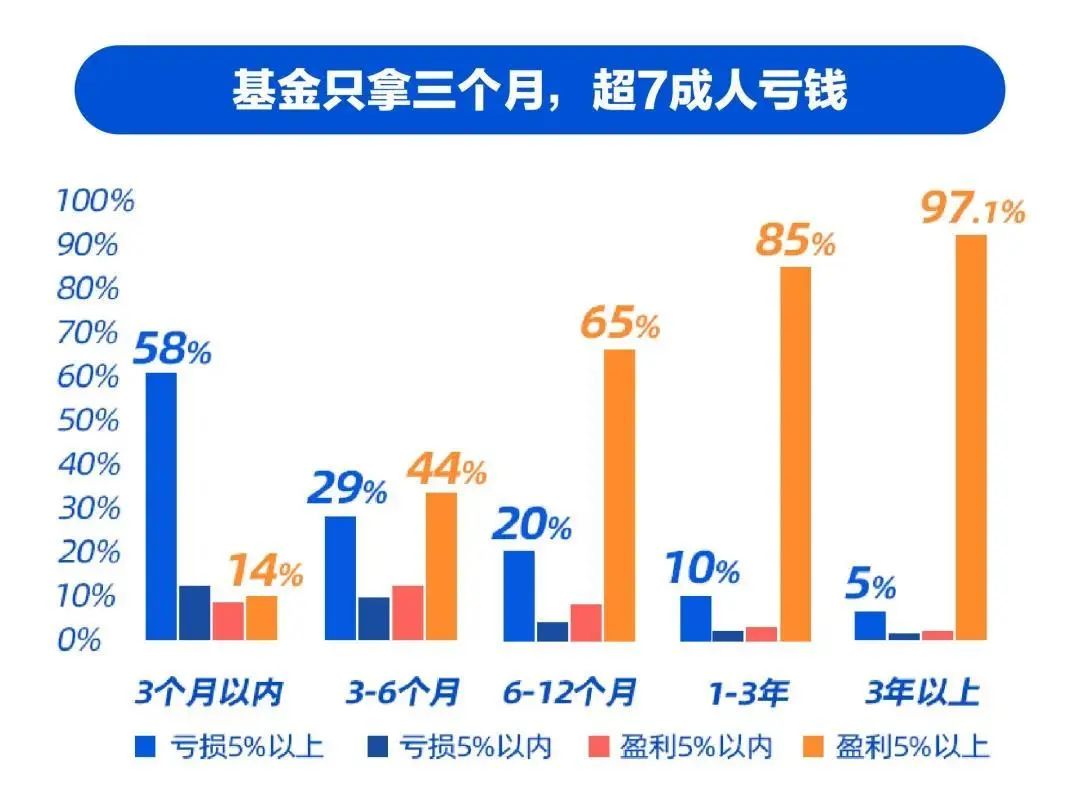

扫二维码,注册即可领取6.xx%理财券>>