在近年来的A股市场中,核心资产无疑是投资主旋律,而春节后一批白马股大幅下跌,科技、消费、医药等热门赛道明显回撤,对基金产品造成了较大的投资运作难度。而在这样的背景下,华安基金“全天候投资者”饶晓鹏年内回撤控制良好。基金一季报显示,截至3月31日,他管理的华安升级主题、华安行业轮动、华安汇智精选两年等5只基金一季度净值实现上涨,且都跑赢了业绩比较基准。震荡市中投资收益逆市上行,饶晓鹏是如何做到的?

事实上,这与其良好的投资理念密不可分。从业13年、管理基金近7年以来,饶晓鹏始终坚持“以合理价格买优质公司”。在他看来,好公司和好股票并不一样。好的投资需要具备两方面因素,一方面需要精选质地较好的公司,另一方面还需要合理的估值,因为过高的估值会透支未来的收益,估值越高,未来潜在收益就会相对降低。

同时,饶晓鹏也是一位全天候投资者,善于多赛道分散布局,这也使得其投资组合更具抗跌能力。饶晓鹏认为,投资就如长跑,并非任何时候都得跑得快,而是需要以科学的节奏或者是合理的方式不断地去实现财富的增值。若找到合适的机会,持仓可适度集中,就如巴菲特对所持有的资产有着深入的了解,也非常清楚公司的价值,凭借长时间的高持仓集中度也取得了优异的收益。但如果不是特别有把握,或自身认识有限,其实也可以适度分散投资。“因为我们希望通过投资优秀的企业获取长期的α,而不是通过短期赌大小的方式来博取一夜暴富。”

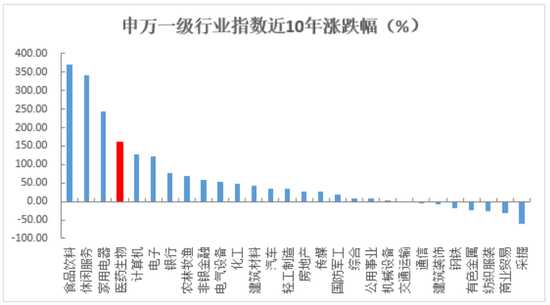

以饶晓鹏管理时间较长的华安升级主题来看,今年一季度该基金进一步降低了估值过高品种的持仓比例。2016年-2020年期间,华安升级主题投资组合的行业配置涉及28个申万一级行业中的21个、14个、18个、22个、25个,呈现出多赛道分散的特点。下阶段,该基金也将客观评价各类投资机会,把“合理的估值”放在更重要的位置,放弃不符合收益风险要求的标的,耐心寻找估值合理、具有持续盈利能力的公司。

在良好的投资理念和管理运作下,饶晓鹏目前管理的5只基金全部实现正回报,且中长期业绩优异。基金一季报数据显示,截至3月31日,华安升级主题近1年、3年、5年收益率达92.23%、123.70%、172.79%,华安行业轮动近1年、3年收益率为89.66%、141.39%,华安汇智精选两年近1年收益率87.19%,都跑赢了业绩比较基准,穿越市场波动,为投资者创造了可观的超额回报。