进入牛年以来的A股市场,和过往两年相比既熟悉又陌生,熟悉的是震荡态势像钟摆一样难以把握,看似陌生的是市场价值与成长间较为极致的分化及其收敛节奏也是反复无常。站在当前时点,如何看待市场正在发生的新变化、如何看待结构化机会的新发展、基金投资者又该如何应对这些变化带来的挑战?

中庚基金首席投资官丘栋荣近期在公开路演中对上述问题做了最新解读,欢迎查阅本期内容参考。

01

关于新变化:通胀、基本面及流动性

丘栋荣认为,A股市场可能不会再像过去一样是单边上行,波动性风险相比之前会有所加大,我们对风险的关注需要放在更高位置。之前始终强调的市场结构分化依然明显,相对而言今年最重要的变化是通胀在明显震荡上行,有所超预期。

(1)关于通胀的变化。通胀是有共识的,目前关于通胀上行的预期可能还没有在定价上完全充分反映出来,但它上行的幅度、程度以及持续性可能会超出预期。在今年1月份,市场预期5-6月的PPI是3-4%,已经算比较高了,但如果现在再进行修正的话,有可能会比当时的预期还要高。在这样的情况下,可能我们面临的挑战和机会就会发生一些变化。

(2)关于流动性变化。整体而言,政策导向和流动性的方向支持宽松的可能性不大。美国的环境导致未来边际上宽松的动力越来越弱,能维持现状已经不错了,最终可能在未来的某个阶段受到约束。一旦受到约束,过去牛市的大逻辑可能就会动摇。美国作为“全世界的央行”,这种动摇可能会通过两种方式影响国内:第一种方式是外资流入受到影响。过去市场上涨跟外资流入是高度相关的,因此当外资流入有新变化,也会不同程度地影响A股市场。第二种方式可能会影响央行政策,而这也是我国市场的优势。国内市场风险不会很大的原因,就是央行收紧政策从去年下半年就开始了,已经有了半年的提前量。债券市场已经下跌半年了,利率水平从2%+已经上升到3%+,有了这个缓冲垫会相对安全。那么最终会影响什么样的资产呢?可能受影响最大的是过去两年被流动性高估的资产,它们在流动性和估值定价上的风险可能是非常大的。所以在过去一段时间,很多公司的股价在突然暴跌,背后的原因在于支持它上涨的钱没有了,或者边际上的钱变少了。

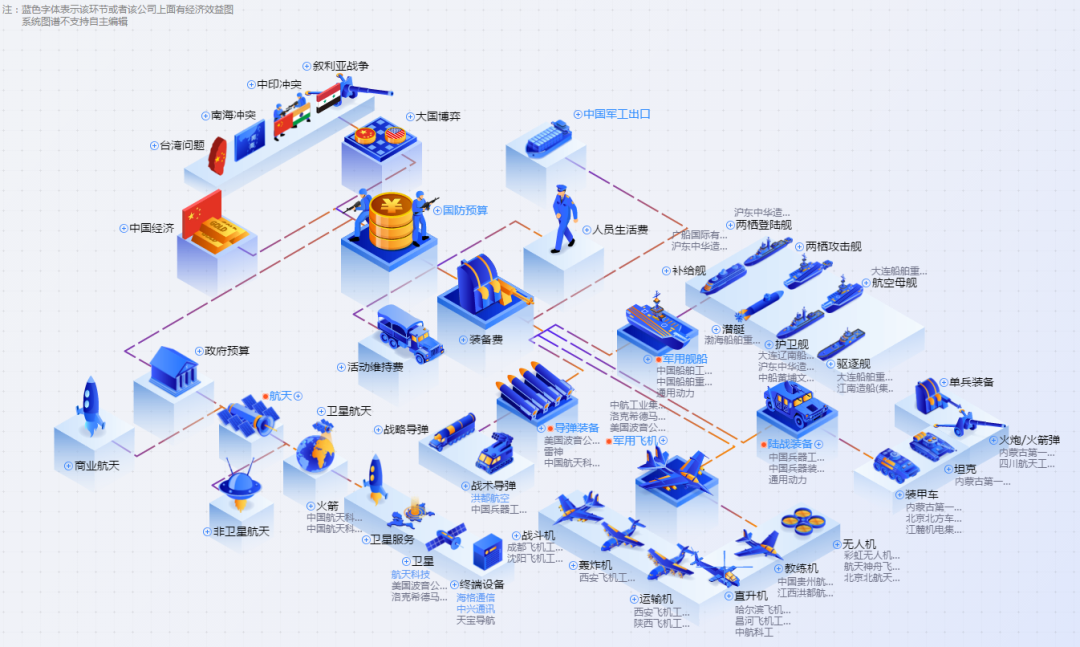

(3)基本面的变化。基本面上变化最大的是来自于通胀或者结构性通胀。这种结构性的通胀,更多是反映在之前涨得比较少的资产或板块上,比如农产品产业链、工业金属等。这其中最大的机会是它们过去下行的周期很长,比如玉米、小麦就很长时间没有涨了,一旦反转,过去跌得时间越长越慢,未来上涨的速度会越快越陡。现在我们关注较多的是农产品产业链,我们不可能直接去买玉米,而是去买与之相关的供应链,比如化工、农药、化肥等,它的弹性比较大。宏观的逻辑,就是我们对于过去在结构性通胀里受损的领域是最看好的,例如那些具备基本需求的行业以及基本金属,原因在于供给需求同时在发生变化:

首先是需求的回升。一方面是疫情后宽松的流动性推动了需求,另一方面需求本身也出现了明显的结构性变化,过去是资产价格推动需求,如今可能变成了必需品推动需求。基本消费品需求的增长速度的回升,很可能会超过那些非基本需求的资产种类。过去所谓的二八现象可能会由于增速上的反转而有所缓解,这是我认为全球未来可能的趋势。过去集中涨得最多的是房子、股票这种需求,但现在可能全球的环境政策会倾向于做一个再平衡,比如加税补贴等。

其次是供给的变化。由于国内从2014年开始就没有大规模资本开支,从全球范围看投入也是非常少的,所以在这种情况下供给其实是收缩的。一旦反转,原材料作为刚性需求,它的弹性就会非常大,可能会对产业盈利产生比较大的影响,这种影响在风险收益上会呈现再平衡,原来最受损的可能会变得受益,原来最受益的可能在这个过程中会变得受损。供给变化的另一个原因是环保和碳中和这类具有政策背景的行业,可能会让资本开支的门槛大幅提高;比如尿素、磷矿这种行业,利润非常高,但是全国几乎没有新的产能;再比如纯碱这个行业,赚钱效应很好,但全国都很难再出现新的团队,因为政策不允许,这个领域是市场上最不关注的。比如我们买了一个公司,目前已经翻倍了,但是市场可能关注度还非常低,因为大家觉得它的业务模式太简单,不是热门赛道中的品种、不高端、不是消费品、不是科技,是比较传统的行业。现在行业内有很多从业人员都没有经历过2007年的周期,没有经历过2007年这类资产价格暴涨,没有这种概念和印象。过去十年这类资产表现的很差,大家可能完全忽视了它上涨的可能。再比如我们最看好的一个公司,估值非常便宜,而且内在价值非常高,赚钱速度非常快。但在过去十年它可能都没有这样的赚钱速度。还有去年提到的海运行业、造船运输中的相关公司,一个季度赚的钱可能超过过去好几年赚到的钱。现在有很多这种供给端的企业,今年的利润可能会出现比较大的跃升,那就可能会存在比较好的机会,并且是很少有人去挖掘的,但是我们在挖掘。比如我们会从上海转机三次去偏远的地方调研,就是为了在这些行业里布局。

02

关于风险:关注通胀预期,降低市场预期

从市场风险来看,与以上相反的机会和风险就需要尽量回避。比如,刚才讲到的供给端企业的下游企业,甚至有一些我们去年看好的公司可能会是受损的,因为它们的成本会变得比较高。但这种要素端的价格上涨传导到消费者端是有时差、有周期的,并且不一定能完全传导过去。就会导致中间环节的利润被压缩,所以有很多下游企业可能是受损的。在这种时候,如果它的估值还非常贵的话,就可能会比较危险。这里面最典型的例子就是过去表现非常好的工程机械,如果公司估值很贵的话,风险就会增加;甚至有些公司,尽管目前已经有明显下跌了但估值依然很贵。

我们今年对权益市场的预期收益率可能是要显著降低的。首先是尽量少亏钱,然后再去挖掘结构性的机会,这种机会和过去两年是非常不一样的。如果通胀预期再进一步上升,最悲观的情况是整个市场都不太好了,就是所谓的股债双跌。我们会密切关注政策角度是否会约束这种涨价行为,比如对于钢铁、煤炭进行窗口指导等。如果这个预期最终发生了,是有可能把通货膨胀降下来的,但窗口指导也可能控制不住这种涨价的市场行为。例如2005年到2007年的周期中,窗口指导是失效的,控制不住。另一方面从结构上来说,偏向全球需求的产品,要想从国内控制会比较难,比如铜、铝。但是国内需求比较多的钢,就会比较容易控制。

系统性上我们认为对今年风险关注一定要超过对收益的关注,不只是在股票,甚至是债券。我们的着眼点也会在于怎样保护大家的收益,把波动性降低。我们宁可赚得少一点、慢一点也不要亏大钱。在这种情况下,我们在想要做到这一点,需要一个结构性的比较复杂的策略,比如说类似像中庚价值灵动和中庚价值品质这类产品可能是有机会能够符合今年市场逻辑和投资需要的。

我们坚持的低估值价值投资策略,这是一个类似“翻石头”的策略,我们的目标是一定要去挖掘便宜的、在结构性过程中受益的、且过去受关注很少的公司。

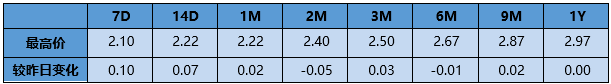

比如中庚价值灵动,这个产品除了坚持低估值价值投资策略精选个股外,目前转债的布局为基金贡献了不错的收益。目前我们最看好的转债是较为便宜的,所以转债策略面临非常好的投资时机。比如,周期股转债现在很便宜,转股溢价率很低、弹性很大。不仅有债底保护,价格上涨空间也较大。

中庚价值品质一年持有期基金,这个产品加入了一定比例的港股配置,我们看好港股中的大盘价值股,这类公司过去一段时间不被市场看好,但随着过去一段时间的下跌,这类公司的估值很低、性价比很高、基本面非常好,具有比较好的投资价值。

风险揭示:本文所载内容仅供参考,不构成对任何人的投资建议,亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。基金经理所管理产品的过往市场表现及净值高低不预示其未来表现,基金有风险,投资需谨慎。