风险定价 | 流动性和供给侧主导市场定价(天风宏观宋雪涛)

来源:雪涛宏观笔记

5月第3周各大类资产性价比和交易机会评估:

权益——流动性和供给侧主导市场定价

债券——专项债发行进度明显滞后于计划

商品——黑色系过快上涨引发政策调控风险

汇率——美元或将继续疲软

海外——通胀和利率背离

文:天风宏观宋雪涛/联系人林彦

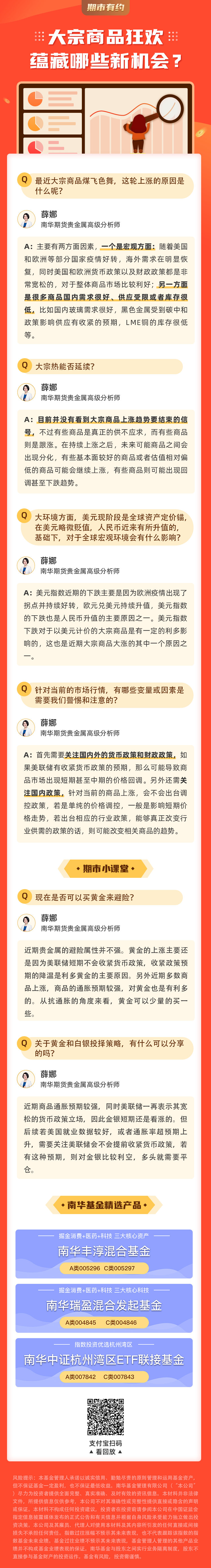

图1:5月第2周各类资产收益率(%)

资料来源:WIND,天风证券研究所

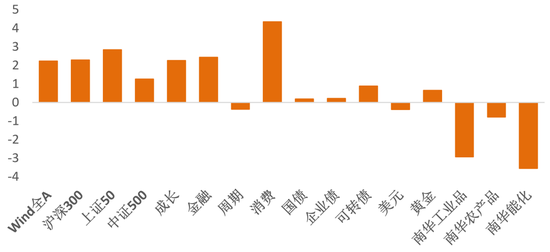

图2:5月第3周国内各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

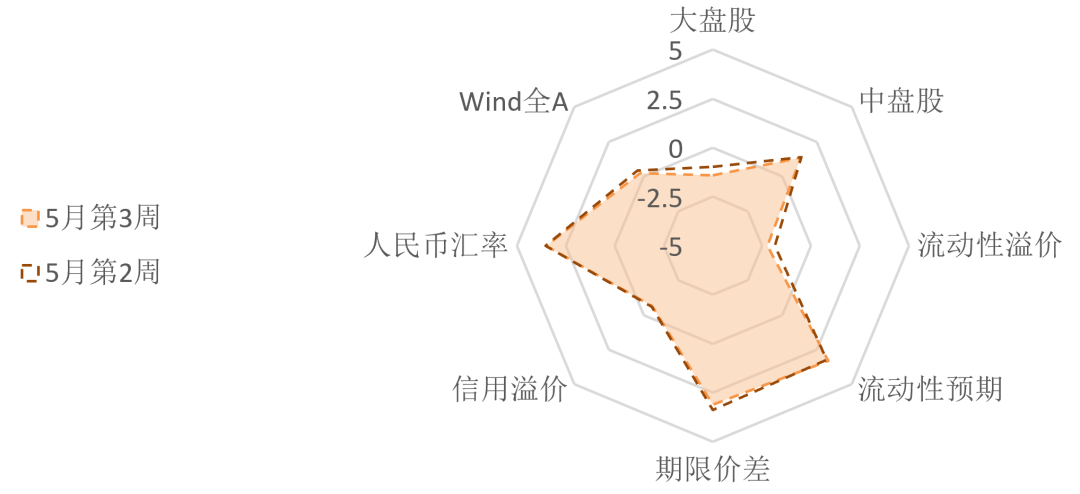

图3:5月第3周海外各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高;

流动性溢价为市场对于当前流动性松紧程度的价格映射;

流动性预期为市场对于远期流动性松紧程度的预期。

1、权益:流动性和供给侧主导市场定价

近期供给侧和流动性主导了国内资产定价的主要逻辑。分子端,上游原料价格快速上涨,但下游需求复苏状况已经出现了分化,市场开始担忧价格传导可能存在阻滞,将挤压中游利润,进而导致制造业产出和产能利用率回落的问题。对于经济可能陷入短期滞胀的担忧是A股市场近期的主要风险,部分制造和消费已经开始定价滞胀预期。5月第2周的市场表现出滞涨担忧有所缓解。

分母端,信用收缩的特征依然是结构性的。4月信贷总量低于预期和去年同期,但居民和企业部门新增中长期贷款规模高于去年同期。总量层面的融资需求边际走弱还需观察。详见《5月:不均衡复苏下的通胀压力上升和结构性紧信用》

5月第2周,Wind全A的风险溢价较上周有小幅回落,目前处在【中性】水平(见图2)。上证50的估值依然【较贵】,沪深300的估值【中性偏贵】,中证500的估值【中性偏便宜】。成长和周期估值【便宜】,消费和金融的估值【较便宜】。

5月第2周,大市值成长的风格有明显反弹。周期下跌了0.35%;消费、成长和金融分别上涨4.35%、2.27%和2.43%。本周风险偏好有所回升,市值因子小幅反转,大盘股(上证50和沪深300)分别上涨了2.83%和2.29%,中盘股(中证500)上涨了1.26%(见图1)。

5月第2周,南向资金净流入172.60亿港币,净流入回升。恒生指数的风险溢价回升至30%分位以上,仍处在较低位置,盈亏比较前期整体有所改善,但指数层面仍不便宜。

5月第2周,权益市场短期情绪指数继续回升,处于【较悲观】水平(38%分位)。上证50和沪深300的短期拥挤度维持在30%和44%分位,中证500的拥挤度处在60%分位左右。周期、消费和成长的拥挤度处在中性偏高水平,金融的拥挤度维持在前期的较低水平。中证500期货的基差仍处在84%分位的较高位置,上证50和沪深300期货的基差继续回升,已经回到了中位数水平。

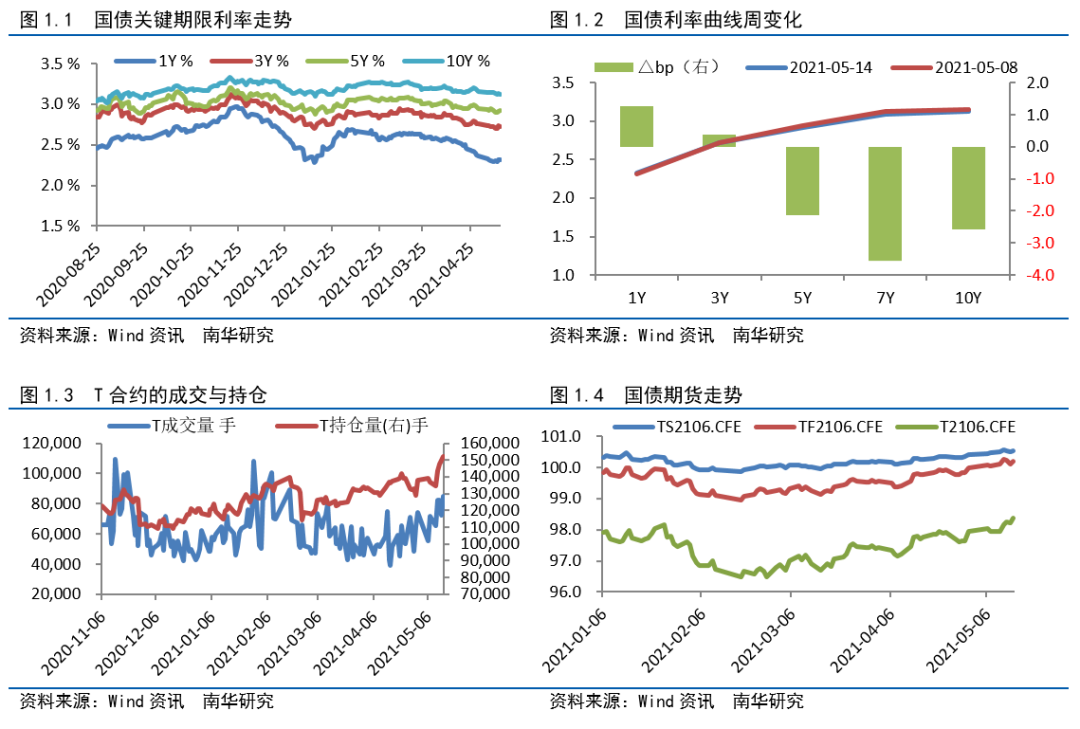

2、债券:专项债发行进度明显滞后于计划

5月第2周,央行公开市场操作净投放300亿流动性。5月17日,央行等量续作1000亿MLF。近期政策操作继续维持中性,对通胀的态度偏容忍,因此地方政府债券发行依然是影响流动性边际变化的主要因素。但4月以来地方政府债券发行进度明显慢于计划,如果上半年发行持续偏慢,则未来1-2个月的流动性可能维持偏松,未来随发行加速而边际收紧。

5月第2周,流动性溢价进一步下降(28%分位),是今年1月18日以来的新低。流动性环境延续了春节以来的【宽松】状态。市场对中长期的流动性预期进一步趋紧(92%分位)。期限利差维持高位(81%分位)。目前来看,短端利率的风险继续酝酿,长端利率的风险有限。5月第2周,信用溢价与前期持平(44%分位),信用回落将进入斜率较大阶段,信用溢价将逐渐上行。

5月第2周,债券市场的情绪进一步上升,处在【较乐观】的区间内。国债、信用债和可转债的短期交易拥挤度处于73%、59%和59%分位。

3、商品:黑色系过快上涨引发政策调控风险

5月第2周,主要工业行业开工率多数回升。唐山钢厂产能利用率回升至62.3%,焦炉生产率环比回升至77.3%,半钢胎开工率环比回升至64.7%,但PTA开工率环比小幅回落至76.8%。螺纹钢需求仍然强劲;热轧卷板需求在五一节后也开始改善。5月第2周,工业品价格多数上涨,但受国常会要求应对大宗商品价格过快上涨影响,多数黑色系商品价格冲高回落。南华螺纹钢、热轧卷板指数环比分别上涨7.2%、9.0%;焦煤指数环比上涨4.5%,焦炭指数环比下跌0.4%;铜、锌、铝环比上涨1.5%、0.4%、0.4%;化工产品价格指数环比下跌0.2%;建筑业进入施工旺季,水泥价格环比上涨0.5%。

自今年3月份起,在国内需求改善叠加环保限产的驱动下,黑色系商品价格快速上涨,4月PPI同比6.8%,最近5个月PPI环比累计上涨5.5%,创下自2002年有数据统计以来的最大涨幅。黑色系的涨价也是通胀高增的重要推手。

目前国内定价的黑色系商品快速涨价已经引起了决策层的重视,国常会提出“要跟踪分析国内外形势和市场变化,做好市场调节,应对大宗商品价格过快上涨及其连带影响”。上海和唐山两地钢企被地方政府约谈。从目前的表态来看,防控通胀大概率不会采用收紧流动性的方式,而会在微观市场层面上对投机偏好较强的资金进行防控,比如三大交易所上调黑色系商品期货的交易手续费,上期所调整了螺纹钢和热轧卷板的交易保证金比例和涨跌停板幅度,郑商所调整了动力煤部分合约的交易保证金比例。

5月第2周,铜价冲高回落,目前短期供求错配难解,实际利率低位震荡和美元疲软支撑了大宗商品的金融属性回升。Comex铜的拥挤度维持在67%分位左右,市场情绪保持在【较乐观】区间内。

5月第2周,布油价格上涨0.81%至68.83美元/桶。EIA数据显示美国原油库存小幅回升,美国炼油厂开工率继续提升,但原油产量连续两个月维持在1100万桶/每天左右。布油近月合约升水保持稳定,衍生品市场仍然看多远期原油供给、看跌远期原油价格。

5月第2周,能化品指数的风险溢价下降到12%分位左右,处在估值【贵】的区间内。工业品指数的风险溢价仍然处在历史极低水平,估值【极贵】。农产品指数的风险溢价下降至10%分位以下,目前估值【贵】。5月第2周,10年期美债实际利率基本与上周持平。实际利率当前仍处于15%分位的较低水平,黄金价格反弹至1843.10美元/盎司。

4、汇率:美元或将继续疲软

欧美等发达国家疫情继续改善,但南美、东南亚等新兴市场国家疫情恶化。美国疫苗接种速度持续下降,而欧洲疫苗接种仍在提速。欧洲4月制造业PMI继续提升,而美国4月制造业PMI开始回落,复苏差的收敛驱动美德的实际利率差开始收敛,美元指数短期承压。5月第2周,美债10Y利率小幅回升至1.63%,美元指数低位震荡,收于90.31。美债期货持仓拥挤度有所回升,目前处在历史低位(13%分位),空头情绪强烈。

5月第2周,人民币(在岸)升值0.33%至6.44。中美短期利差小幅下降但仍在较高水平(84%分位以上),长期利差也维持在70-80%分位区间内,隐含汇率与实际汇率的价差在中位数上方,人民币长期性价比较高。人民币的短期交易拥挤度快速上升至89%分位,多头情绪较强。

5月第2周,北向净流入27.12亿,较前三周进一步下降,北向资金情绪逐渐回归中性。

5、海外:通胀和利率背离

上周非农数据中制造业就业人数恢复不及预期、制造业PMI高位回落,美国制造业恢复速度最快的阶段可能已经过去。美国4月CPI季调环比上升0.8%,创近十年来新高,但实际利率没有明显的回升,这体现了美债投资人仍在下注联储在就业回到潜在水平之前仍然会容忍当前的通胀水平。美国实际利率从5月初开始一直在-0.8%至-0.9%的低位附近徘徊,相较3月的高点下降了近30bps。实际利率的低迷给大宗商品的金融属性提供了有力的支撑。

美股估值水平基本与前期持平,目前美股整体估值处于历史高位。标普500和道琼斯的风险溢价继续处于过去十年的10%分位附近(低于中位数1个标准差),纳斯达克的风险溢价也处在较低位置(见图3)。美元的流动性溢价与前期持平,处在15%分位左右,流动性环境宽松。

美债方面,长端利率震荡略偏强,美债期货非商品持仓拥挤度回升至13%分位,看空情绪有所缓解但仍然较强。美债10年-2年的期限价差小幅回升,处在55%分位的中性偏高位置。今年年底之前预计美债长端将继续上升。随着服务业复苏和失业率改善,未来实际利率也还有一定上升空间。通胀预期继续在顶部徘徊,未来上升的空间较小。维持本轮名义利率高点在、1.9%-2.1%左右的结论。(详见《美债的几个关键位置》)

扫二维码,注册即可领取6.xx%理财券>>

扫二维码,注册即可领取6.xx%理财券>>