记者:李浥尘

薄官辉所使用的

“1个中心、2个基本点、3个要素”

的擒牛秘籍,究竟是什么?

藏着怎样的秘密?

银华基金基本趋势投资部团队负责人、银华阿尔法拟任基金经理、银华消费主题、银华中国梦30基金经理 薄官辉

“要成为一名成功的投资人,必须同时具备良好的投资判断力和远离市场旋涡的超级免疫力”“股票市场是财富的再分配系统。它将金钱从那些没有耐心的人身上夺走,并分配给那些富有耐心的人”。

投资大师巴菲特对于股票投资的感悟,字字珠玑,尤其对于今年以来身处A股市场剧烈波动的投资人而言,“定力”“耐力”的用词,颇具提点之意。

随着近期A股市场风格切换频率变快,盘面大幅波动频次增多,《投资时报》记者注意到,不少基金产品出现净值与估算净值偏差的现象,这一点,侧面透露出基金经理的调仓频率明显加快。

面对这样的震荡市场,投资定力,或许是对基金经理们的最大考验。

银华基金基本趋势投资部团队负责人、银华阿尔法拟任基金经理、银华消费主题、银华中国梦30基金经理薄官辉近日在接受《投资时报》记者专访时表示,当前股票市场已进入估值和盈利同时赛跑的新阶段,在复杂多变的市场环境下,“专注于选股的Alpha产品将有优势,我们需要耐下心,冷静思考捕获核心资产错误定价的机会,将精力更多用于发掘个股、维护股票池。”

盈利模式重估至增长质量验证

经过前期大幅调整,A股市场的极致风格演绎得到一定程度的修正,优质的非核心资产日趋活跃、性价比仍具吸引力的核心资产再度回稳,投资者悲观情绪亦得到逐步修复。

这样剧烈的变化释放出来的是怎样一种信号?

在薄官辉看来,2020年是盈利模式的重估年,2021年,则是重估过后对上市公司增长质量的验证年份。“验证,主要体现在业绩增长方面,虽然对盈利模式会看得相对比较长,但如果短期盈利模式和预期差距太大,市场就会对增长质量、行业竞争格局、护城河有重新的评估。”

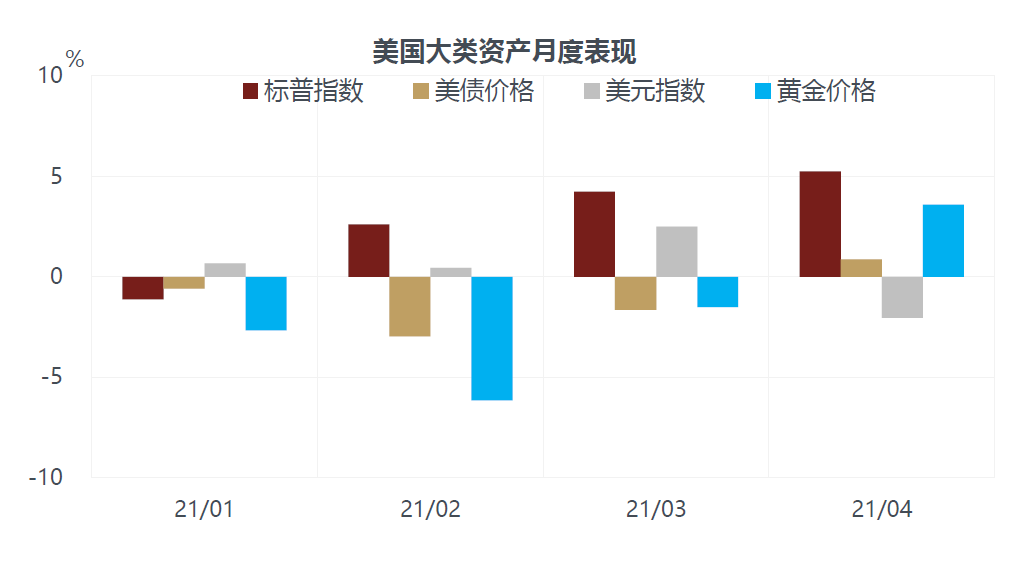

循着薄官辉的逻辑思路,《投资时报》记者注意到,随着外资市值权重占比接近5%,它们对A股市场的影响力越来越大,其第一个贡献是将A股定价模式从PEG(市盈率增长率比率)推进到了DCF(现金流折现)。“外资是更便宜、更长期的资金,能够忍受更高的市盈率。这一定价模式的变化,支撑了去年市场出现较大涨幅。”

其二,则是强化了A股市场对食品饮料、医药等泛消费板块的价值认同。在外资看来,中国是世界上最大的消费市场,A股的消费品板块在全球具备竞争力。

事实上,消费板块确实在A股市场长期领涨。数据显示,申万一级行业指数自基日以来,收益率排名前四的行业分别为食品饮料、休闲服务、医药生物、家用电器,皆属大消费板块,排名第一的食品饮料更是A股唯一涨幅超过25倍的行业。

而这条大消费赛道,正是薄官辉所擅长。他管理的基金业绩表现,是这一特点的良好诠释。

《投资时报》记者查阅相关数据后了解到,银华消费主题基金自薄官辉管理以来,涨幅达到147.24%,超越同期大盘134.17%,业绩表现优异。在持仓个股表现的数据方面,自2016年一季报至2021年一季报,银华中国梦30的前十大重仓股中连续持有五粮液,其间五粮液相对大盘获得超额收益1041.16%;自2020年二季报至2021年一季报,银华中国梦30前十大重仓股中连续持有海尔智家,其间海尔智家相对大盘获得超额收益90.85%。

梳理薄官辉的从业经历可见,在进入银华基金之前任卖方研究员时,薄官辉主攻方向为食品饮料和农业,凭借识别公司、行业是否真正低估的价值发现能力,连续三年获得新财富最佳分析师;在银华基金做研究员时,他专注于消费领域行业研究与比较,之后任基金经理,又将其行业配置能力圈拓展至消费+科技。

正是由于多年专注于消费领域研究,且投资消费股时长期享有超额收益,薄官辉被投资者广誉为“国民消费专家”。

“消费是一条优质赛道,是A股全市场稀缺的具有确定性成长的、较高时间价值的资产。”薄官辉向记者强调。

选股能力突出 长期业绩优异

Wind数据显示,薄官辉管理时间最长的基金是银华中国梦30,在2015年牛市高点前成立,历经2015股灾、2016熔断、2018熊市、2020疫情等多个极端行情,但这只穿越牛熊市场的基金,自成立以来(2015年4月29日至2021年5月11日),收益率达130.90%,超越同期业绩比较基准128.62%;近1年、近3年、近5年的收益率均远超同期大盘,均位于同类普通股票型基金的前三分之一。

同时,银华中国梦30成立以来的11个半年度中,有9个半年度收益率超过同期上证指数,投资胜率82%,平均每个完整半年度,超越上证指数11.25%。

《投资时报》记者进一步查阅其持股结构注意到,银华中国梦30持股的行业分散,但个股集中。2016年中报至2020年年报各期定期报告数据显示,银华中国梦30持仓行业均超过10个,而前十大重仓股占比均超40%。对此,薄官辉向记者分析说,研究清楚上市公司重仓予以持有,但在组合构成中做到行业分散,这样可以分散行业集中的风险。

数据还显示,2019年年报中银华中国梦30的前十大重仓股在2020年的平均涨幅为104.31%,最高涨幅达321.23%。由此可见,其选股能力突出。

薄官辉向记者透露,他对自己投资组合的要求是不超过30只股票,一般是22只左右,这是因为精力和能力有限。“如果公司足够优秀,这样数量的组合足够支撑基金获得良好的收益。”

且这样操作的目的是减少“高买低卖”的交易,与优秀公司陪伴式的成长。过往历史数据显示,如此操作获得的收益是最大的,而一直处在发展中的中国经济也提供了这样的机会。

记者注意到,“集中持股、分散投资”的鲜明特点,让薄官辉管理的银华中国梦30相比同类基金更加稳健。数据显示,除2018年外,各自然年度最大回撤均小于同类基金平均最大回撤。

在解读投资框架时,薄官辉用了“1个中心、2个基本点、3个要素”来概括他的擒“牛”秘籍。

所谓“1个中心”,即为选股制胜,强调对行业发展和公司成长的理解,寻找业绩持续增长的公司并长期持有,不断寻找下一个价值实现的投资机会;经营能力与技术进步是“2个基本点”,经营能力代表确定性成长及较高的时间价值,这一点在消费行业表现尤为明显,而技术进步则比资源、牌照更重要,在科技行业表现最明显;“3个要素”是投资时需要关注的三个方面,首先是行业景气度,在消费、科技中寻找高景气度细分子行业,其次是需要具备利润成长空间,第三是估值水平,需要把握行业和公司边际变化,协调成长性和估值。

专注于选股的Alpha产品更有优势

事实上,今年的股票市场走势再一次凸显出A股情绪化严重的特点,市场参与者都不免要面对市场行情难以把握、热点板块轮番切换、跟随大盘走势难免被动的投资窘境。

但研究表明,优质个股能穿越周期,对于长期投资,择股收益远远高于择时。历史数据显示,2004年12月至2020年12月期间,A股、港股、美股(标普)等八个市场择股收益均显著高于择时收益,平均超出比例达到100.40%;与此同时,企业盈利是驱动股票价格长期上涨的基础,2004年至2019年的15年间,全A股估值水平下降41.60%,但指数却上涨393.30%,接近4倍。

薄官辉向《投资时报》记者表示,这也是很多基金经理把焦点放在行业景气度和公司利润增长方面,对宏观判断包括择时并不放在特别重要位置的原因之所在。

“大部分基金经理对择时比较谨慎,因为预测常会不准确,过去这两年一直在强调经济的韧性,经济韧性就说明经济总是能比宏观预期要好一些,总按市场预期去操作容易犯错。且宏观预期一出来,预期本身也改变了经济的走向。”

对于今年的A股市场,薄官辉认为,市场将处于“上有顶、下有底”的震荡节奏,进入估值和盈利的赛跑阶段。

“全球经济在复苏,中国的恢复过程又很领先,基本面依旧比较强劲,目前最新的年报、一季报等数据显示,大部分上市公司业绩增长良好,扣除金融、石化等行业,一季度利润增长率超过20%,好于大部分券商的预测。此外,最近的政策定调比较健康,货币政策不会特别紧,但因为利率是上行的,货币市场会形成自发的压力。”

在薄官辉看来,市场会提供更多的投资机会,不用特别悲观,但乐观也要边走边看,一哄而上反而容易失误。

他强调,像2020年如此大规模盈利的重估机会不可能再出现了,不管是从估值的绝对水平还是从历史方位来看,核心资产的估值都比较高。未来只有能够验证业绩增长的优秀公司才能维持在这一估值水平上,若业绩达不到,估值就可能重新掉回到PEG框架。“这种市场情况下,专注于选股的Alpha产品将有优势,我们的精力将更多用于发掘股票、维护股票池。”

据了解,正在发行中,拟由国民消费专家薄官辉、科技成长先锋王浩共同担纲的银华阿尔法混合型基金,就是在市场本身涨跌幅的基础上,通过精选优质个股,努力获得相对市场超额收益的阿尔法基金。

风险提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。