热点栏目

热点栏目 作者:潘妍

出品:全球财说

4月28日,乐普生物科技股份有限公司(简称:乐普生物)向港交所递交招股书,拟在香港主板上市,中金及摩根士丹利担任联席保荐人。

近几年,“乐普系”频频向资本市场发出冲击,除乐普生物之外,还包括曾是新三板挂牌公司的乐普基因;2020年申请科创板上市的乐普诊断、圣诺生物。

近日,心泰科技也在进行港交所IPO的相关筹备工作。

资金“捉襟见肘”

先来看看乐普生物,其业务主要围绕在肿瘤免疫治疗,专注于PD-1/PD-L1、ADC和溶瘤病毒类等肿瘤治疗领域药物和联合疗法的研发。

目前,乐普生物并无产品实现商业化,营业收入主要依靠政府补助、金融资产的投资收入、租金收入等其他收入来源。2019年、2020年两年间,公司分别实现营业收入入555.3万元、796.4万元。

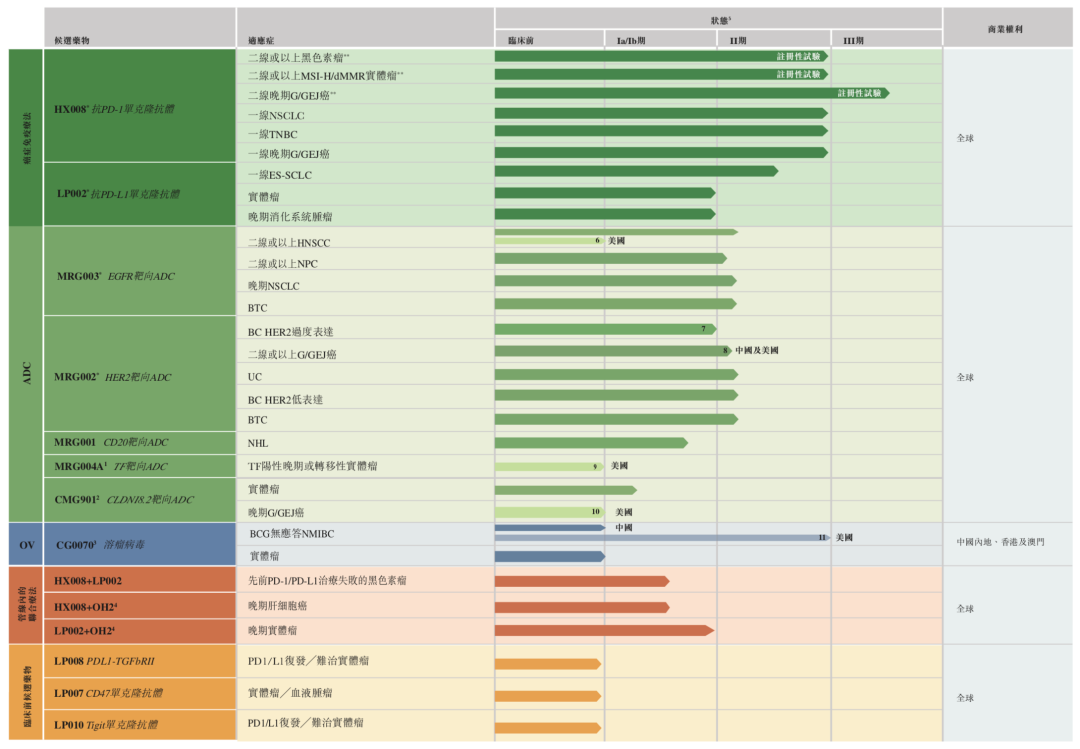

截至招股书披露日,乐普生物拥有8种临床阶段候选药物、3种主要临床前候选药物、3种临床阶段的候选药物的联合疗法。同时,乐普生物已启动28项候选药物的临床试验。

乐普生物在研管线有4个核心产品,即ADC候选药物中的MRG003、MRG002、HX008、LP002,及3种关键临床阶段候选药物HX008、LP002、CG0070。

目前,商业化进展最快的是HX008抗PD-1单克隆抗体,其二线晚期G/GEJ癌已进入到III期注册性临床试验阶段。

乐普生物计划在2021年第二季度及2021年下半年就HX008用于治疗黑色素瘤及MSI-H/dMMR实体瘤向国家药监局提交NDA申请。

值得一提的是,在乐普生物的管线中,5种靶向疗法均为当前的大热门:PD-1、PD-L1、EGFR、HER2及CD20,热门靶点,也意味着市场竞争十分激烈。

面对如此庞杂的研发线,又无固定销售收入的乐普生物避免不了常年亏损。

2019年、2020年,乐普生物的研发开支分别为2.29亿元、3.54亿元,亏损额则为5.15亿元、6.13亿元。

众所周知,创新型药企业发展之初都要经历一段“吞金兽”时期,资金储备至关重要。

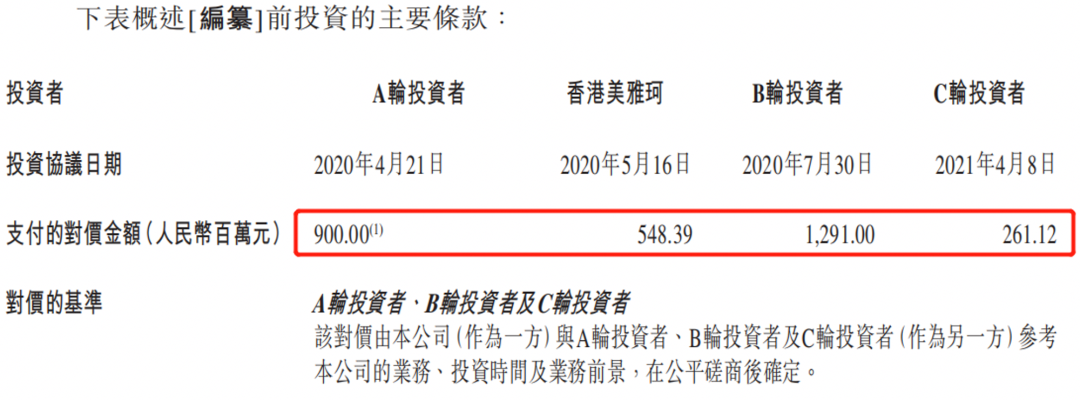

招股书显示,乐普生物共经历过4轮融资,累计金额超30亿元。

除乐普医疗外,引入的投资者包括拾玉资本、苏民投、国投创合、海通证券、阳光人寿、平安资本等。最近一次C轮融资发生在2021年4月,投后乐普生物估值至102.61亿元。

不过就算如此,乐普生物的资金状态仍不尽理想。

报告期内,乐普生物经营性现金流分别为-2.34亿元、-4.23亿元。截至2020年末,乐普生物的现金及等价物为4.02亿元。

由此可见,乐普生物冲击IPO已然成为“求生”之举。

本次发行,乐普生物募集资金的62.5%拟用于为核心产品的研发;14.3%拟用于主要临床阶段候选药物及主要临床前候选药物拨资;13.3%拟用于收购有潜力的技术及资产及扩张候选药物管线。

乐普系“紧锣密鼓”赶上市

随着港交所、科创板纷纷向未盈利的生物制药企业“敞开”大门,一级市场的融资难度随之降低,创新型新药研发企业似乎迎来“最好的时代”。

尤其是2020年,在上市规则、疫情等因素的助推下,冲击上市的医药企业数量大幅度提升,且未盈利上市成为常态。

据《全球财说》统计,2020年A股市场共有42家医药公司成功上市,同比增长了133%。其中,科创板30家,未盈利公司占到18家之多;2020年,港交所也有共计14家未盈利生物科技公司成功上市。

在此背景下,一些已经登陆资本市场的上市药企也开始蠢蠢欲动,计划通过将子公司或旗下业务分拆的方式推动上市。

乐普生物的母集团便是心血管介入医疗器械研发制造商乐普医疗(300003.SZ),这家创业板上市公司也成为分拆热潮中的一员。

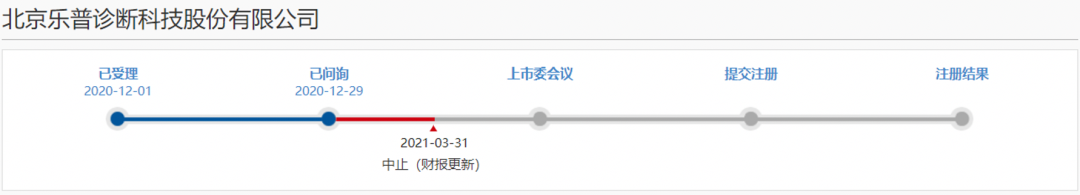

除此次赴港上市的乐普生物外,乐普医疗还曾于2020年12月拟分拆旗下乐普诊断至科创板IPO。

乐普诊断主要从事外诊断试剂及仪器的研发、生产和销售。不过2021年3月末,因财务资料已过有效期,乐普诊断的审查状态变更为“中止”。

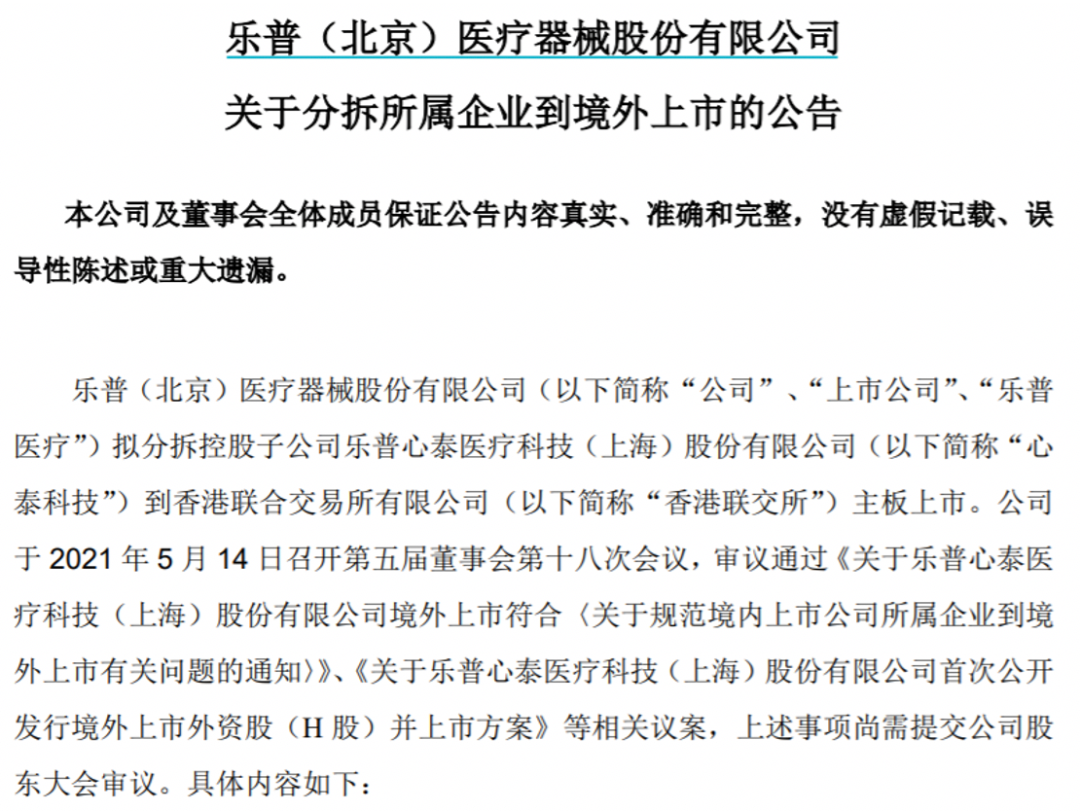

此外,就在5月14日晚间,乐普医疗发布公告称,计划分拆子公司心泰科技至港交所上市。

心泰科技主要从事结构性心脏病介入用医疗器械的研发、生产和商业化。目前核心产品包括处于临床的主动脉瓣膜置换、处于临床前阶段的二尖瓣修复夹子。乐普医疗称与心泰科技不存在业务细分领域的重叠和同业竞争。

除分拆上市外,乐普医疗旗下参股公司也纷纷安排上市事宜。

2020年6月,乐普医疗参股公司圣诺生物申请科创板上市,证监会已于2021年4月27日同意其IPO注册。

再往更早追溯,乐普医疗子公司乐普基因曾于2016年2月挂牌新三板,后于2019年1月终止挂牌。目前,有多家新三板摘牌公司转战港股市场,有业内人士认为乐普基因仍有重返资本市场的可能。

“疯狂”并购是过度逐利?

上述可见,乐普医疗已然从创立初期的单一业务发展至心血管全产业链业务模式,而这背后是一系列的“疯狂”并购案。

据相关数据统计,自2010年起,乐普医疗先后投资、并购了金帆医学、新帅克、北京海合天科技等30余家公司,交易总作价超过60亿元。

例如上文提到的乐普诊断,便是由2017年收购恩济和后更名而来;乐普基因则是2014年收购的美健东创。

随着不断推进的大规模并购,乐普医疗自身的营业收入也由2010年的7.70亿元快速“增肌”至2020年的80.39亿元。

不过,上市公司的商誉便也水涨船高。

2020年,乐普医疗商誉为27.72亿元,占总资产比重15.26%。同时,公司负债也持续居于高位,截至2020年末,乐普医疗包括短期借款、一年内到期的非流动负债、长期借款、应付债券在内的有息负债便已高达53.38亿元。

当然,在频繁并购下,乐普医疗斥重金购得的资产中也并非各个精品。

比如,乐普医疗于2014年收购的雅联百得。

雅联百得不仅业绩多年持续低迷,甚至还上演被同一母公司旗下的乐普租赁告上法庭的“内讧”戏码。彼时立下“被收购的第三年就IPO”的愿景已不复存在,生存都已成为问题。

对此,雅联百得董事长曹永峰曾表示:“本来雅联百得有着很好的发展前景,希望借助乐普医疗实现迅速发展,没想到公司被弃置一旁,自己就像一不小心掉到了精心布置的陷阱中。”

那么,通过并购、然后搁置,甚至毁掉优质资产,乐普医疗是否存此“用心”我们无从知晓。但一定程度上可以窥得公司投资严谨性、对经营能力的考核存在漏洞,以及过分求快、过度逐利的浮躁心理一展无遗。

毕竟,对一家创新药企来说,资本游戏适可而止,打磨核心产品呈现自身价值从而提升竞争力才是立根之本。

对于乐普医疗及一系列子公司的上市进程,《全球财说》也将会持续关注。

扫二维码,注册即可领取6.xx%理财券>>