来源:国金证券

摘要

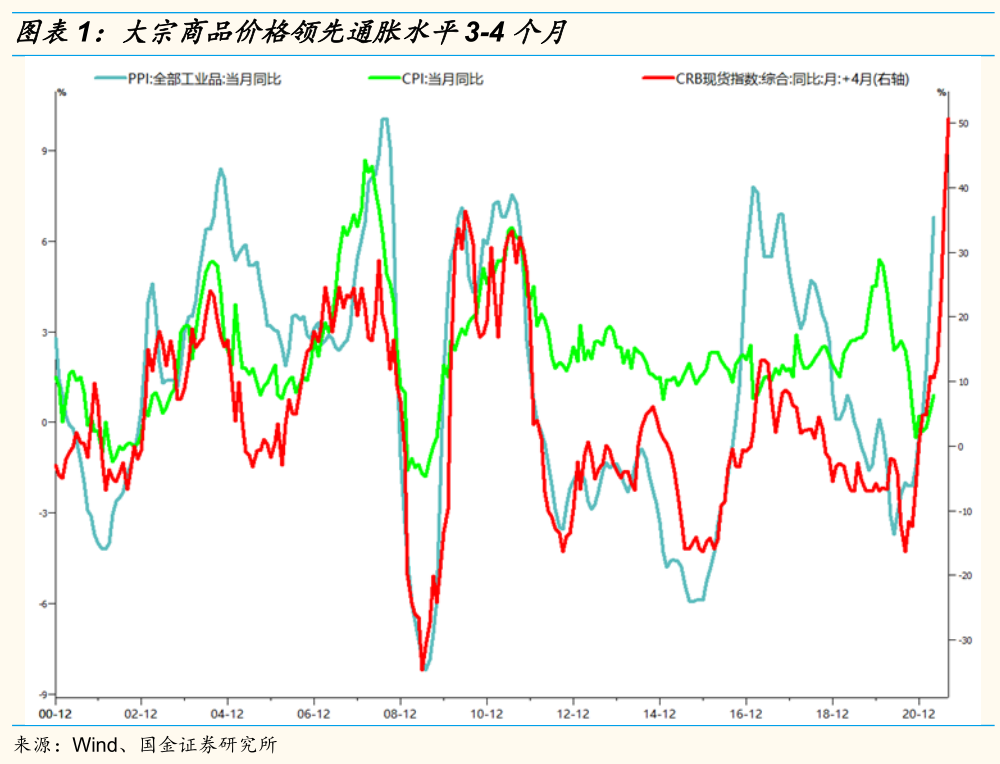

【国金策略:通胀无牛市?到底是什么类型的通胀?】从历史数据来看,大宗商品价格同比增速领先PPI增速大概3-4个月左右。总需求和总供给决定了通胀水平,通胀产生的原因可能是来自供给端的变化(滞涨式通胀),也可能是来自需求端的变化(过热式通胀),或者两者的混合变化。

主要观点

一、滞涨式通胀还是过热式通胀?

从历史数据来看,大宗商品价格同比增速领先PPI增速大概3-4个月左右。总需求和总供给决定了通胀水平,通胀产生的原因可能是来自供给端的变化(滞涨式通胀),也可能是来自需求端的变化(过热式通胀),或者两者的混合变化。2000年以来,我国经历了四次典型的通胀,2004年和2007年是典型的需求驱动的通胀, 2011年是典型的滞涨式通胀,2017年的供给测改革以及全球需求弱复苏同时驱动的结构性通胀。每一轮通胀之前都伴随着大宗商品的涨价,并且大宗商品涨价一般领先通胀大概3-4个左右,这实际上反映的是上游向下游传导的时滞。过去四次通胀阶段,只有2017年不是全面通胀,也就是以PPI上涨为主,CPI并没有明显上行。其中的原因在于供给侧改革下商品涨价的分化,工业品普涨而农产品滞涨。

这次是滞涨式的通胀还是过热式的通胀取决于对后续总需求的判断,我们倾向于这次通胀是过热式的全面通胀,但是持续时间或并不长。本轮通胀和2011年滞涨式通胀的区别在于全球经济并没有见顶,与2017年结构性通胀的区别在于这次农产品价格也呈现普涨趋势,后续PPI和CPI或同步上行。

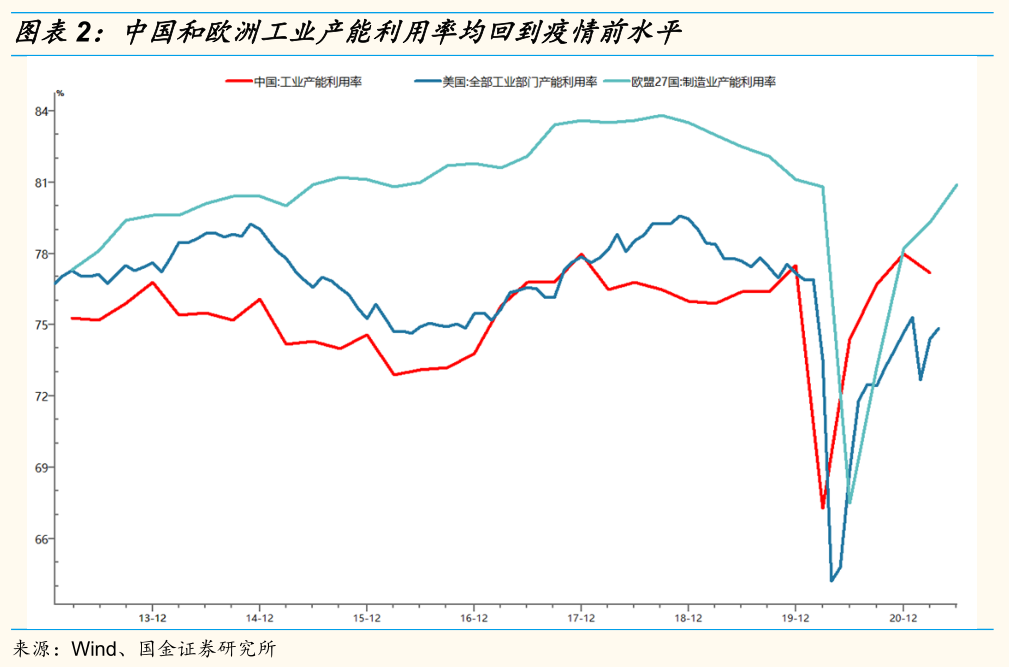

首先,这次通胀背后的核心原因是需求复苏之下供给端恢复滞后。如果没有需求支撑,仅仅是供给收缩导致的通胀,我们不会看到全球主要经济体工业产能利用率的明显回升。全球需求从疫情冲击中逐步复苏,微观数据表明非金融企业正处在资本开支扩张的早期阶段,叠加后续美国两万亿美元的基建刺激计划,后续全球需求仍有一定的支撑。

其次,后续供给端将加速扩张,随着供需矛盾的缓和通胀压力将逐步见顶,通胀持续时间或并不长。当前全球正处在新一轮资本开支扩张阶段,以中国为例,非金融上市公司资本开支增速已经连续3个季度持续上行,后续在建工程和固定资产增速将同步扩张,随着新增产能的投放,供需错配压力将有所缓和,特别是那些产能周期比较短的品种。此外,货币政策方面,尽管去年美联储重启最大规模量化宽松,但国内货币和信用政策总体相对克制,持续长时间的通胀也不具备货币条件。

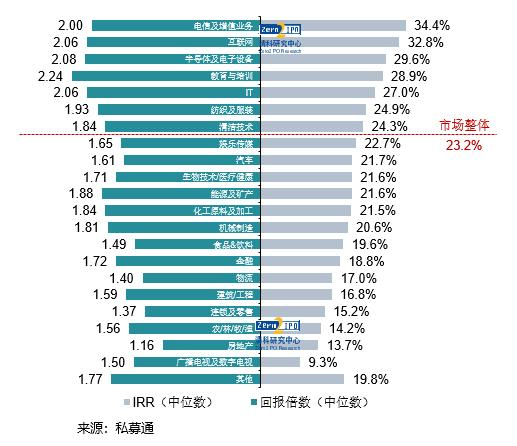

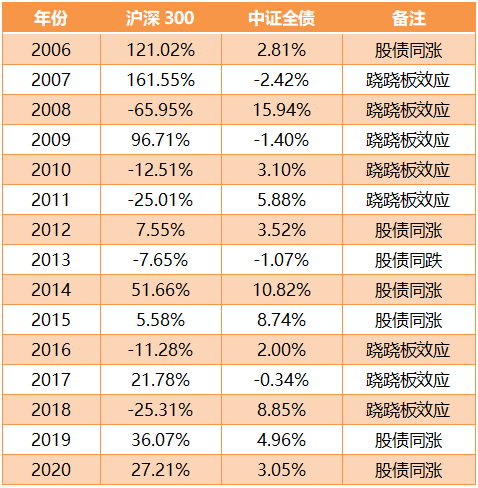

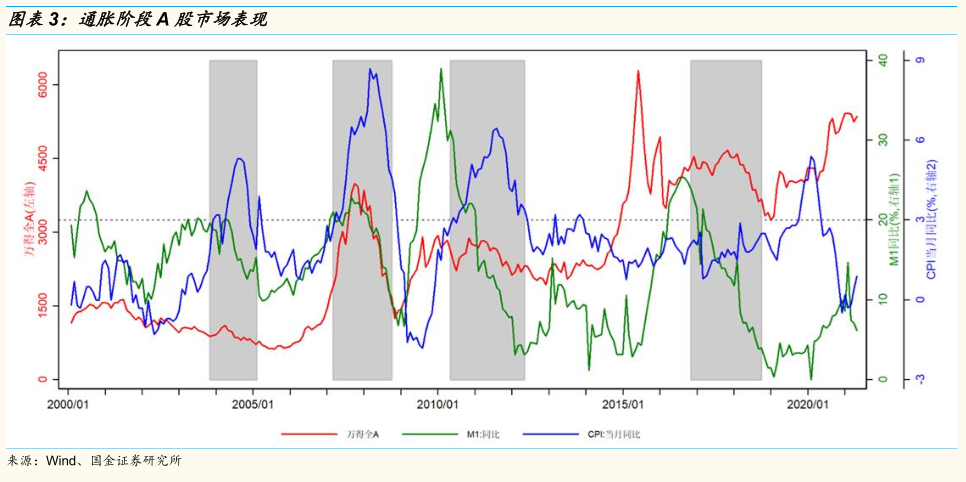

二、通胀阶段市场如何演绎:通胀无牛市?

在典型的通胀阶段,股票市场表现取决流动性变化以及通胀对企业盈利的影响。一般来说,流动性领先股票市场见顶,股票市场领先通胀见顶。一方面,通胀上行阶段股票市场的表现取决于流动性的变化,并且流动性往往会领先股票市场见顶。具体来说,通胀上行叠加M1增速回升,股票市场仍有上行动力。而通胀上行叠加M1增速回落,股票市场基本呈现下跌行情。此外,如果通胀对企业盈利有明显的提振作用,特别是在总需求并不弱的背景下,股票市场往往仍存在结构性的行情。另一方面,通胀见顶相对股票市场见顶有所滞后,通胀见顶回落往往是货币政策收紧或是经济回落的结果,这个阶段股票市场总体呈现下行趋势。

成本推动型的通胀环境往往对应经济的滞涨,滞涨阶段股票市场往往面临戴维斯双杀式的熊市。一方面企业盈利下行,另一方面高通胀阶段利率上行叠加货币政策收缩对贴现因子和风险偏好均会产生一定负面冲击。这就是2011年滞涨式通胀阶段股票市场单边下跌的原因。

需求推升的通胀环境下股票市场表现取决于政策收缩和企业盈利增长的超预期程度。在类似经济过热式的通胀阶段,尽管货币政策和财政政策均会边际收缩以抑制高通胀,但这个阶段经济内生动力较强,政策的收缩对企业盈利的影响相对有限,尽管政策对通胀的打压不利于市场风险偏好,但总体来说在这个阶段不会出现戴维斯双杀的熊市,市场行情演绎取决于盈利和政策的超预期程度。因此我们可以看到2004年市场下跌之外,也同时可以看到2007年前三季度的牛市和2017年的结构性行情。

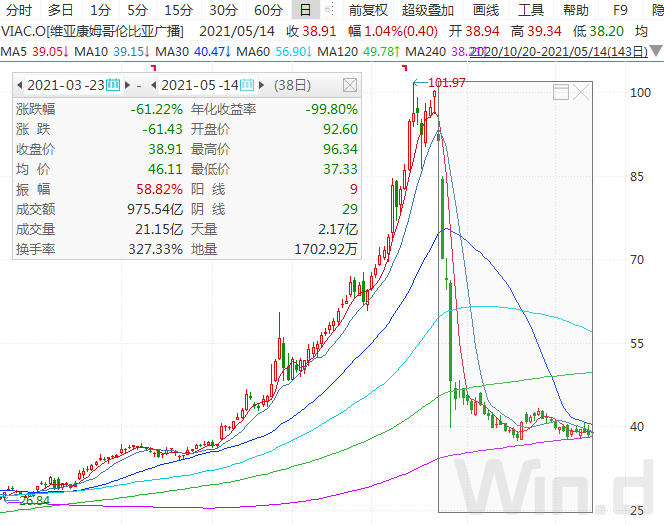

三、市场观点:风险充分释放后反弹

短期A股市场不具备持续反弹的动力,仍面临二次探底的风险。1)首先,从基本面角度来看,目前A股进入长达2个多月的业绩真空期,在当前市场业绩预期普遍较高的背景下,基本面预期的边际改善幅度相对有限;2)其次,从政策角度来看,信用趋紧叠加货币政策的不确定性对市场风险偏好仍有所压制,部分高估值板块仍面临调整压力,同时这也意味着边际增量资金相对有限;3)最后,从海外市场风险角度来看,美股估值屡创新高,美股对政策和事件性冲击的日益敏感,海外市场潜在风险仍面临较大不确定性。

风险充分释放后或迎来反弹,核心驱动因素或来自全球经济共振复苏。一方面国内经济稳中向好,在剔除基数效应后企业盈利仍表现强劲,利润和现金流改善驱动企业扩大资本开支。另一方面美国2万亿基建刺激计划加快全球复苏进程。尽管短期印度疫情大规模爆发对全球经济复苏蒙上了阴影,总体而言印度疫情蔓延至全球范围内风险可控。

中长期视角来看,市场仍呈现结构型行情,向上空间有限,向下调整幅度同样有限,指数将呈现区间波动趋势。“经济企稳回升,流动性由松趋紧”的宏观组合预期之下,一方面市场估值在流动性趋紧背景下存在一定压力,另一方面上市公司业绩仍有经济回升的支撑。央行政策的核心因素仍是经济增长和防风险的微妙平衡。总体而言,我们货币政策由松趋紧的方向确定性较高,而收紧的力度多大仍有待持续观察。从业绩来看,今年A股企业业绩增速明显回升,我们预计今年非金融上市公司业绩增速或达30%左右。从历史来看,在高业绩增长的背景下A股市场基本不会呈现单边熊市的情形。

四、行业配置:防守与进攻兼并

聚焦“低估值、困境反转、中游资本品、地产竣工链”,中长期持续关注有基本面支撑的“医药、科技”板块的估值性价比。

低估值:银行、保险等

一方面低估值属性,进可攻退可守,安全边际高;另一方面经济复苏和流动性趋紧预期,受益于利率曲线陡峭化。

困境反转:航空、机场、酒店、旅游等

行业最坏的阶段已经过去,行业基本面拐点取决于疫情的控制,随着疫苗的普及以及全球疫情的逐步好转,未来国际航班和跨境游大面积恢复后,相关消费需求或迎来爆发式增长。对酒店、旅游这些高度市场化竞争的行业来说,受益于行业格局改善的龙头企业困境反转的速度更快、幅度更大。而对于航空、机场这些类寡头垄断的行业来说,更多的是以行业整体性的反转为主。

中游资本品:设备制造等

受益于产业链资本开支扩张。在下游企业纷纷加大资本开支或明显带动中游设备的需求,半导体设备、光伏设备、锂电设备、自动化设备等中游设备行业景气或持续改善。

地产竣工链:家具、消费建材等

中国房地产韧性十足,疫情冲击后地产将加速竣工。美国房地产市场在后疫情时代表现火热,新屋和成屋销售均持续恢复。中美地产竣工链条的高景气将对家具和消费建材等行业业绩形成较强支撑。

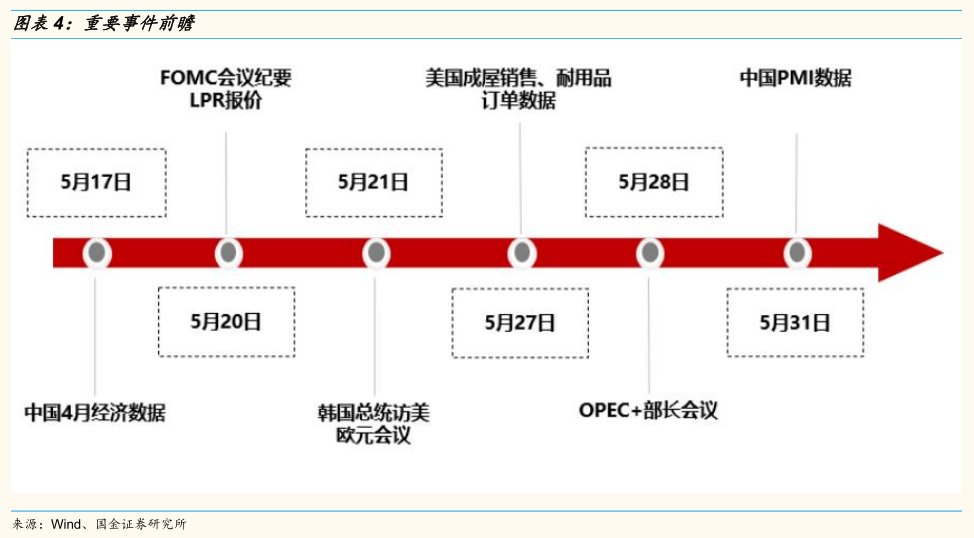

重要事件前瞻

风险提示:经济复苏不及预期、宏观流动性收缩风险、拜登加税等政策超市场预期。

扫二维码,注册即可领取6.xx%理财券>>