中国基金报记者 陆慧婧

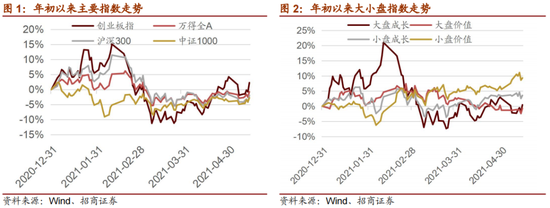

沪深300指数是沪深两市蓝筹的聚集地,生命力强,除了可以贡献工具型产品的方面,如果围绕沪深300的成分股做增强,做精选,有较大概率获得超过指数的丰厚回报。

5月17日开始发行、由富国中生代基金经理孙彬掌舵的富国沪深300基本面精选股票基金,正是在沪深300成分股的基础上,通过行业增强与个股增强相结合的方式,追求超越业绩基准的投资回报。

淡化择时

通过精选个股实现行业配置

可能很多投资者对于孙彬这个名字还比较陌生,但在富国基金内部,却是同事们偏爱的基金经理之一。

这点从内部员工自购的基金份额就可看出,在富国基金员工持有的主动权益型产品中,孙彬管理的富国价值优势和富国融享18个月,排在第2位和第8位。

正所谓外行看热闹,内行看门道,从这一数据,也能看出大家对他的认可。事实上,这位从应用物理学跨越到经济学,有复合知识背景的基金经理,虽然从2019年才刚开始管理公募产品,但确实不负众望。

截至2021年3月31日,他的代表作富国价值优势,过去2年、过去1年的业绩排名基本都在前3%。

从孙彬的投资风格看,有几个明显的特征,首先是淡化择时,从其代表作富国价值优势的季报可以发现,自任职以来,仓位高度稳定。

在孙彬看来,择时的胜率很低,所以组合仓位长期大于90%。“如果假设它没有申购赎回,常年我的仓位就是不变的。”

其次,孙彬擅于选股,个股所在的行业分布也比较分散,单一行业基本上不超过15%。不过,孙彬也表示,行业配置并不是完全的行业中性,而是通过选股来产生行业配置。即在某个行业,在当前时间点能选出、能买的股票数量比较多,行业就超配,反之就低配。

“之所以这么做,是因为我觉得对于主动出身的人来讲,选股的胜率是最高的,行业判断的胜率肯定会低一点。基本上,在我的超额收益来源里,有70%左右来自于个股选择,15%左右来自于行业配置偏离,还有15%来自于其他项。”孙彬进一步说道。

进一步具体到如何选股,孙彬坦言:“我自己比较重视估值。我会看几个事情,首先是这个公司站在这个时点,往后三年的利润复合增长情况,三年后它的合理利润乘以合理的利润估值就是它的合理市值;其次,站在这个位置,这些股票向下的安全垫在哪里,这个要往合理估值去看,用历史的PE中枢,或者是用现金流折现对应去看PE。”

希望每年能稳定跑赢

沪深300指数

即将发行的富国沪深300基本面精选股票基金将由孙彬掌舵,该基金主要投资于沪深300全收益指数的成分股和备选成分股。另外,港股通标的占比在0-20%。

作为A股最为重要的指数之一,沪深300指数主要由非银金融、银行、食品饮料、电子、生物医药等行业的价值蓝筹组成。值得注意的是,沪深300指数分红优势也非常明显,而全收益指数所代表“分红再投入”的业绩增长,则是更高的业绩基准。

孙彬表示:“这是一只比较纯粹的沪深300增强。和富国价值优势的持仓会比较相似,另外还会额外增加一些港股的投资。具体到操作上,会依然延续淡化择时,把精力主要放在置信度高的选股上,通过行业配置策略和个股精选策略相结合的基本面增强方式,去追求超越比较基准的投资回报。”

“我自己的目标是希望每年能够稳定跑赢沪深300指数,这就是一个最朴素,最纯粹的要求。”孙彬说道。