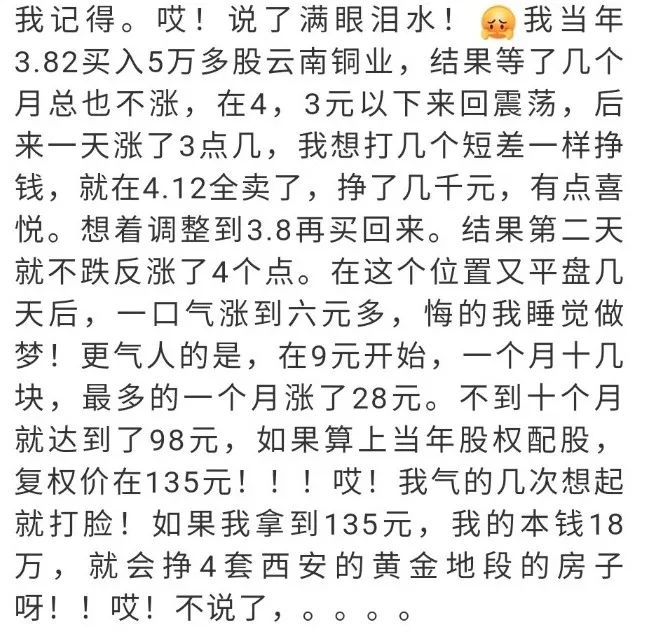

投资有句话,“会买的是徒弟,会卖的才是师傅”。大部分人通过逐渐的摸索都会有自己的一套加仓体系,即使没有体系,也可以通过定投进行投资。

但是很少有人对如何止盈有自己的一套体系,不知你是否有这样的体验,看着最初买的基金涨的特别好,然后逐渐加仓甚至重仓,一旦遇到市场回调,不仅把之前积累的利润亏光,甚至本金也有一定程度亏损。

在一次次期待反弹中,本金越亏越多,直到最后撑不住清仓了。这样的一来,前期利润回吐,更别提主动止盈了。另外,由于亏损后心情和资金方面,在市场低点时候也没有勇气再开始新一轮定投,丧失了较好的加仓机会。

那怎么能科学止盈呢?今天为大家分享以下几种方法。

01

估值止盈法

我们经常会在新闻或者行业大咖的观点里看到,一个行业或者股票处于低估值状态,投资性价比较高。股票的价格围绕价值上下波动,如果当前市场估值低,说明它的股价低于实际价值,买入投资价值越高,反之可以作为卖出原则。

它的优点在于,估值的高低是一个可视的指标,可以通过判断估值来决定是否买入或者卖出。

如果估值较低的时候买入,待估值提升后,估值较高的时候卖出,可能会获得一部分估值抬升带来的收益。

但它作为一种止盈方法,也有其局限性。市场对于不同行业可接受的估值倍数,接受程度是不一样的。比如银行板块,它的估值相对来说是偏低的;消费、科技、医药行业,因其未来巨大的成长空间,市场对其估值容忍度相对较高。

估值止盈法,进阶一点可以根据各个行业当前估值与历史估值对比,看其目前处于什么分位,进而做出买入或卖出的操作。

02

回撤止盈法

上面提到估值止盈法,大多是在市场还未到阶段顶点时候卖出。这样一方面可以避免大幅损失,另一方面也无法获得后期上涨的收益,因为有的股票因为惯性,可能会在估值较高的时候仍有一定程度的上涨。

回撤止盈法比较适合在市场疯狂行情即将结束的时候,及时止盈撤出。比较适合熟练掌握投资知识的投资者,有比较冷静的思维,而且有一定的风险承受能力。

当然,它也存在局限性,市场有时候具有一定的“迷惑性”,“假性反弹”、“假摔”也经常出现,最佳撤退的时间,及回撤多大幅度清仓比较难判断。

假如设置阈值过小,一旦市场反弹后,那将会错过较大的上涨空间。

如果设置的阈值过大,则需承受更多的风险,则利润也会因此大幅缩水,甚至亏损。

应对这个问题,可以参考历史情况,如果一个基金历史回撤率越大,所需设置的阈值也会较大;历史回撤越小,设置的阈值也就相对较小。

03

目标止盈法

“定个小目标,先赚一个亿。”虽说是句玩笑话,但是也说明了目标的重要性。在投资前,对于盈利心里有一个大概的预期,收益越高,一定程度上意味着要承担的风险也越高。

在设置投资目标的时候,要根据市场当下情况设置一个合理的收益率。例如:2020年市场行情比较好,在一定程度上抬高了投资者收益期望值,对于2021年的展望,很多基金经理和分析师表示,要降低收益预期。

对于预期收益目标定多少,大家可以根据投资的风险偏好去决定。如果投资股票型产品,收益率目标可以提高,但最好相应的投资周期需要适当延长。如果投资偏债型产品或者纯债型产品,收益率要适当降低。

以上几种方法,是常用的几种止盈法,当前还有股债平衡等其它的止盈法,几种方法也可以结合起来进行交叉使用。

风险提示

风险提示:本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。本材料不构成投资建议,基金有风险,投资需谨慎。本产品由浙商基金发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。