家电出口今年增速约在3%-5%之间,保利润成为底线,品牌突破成为竞争点。

近日铜价创十年新高,二季度有可能达到年内高点。在包括铜、铁、塑料等原材料成本高涨的情况下,业界预计中国家电出口今年一二季度仍保持增长势头。

产业在线家电事业部副总经理索晓芳向第一财经记者分析说,中国家电出口已进入新周期,从OEM代工为主转向自主研发创新,智能制造、技术实力开始反哺海外业务。家电出口进入新周期,预计今年增速大约在3%-5%之间。

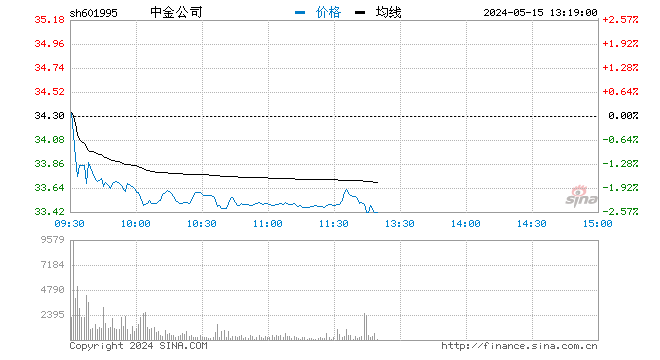

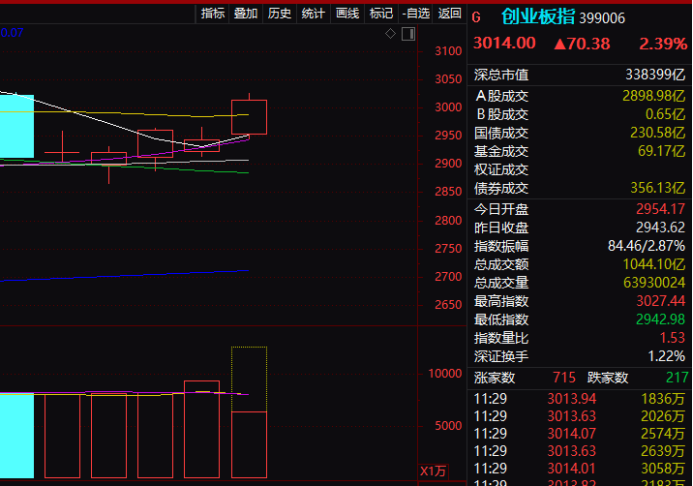

铜价下半年或有望回落

前几天,铜价创下十年来新高至78270元/吨,5月14日上午收盘于74500元/吨。上海钢联有色金融研究员李丹向第一财经记者分析说,国务院常务会议要求有效应对大宗商品价格过快上涨及其连带影响。4月美国CPI同比增长4.2%,环比增长0.8%,大幅超出市场预期,投资者对高通胀的担忧加剧。本周铜价受到影响自高位回落,目前陷入调整区间。

本轮大宗商品的上涨主要基于宏观面逻辑,当前供需两端的表现并不足以解释如此疯狂的涨幅。Mysteel铜精矿现货TC(处理费)近日自底部回升,供给端干扰逐步缓解,中国铜库存持续累积,高铜价之下下游消费情绪谨慎。

短期看,欧美等主要经济体在货币超发与疫苗接种的推动下经济活动稳步恢复,流动性宽松与经济复苏继续为铜价提供支撑,预计短期高位震荡整理,在流动性尚未收紧的背景下,后续铜价继续上行有待基本面的进一步支持,预计五六月铜价仍有向上运行空间。

今年下半年,随着经济的修复,全球货币政策存在收紧的可能,目前美元流动性泛滥带来输入性通胀,新兴经济体面临经济萎缩压力,巴西,土耳其,俄罗斯已经宣布加息。而在发达国家,拜登的刺激方案将继续推动2021年美国经济强劲反弹,通货膨胀的压力不断增加,财政货币政策宽松存在提前退出可能。这对于铜价来说是比较大的下行风险。

同时,下半年基本面上,铜精矿和废铜供给增加的影响将会逐步显现,因此二季度铜价可能达到年内的高点,同时拐点也会出现,下半年铜价可能会有一定的回落。

中国家电转换“出口模式”

中国家电产能和配套产业链在全球拥有优势。2020年,经受了疫情的考验,中国家电产量全球份额持续提升,家用空调、冰箱冷柜、洗衣机的全球产量占比分别达到82%、59.6%和42.3%。2020年,中国这三大白电的全球需求量分别达1.7亿台、1.9亿台和1.5亿台。

到了今年第一季度,产业在线的数据显示,一季度中国家电出口量同比大幅增长,其中空调增长27.1%,冰箱冷柜增长57.9%,洗衣机增长36.8%,除湿机增长109.5%,抽油烟机增长65.6%,燃气灶增长50.7%,微波炉增长57.2%,电烤箱增长107%,电饭煲增长24.4%、电磁炉增长 41.9%,吸尘器增长82.5%。

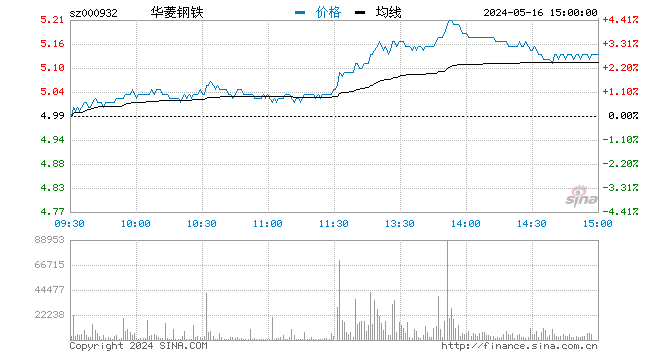

不过挑战随之而来。一方面,伴随着大宗材料价格持续走高,导致成本上涨,出口家电涨价充满波折。比如铜、铝、钣金、塑料、汇率等成本上升,使2021年3月家用空调的整机成本同比上涨了18.02%。2020年,家用空调出口价格都在下跌,跌势延至2021年1、2月。2021年3月,家用空调出口价才上涨了3.2%。

另一方面,家电芯片陷入供应短缺。全球制造向中国转移,家电出口持续高增长,厂商2021年预期良好,生产前移加大备货,能效升级使变频产品扩容,这些都使中国的家电芯片需求增加。同时,瑞萨马来西亚工厂停产、意法半导体员工罢工等使家电芯片供应短缺。2021年,家电芯片同比涨价21.73%,交货周期延至40周。

业界预计,2021年二季度,中国家电出口需求延续增长,下半年增幅趋于正常。索晓芳说,从排产情况看,2021年4月,家用空调、冰箱冷柜、洗衣机的出口量分别同比增长10.7%、24.8%和3.6%;5月分别同比增长7.8%、6.2%和6.5%。预计5月份之后全球经济会恢复正常秩序,增长也会回到正常曲线里,加上去年三四季度家电出口高增长,所以下半年的增幅将会收窄。

除了三大白电,厨电在RECP(区域全面经济伙伴关系协定)区域出口增长明显。2020年,燃气灶、电烤箱、电磁炉在RECP地区的销售额分别同比增长49.3%、51.8%和33.3%。

面对种种挑战,中国家电业加快产业升级,转变出口模式。滚筒洗衣机、大容量变频冰箱等占比增加,出口产品结构优化,创意小厨电等新品类不断涌现。同时,智能制造水平提升,研发能力开始赋能海外被收购的企业和合作伙伴。中国家电龙头进一步完善在全球的品牌、研发和制造布局。

索晓芳预计,“全年出口增幅有限,各个品牌在存量市场中的竞争会非常激烈。保利润成为家电出口企业的底线,海外自主品牌成为全球竞争的突破点。”

扫二维码,注册即可领取6.xx%理财券>>