王克玉

王克玉中国基金报记者 李树超 续高

“一个好的投资,需要在好的行业里选到好公司,并以好的价格买入。我们在投资中会严选具备持续竞争力和盈利增长趋势的公司,以合理估值水平买入并长期持有。”谈及自己的核心投资理念,泓德瑞嘉三年持有混合拟任基金经理、泓德基金投研总监王克玉作出上述表示。

以合理估值买入好公司

王克玉拥有10多年的投研经验,经历过多轮股市沉浮,早期研究领域覆盖制造业、TMT和周期品种等,并慢慢拓展到消费、医药等行业。多行业投研经历,为其投资组合均衡配置奠定了基础。

王克玉的核心投资理念,是在优势产业中挖掘高成长性公司,以合理估值买入并长期持有,并通过组合的均衡配置控制回撤,力争基金的长期稳健回报。

遵循上述投资理念,王克玉的投资风格也以均衡成长和长期稳健为主要特征:一方面,聚焦长期产业趋势,挖掘优势产业中的高成长性公司;另一方面,以长周期视角审视产业和公司的发展,以较低的换手率,追求基金的长期收益。

具体在投资过程中,他会全局审视投资过程,持续跟踪关键变量。比如,在长期视角下,会关注企业长期发展的决定因素,如企业长期价值导向、组织能力建设、拓展与创新的进展等;从中期视角看,重视产业发展阶段和关键要素的研究,主要投资成长期与龙头公司份额提升的两个阶段;在短期视角看,他会根据行业景气度进行投资决策,重点跟踪行业发展的长期空间与短期波动,企业如何面对短期的经营压力和投入等。

在精选行业和个股,组合均衡配置的理念下,王克玉管理的基金也呈现出“能涨抗跌”、稳健增值的特点。

为了控制回撤,王克玉首先在投资中会严选个股,将公司的经营质量和持续竞争力作为投资的重要基础;其次,投资组合在行业和风格上适度均衡,也是他防止大幅回撤的重要手段。再次,他的持股仓位长期处于90%附近,但在市场整体估值较高,很难找到具备安全边际的投资标的时,也会通过降低仓位来控制组合的调整风险。

在王克玉看来,投资中的风险主要有三类,一是用较高估值买入基本面变差的公司,二是用合理估值买入价值逐渐耗散的公司;三是用相对较高估值买入优秀公司。他在投资中会规避前两类投资,避免造成不可挽回的亏损或者沦入价值陷阱,而在深刻理解公司的基础上,他相对看好长期优秀公司,虽然高估值可能会导致短期下跌,但在基本面支撑下,长期看仍有望创下新高。

关注制造业、消费电子等

即将发行的泓德瑞嘉,是继去年7月成立的泓德瑞兴之后,王克玉管理的第二只三年持有期型基金。

站在当前时点,王克玉认为,不管是老产品持营还是新产品发行,都处于一个投资确定性相对较高的阶段。

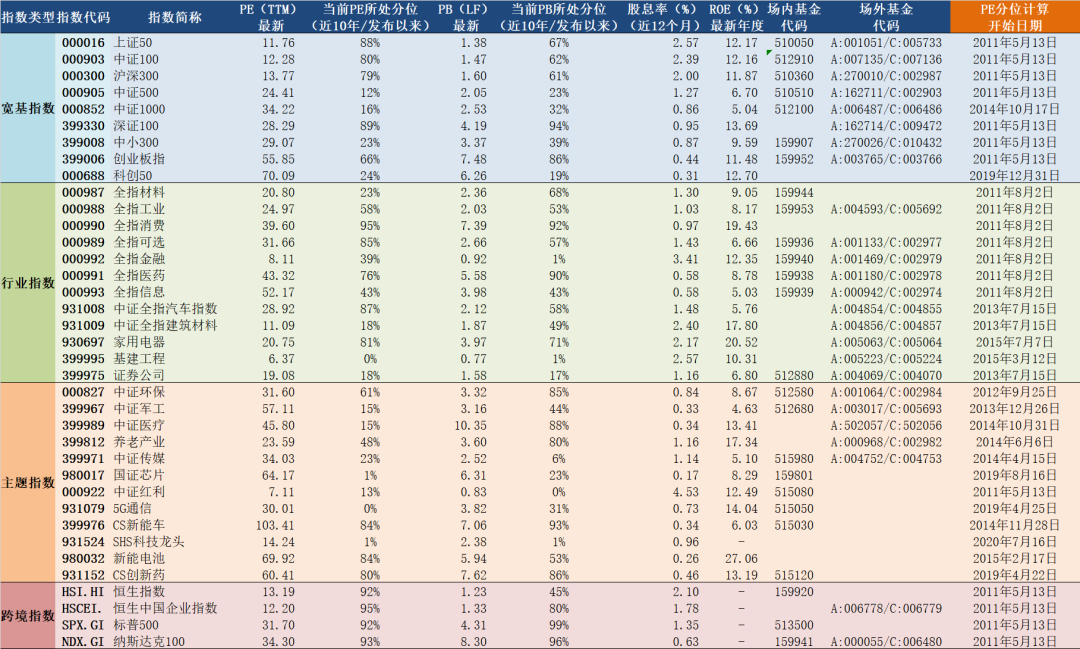

王克玉分析,一方面,尽管去年年底至今年2月市场的快速上涨呈现出流动性驱动的特征,但以自下而上的视角来看,去年企业盈利对市场上涨的影响占比更高。在企业盈利能力不断增长过程中,A股整体估值相对合理,且市场内部行业、公司分化较大,为投资获取收益提供了相对较好的机会;另一方面,市场最主要风险来自于流动性变化,但今年春节后市场已通过连续下跌“自我矫正”,并回归至相对理性的状态,当前投资所面临的最大风险基本释放完毕。

基于以上判断,在新基金建仓过程中,王克玉会在初期设置一个基础仓位,应对市场可能发生的波动,中间随市场波动加快建仓节奏,建仓期结束后将保持高仓位水平持续运作。

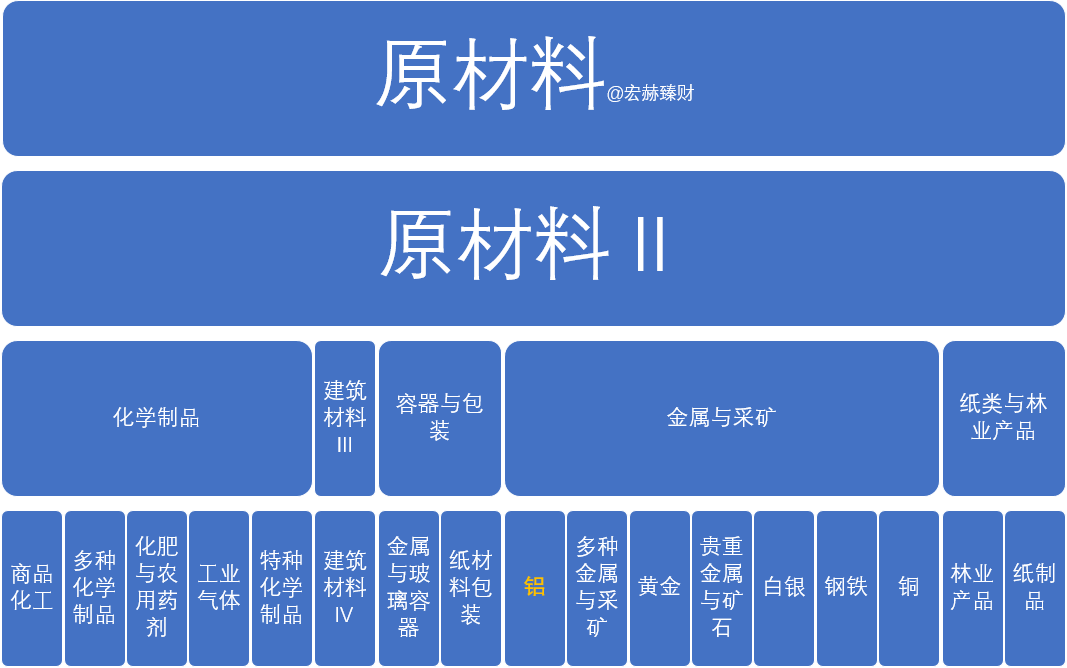

谈及具体建仓方向,王克玉会重点关注三方面投资机会:一是基于我国未来产业优势且具有发展驱动力的方向,将重点布局汽车零部件、消费电子、高端装备等板块;二是继续关注估值扩张与公司盈利增速相匹配的中国制造业领域,包括机器装备、化工材料、交通运输等板块;三是估值在资本市场扩容中受到压缩,但仍拥有持续成长空间的细分行业龙头公司。在这些中小市值公司中,他尤为看重具有积极进取的管理层,在专业领域不断构建技术壁垒的上市公司。

A股市场之外,王克玉也将港股市场纳入投资范围。他表示,在他长期关注的移动互联网、消费电子行业内,港股市场不仅较A股具备估值优势,更能挑选出竞争力强且估值合理的公司。同时,港股市场上也存在一些A股稀缺的生物科技类公司。“近期港股市场在经历快速上涨与下跌后进入较好的买入时机,我们更看好港股未来的投资机会。”