作为火锅界的知名餐饮品牌,海底捞国际控股有限公司(以下简称“海底捞”;06862.HK)正在遭遇业绩暴跌与市值蒸发双重压力。

自今年2月股价达到历史最高后,海底捞的股价一路走低。Wind数据显示,海底捞的股价从今年2月16日股价最高值85.8港元/股持续下跌,截至5月13日收盘,海底捞的股价为44港元/股,市值为2332亿港元;在60个交易日内股价暴跌48.72%,近乎腰斩,市值累计蒸发约2215.4亿港元。

在股价暴跌、市值蒸发近半的背后,折射出的是市场投资者因海底捞业绩下降而对其长期投资价值不确定的态度。海底捞自2018年在港股上市以来,持续靠店面扩张与服务品质增收,2020年内逆势加速开设新店,门店餐厅的急速扩张却未给公司带来利润,2020年增收不增利,净利润下降超八成。

业绩暴跌为市值缩水主因

公开资料显示,海底捞于2018年9月正式在港股上市,公司发行价为每股17.8港元。基于市场表现,过去两年海底捞整体呈现波动上扬曲线。

(图片来源:Wind截图)

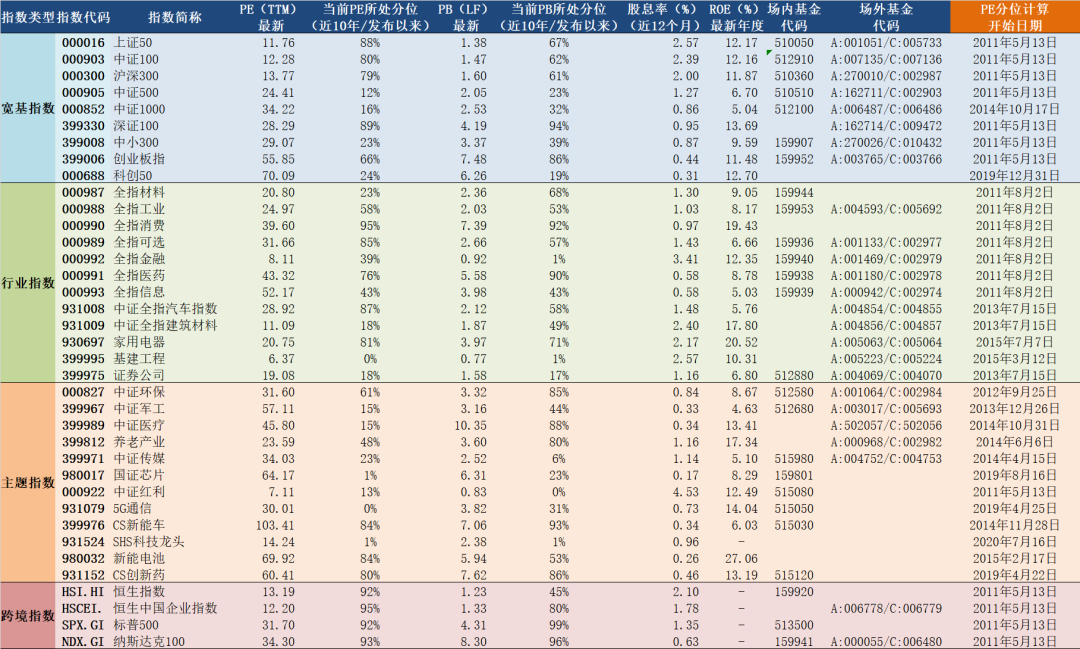

(图片来源:Wind截图)但是今年以来,海底捞股价走势出现急剧反转。Wind数据显示,海底捞股价从2021年初的58港元一路飙升至2月16月的85.8港元,创下历史新高,股价涨幅为48%,市值升至4547.4亿港元,市盈率(PE)飙升至历史新高的780倍,市净率(PB)也创出近一年来新高40倍。

股价一路高走的海底捞也受到不少机构认可。根据wind数据显示,截至2021年2月2日,海底捞共获得包括招商证券(香港)、申万宏源在内的8家国内券商的评级,目标价平均值为78.3港元。

但是,好景不长。海底捞股价冲高回落,叠加公司发布的盈警公告,使得海底捞股价下跌颓势难止。2021年3月1日,海底捞发布盈警公告称,2020年净利润将同比下滑约90%。自3月1日盈警公告发出之后,海底捞股价加速下滑,跌跌不休。截至目前,股价跌幅超30%。

海底捞于3月23日晚间正式发布了2020年业绩报告。根据报告,海底捞2020年实现收入286.14亿元,同比增长7.8%,净利润为3.1亿元,同比下降86.8%。海底捞将净利润下降原因归结于新冠疫情的暴发对人们消费活动的限制、以及美元兑人民币出现的汇兑损失。

逆势开店难解盈利困境

海底捞的业务结构主要包含海底捞餐厅、其他餐厅经营、外卖业务、调味品及食材销售及其他。其中,海底捞餐厅的营业收入是公司主要收入来源。2020年,由于业务扩张,海底捞餐厅的营业收入为274.34亿元,同比增长7.2%,在公司总收入中占比95.9%。

海底捞直言“新冠疫情的暴发对人们消费活动的限制”是其净利润下滑原因之一,但疫情并未减缓海底捞的扩张步伐。年报数据显示,2020年,海底捞新开544家门店餐厅,是其门店餐厅总数的五分之二,逆势加速扩张。截至2020年末,海底捞餐厅总数达1298家,其中境内1205家,境外93家。

数据显示,2020年,海底捞餐厅服务超过2.5亿人次顾客,海底捞会员超过7100万人。相比2019年的服务顾客超过2.44亿人次、会员人数5473万,海底捞的顾客与会员数均出现增加,顾客人均消费价格也从2019年的105.2元涨到了110.1元。

顾客人数与顾客人均消费价格均出现增长,海底捞为何还难以盈利呢?海底捞的翻台率连续出现下降或是其原因之一。翻台率是指一个餐厅一天内每张桌子的平均使用次数,是评估餐饮业餐厅经营情况优劣的重要指标。

年报数据显示,2020年海底捞门店餐厅的翻台率为3.5次/天。2018年至2020年,海底捞的翻台率分别为5次/天、4.8次/天、3.5次/天,已经连续三年出现下降。

从同店平均日销售额来看,该指标也出现显著下降。同店指的是营业时间超过270天的门店。海底捞在2020年年报中表示,由于疫情影响,餐厅停业时间超过30天,因此海底捞将同店的定义由往年经营300天以上降至270天以上,表示以此能真实反映同店的经营情况,同时为能对标2019年,也将2019年的同店经营天数调整为270天以上。

年报数据显示,2020年海底捞在一线、二线、三线及以下城市的同店日均销售额分别为10.5万元、10.65万元、10.8万元,分别同比降低23.3%、16.9%、10.3%;2020年海底捞整体同店日均销售额为10.49万元,较2019年的12.75万元下降了17.7%。而在2019年,海底捞的同店增长率也仅为1.6%。

成本攀升拖累净利率

急欲快速扩张并未给公司带来利润的同时,还使得海底捞的成本上升。截至2020年底,海底捞的原材料及易耗品成本为122.62亿元,同比增长9.1%,在总收入中占比达到43%,为这一指标2018年以来的最高;员工成本亦是如此,为96.76亿元,同比增长21.1%,占总收入比为34%。

海底捞在年报中表示,原材料及易耗品成本增长“主要由于我们业务扩张及抗疫所用的消杀类物料耗用有所增加”;而员工成本增长“主要由于业务扩展导致员工人数增加及员工薪资水平提高”。

值得一提的是,2020年海底捞财务成本剧增88.2%,达4.46亿元,“主要由于业务扩张,导致租赁负债利息增加,以及银行借款利息增加所致。”数据显示,2020年海底捞新增银行借款42.2亿元,截至2020年12月末,还有银行借款39.89亿元。

成本快速上升,也进一步积压了公司的净利率。Wind数据显示,2017年至2020年,海底捞的净利率分别为11.21%、9.7%、8.82%、1.08%,呈现下降趋势,且2020年净利率下降更为明显,呈加速趋势。

在盈利不佳的情况下,或许是对资金的饥渴,海底捞又通过发债融资。2021年1月,海底捞发行了6亿美元于2026年到期的2.150%票据,用于企业经营。

海底捞在年报中表示:“预期我们会进一步拓展餐厅网络。”由此来看,未来,海底捞的门店餐厅扩张或许仍将继续。但是,一直以服务为口碑的海底捞,也出现被指过度服务、会员分级差别对待等情况。海底捞如何在保障稳健盈利增长的同时,提供一致卓越的服务和质量,或许是其将面临的巨大挑战。

《投资者网》就本文相关内容联系海底捞,公司未予置评。(思维财经出品)■