来源:正经社

2020年底,九州通创始人刘宝林正式退居二线。

自1985年以来,刘宝林以承包镇供销社医药商店起步,将九州通发展成了全国最大的民营医药流通企业。

同样是在2020年,九州通营收突破千亿元大关。虽然比原计划晚了一年,但以千亿元规模为退居二线的刘宝林献礼,也颇为应景。

借此,九州通也夯实了在全国民营医药流通领域的龙头地位。但股价近五年来都徘徊在10多元区间(前复权)的萎靡背后,种种隐患也颇为显眼。

01

高存高贷仍然凸显

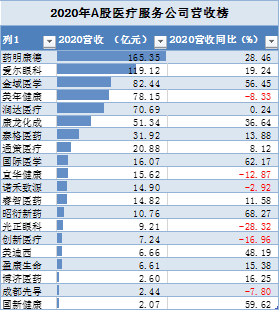

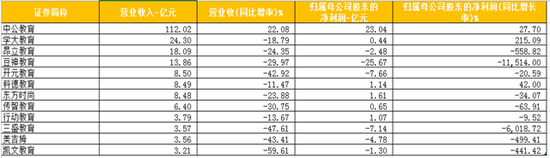

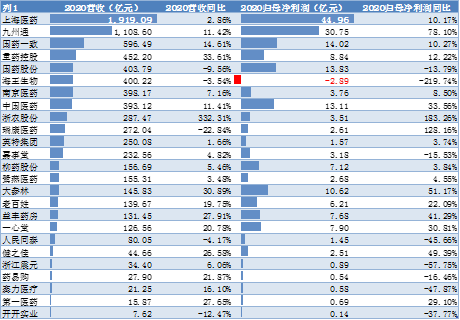

2020年度报告显示, 2020年,九州通营收为1108.60亿元,同比增长11.42%;归母净利润为30.75亿元,同比增长78.10%。

然而,《正经社》医药分析师梳理发现,亮眼的数据背后,也潜伏着难言乐观的信号。营收方面, 2016年-2020年,分别为615.57亿元、739.43亿元、871.36亿元、994.97亿元和1108.60 亿元。照此推算,虽然营收规模呈稳步增长态势,增速却是逐年下降:2017年-2019年,营收分别同比增长20.12%、17.84%、14.19%和11.42%。

归母净利润方面,2016年-2020年,分别为8.77亿元、14.46亿元、13.41亿元、17.27亿元和 30.75 亿元。照此推算, 2017年-2020年,归母净利润分别同比增长64.88%、-7.26%、28.78%和78.10%,波动幅度较大。

尤其是在2020年,归母净利润猛增近八成。究其原因,是参股的爱美客在创业板挂牌,为其带来公允价值变动收益,以及其全资子公司上海九州通医药有限公司获得一笔土地补偿收益,导致公司非经常性损益大幅增加:

扣非后的归母净利润为18.66亿元,相较于千亿元的营收总量,扣非净利率只有1.68%,比起国药控股等国企来说,有一定的差距。

应收账款方面,2020年,应收账款高达250.77亿元,同比增长9.44%。到了2021年第一季度末,这一数字进一步增加到了300.76亿元。

下游回款周期变长,应收账款相当于近三分之一的公司营收,这增加了九州通对营运资金的需求,经营现金流或出现恶化,需通过外部融资改善。

资产负债率方面,2016年-2020年,分别为68.99%、62.46%、69.43%、69.12%、68.32%,始终接近70%的高位。

从负债结构来看,2018年末-2020年末,流动负债占负债总额的比例已经连续三年超过90%,分别高达95.62%、93.43%和92.98%。

同时,受有息负债持续走高的影响,近年来九州通的利息费用也在持续增长。

2020年,其利息费用高达10.27亿元,相当于扣非后归母净利润的55.04%。

饱受市场关注的是,在不惜花费巨额利息费用、大规模举债的同时,九州通账上还躺着大量的货币资金:2020年末,货币资金余额达148.09亿元,而公司长期借款、短期借款、应付债券合计180.14亿元。

事实上,有业内观察人士指出,近年来,九州通在货币资金充裕的情况下,还不断进行着高额融资,“高存高债”,屡屡被市场质疑。

2019年5月,证监会也曾要求九州通说明大额借款和大额货币资金的必要性、合理性。

如今,长期负责公司法务风控审计工作的刘长云出任新一届董事长,或许也有九州通加快回款、改善现金流和优化负债的考量。

02

主营阵地遭受抢食

业务板块方面,九州通也是亮点颇多。比如,2020年,九州通互联网电商平台业务大增34.3%,达到33.46亿元。

不过,在“大后方”基层市场,九州通在2020年却毫无建树:跟2019年相比,基层医疗机构的收入下降了0.24%。

一直以来,九州通主要依靠“以市场分销为主”的经营模式,瞄准的销售对象正是基层医疗机构等下游客户。数据显示,在医药销售板块,其已经覆盖了绝大部分基层医疗机构和诊所。因此,被业界形象地称为“农村包围城市”。

如今,《正经社》医药分析师发现,种种迹象表明,这一块长期不被重视或者说重视不够的蛋糕,正在迎来越来越多的抢食者。

尤其是以三大国企为代表的同行业公司,正纷纷加大并购重组地方医药企业的速度,冀图借此扩大在基层市场的话语权。

其中,国药控股在2018年砸下38.66亿元,用以基层渠道建设,还在2019年不惜举债收购安徽省医药集团;上海医药则从2018年开始,先后收购了辽宁医药、海南天瑞等;华润医药自上市以来,先后收购了江苏、四川等省份的地方流通公司。

面对同行对其“大后方”的觊觎,九州通也有所警觉,并宣称将顺应市场变化,加大向基层医疗机构倾斜的力度,以进一步提升市场占有率。

然而,同一时间的事实却是,九州通加大的是对二级及以上医疗机构的布局:2020年,二级及以上医院有效客户达7480家,较2016年的4000余家增长近乎一倍;这部分业务上的营收达247.37亿元,同比增长了13.73%。

九州通副总裁刘兆年就曾透露,公司目前开始着力突破这块“难啃的骨头”。

但加快对二级及以上医疗机构的业务布局,也会为九州通带来不利的影响。

首先,二级及以上医疗机构具有结算周期较长的特点,这一定程度上会加剧九州通的应收账款逐年递增的趋势。

再者,二级及以上医疗机构一直都属于国有企业的强项,民营企业的薄弱点。九州通在这部分业务的营收,也只占到其药品销售额的20%。而随着九州通逐渐深入这部分业务领域,势必会加剧与国有企业的竞争态势。

当下的九州通,没有继续加大“大后方”的保护力度,反而在国有企业的核心业务领域发力。如此战略安排的合理性,值得进一步思量。

03

突破阵地守护不易

随着行业竞争的不断加剧,越来越多的企业明白了一个道理:只有在一些垂直领域或者环节取得压倒性的优势,才有可能持续地保持增长。

九州通首选的突破口,是医疗器械。

2016年以来,三大国企不惜举债并购抢地盘;身为民营企业的九州通自知实力不济,选择的是“避其锋芒”,围绕医疗器械并购拓展。

到了2020年,九州通医疗器械板块实现销售213.36亿元,同比增长38.24%,已经占到整体销售额的19.35%。

九州通对医疗器械板块抱有如此大的预期,是基于这样一个逻辑判断:国外市场的医疗器械规模与药品基本上持平,因此国内的市场增长空间也一定很大。

目前,九州通不仅在医疗器械的销售渠道方面成果显著,而且还形成了“美体康”和“九州通用”两大自有品牌。

更有消息称,九州通考虑把医疗器械板块单独剥离出来独立运营,最终实现分拆上市。对于此传言,九州通并未做出回应,但也可以看出其对医疗器械板块确实足够重视。

不过,《正经社》医药分析师发现,医疗器械板块也有其弱点,首先表现为毛利率低。

2020年,九州通医疗器械板块实现销售213.36亿元,毛利达14.99亿元,同比增长高达47.65%。不过,经计算,该板块的毛利率仅有7%。比起公司整体8.93%的毛利率来,低了近两个百分点。因此,如继续加大医疗器械板块的布局,很有可能进一步拉低公司整体毛利率。

此外,医疗器械板块的准入门槛很低,随着越来越多的企业发现其规模潜力,势必将引发整个行业的激烈竞争。

主要的竞争压力还是来自于三大国企。国药控股在2020年年报中就宣称,公司已初步具备了医用耗材品类内百余品规产品的生产制造能力,产品销售网络已经覆盖了全国范围内的31个主要城市。

华润医疗也在这个板块加速布局,仅在陕西,其医疗器械业务就已快速地覆盖了307家医疗机构。

九州通在各大业务板块守成、进取的前景如何?《正经社》将持续关注。