小加特意整理出一些投资者常提的问题,帮助大家快速了解债基这个品种。

01

债基是什么?

债基是指将80%以上的基金资产投资于债券的基金。

债券说白了,就是一种表明债权、债务关系的凭证。投资者把钱借出去,定期获取一定的利息,到期后收回本金。

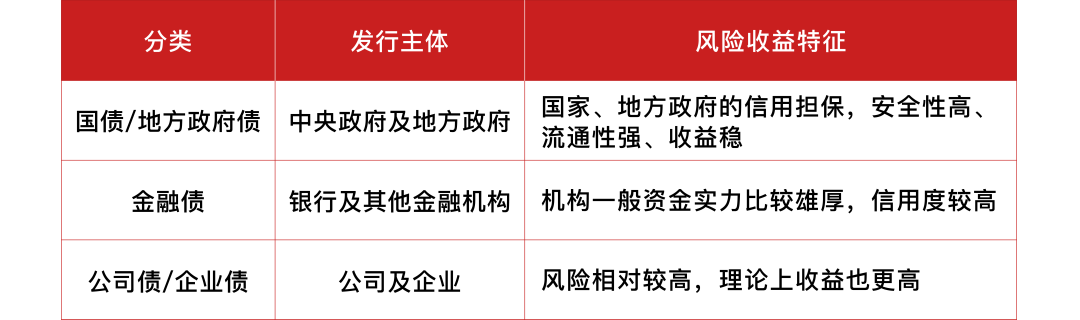

按发行主体、信用状况、募集方式等不同,债券可以分很多种类,如国债、地方政府债券、金融债券、公司债券、企业债券等。

国债、地方政府,发债主体是国家或者地方政府,因为有国家、地方政府的信用担保,安全性高、流动性强,收益也比较稳定。

金融债一般是指银行及其他金融机构发行的债券,这些机构一般资金实力比较雄厚,信用度较高。

而公司债、企业债通常是公司及企业发行的债券,风险相对较高,回报上限也会比国债、地方政府债和金融债更高一点。

表:主要债券分类及其风险收益特征

理论上,从风险和收益角度,国债<地方政府债<金融债<公司债/企业债。

02

债基的收益来源

那债基收益来自哪?一般来说,它的收益由三个部分构成:

一是利息收入。利息收入是债基最主要、也是最稳定的收益来源。债券的票面面值通常是100块钱,所以这部分收入的高低主要取决于票面利率。计算利息收入就是用票面面值乘上票面利率。

举个例子,某债券的票面面值是100块钱,假如票面利率是年利率6%,那么每一年的利息收入就是6块钱。

信用评级低的债券发行人,通常会以提升票面利率的方式来吸引借款;到期期限长的债券往往也会提升票面利率来弥补投资者的流动性损失。因此,基金经理如果想要获得更高的利息收入,一般会采取信用下沉(购买低评级债券)或者拉长期限(购买剩余期限较长的债券)的方式,但风险也会随之加大。

二是价差收入。价差收入是指债券买入价与卖出价,或者买入价与到期偿还金额之间的差值。

简单点说,假如你用100块钱买入了一张债券,然后债券的价格上涨,你以105块钱卖出,此时你的价差收入就是5块钱。

影响债券价格的因素有很多,市场利率波动、借款人信用变动、宏观经济情况变化都会引起债券价格的波动,从而形成价差。

一般来说,市场利率上升,债券的价格就会下降;反之市场利率下降,债券的价格就会上升。除此之外,借款人信用下降、宏观经济环境恶化都会导致债券价格的下降。

值得留意的是,到期期限不同的债券价格受利率的影响幅度也不同。一般来说,到期期限越长,债券价格受利率影响的幅度越大。

所以,从投资的角度来说,当市场利率处于低位,预期未来市场利率会上涨,债券价格下降,投资者应选择投资短债基金,可减少利率上涨对债券价格的不利影响。

反之,当市场利率处于高位的时候,预期未来市场利率会下降,债券价格上升,投资者可考虑中长期纯债基金,以最大化债券价格上升带来的收益。

三是杠杆收入。杠杆说白了就是借钱投资,基金经理把手头持仓债券质押出去,借钱来投资。像开放式债基的杠杆率最高可到140%,封闭式/持有期债基杠杆最高可达200%。

虽然债券基金风险不高,但为了进一步增厚收益,在运作过程中也会使用杠杆,杠杆率越高,债基的风险也越高。

举个例子,大家可能更容易理解。假设一只债基的资产规模是10亿,预期年化收益率为5%。此时,基金经理通过增加1.4倍的杠杆,借入4亿,将资产规模提升到14亿,假设借钱成本是3%,那么这只债基的预期年收益就变成14*5%-4*3%=0.58亿,预期年化收益从5%提升至5.8%。

债市行情好的时候,投资者情绪乐观,更倾向于加杠杆,以此来提升投资收益率;在债市走熊的时候,使用杠杆的成本增加,市场上的投资机会也比较少,投资者倾向于降低杠杆。

因此,我们会看到,债券牛市时,债基的整体杠杆率通常会上升,熊市时,杠杆率会偏向保守。

03

债基的风险

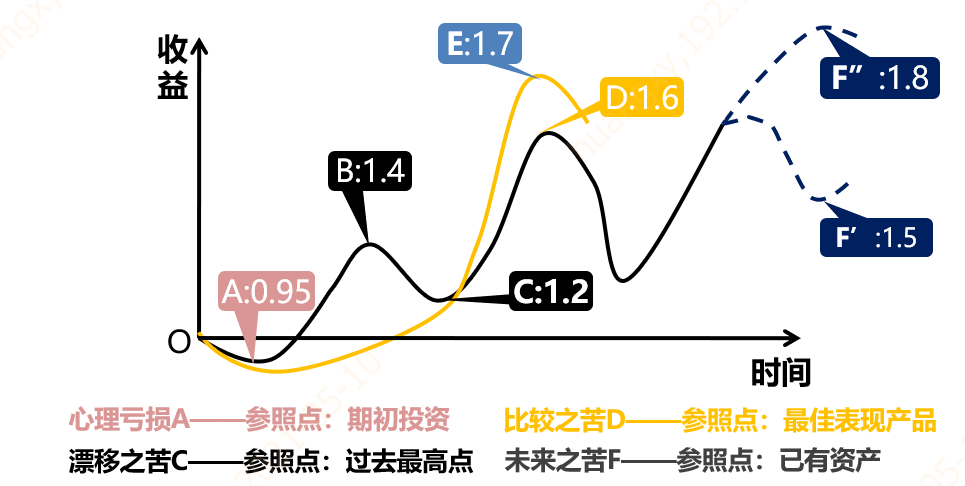

在投资的世界里,收益和风险通常是一个硬币的两面,了解完债基收益的来源,接下来,最好知道这个品类风险所在。

债基风险高于货币基金,但低于权益类基金,但低风险≠零风险,它也有自己的风险点,最大风险来自于利率,另外还有流动性、信用等风险。

先说利率风险,它是所有债基都会面临的风险,指的是市场利率上升导致债券价格下跌,从而带来损失的风险。

有些朋友可能不太理解为什么利率上升,债券价格就下跌。小加给大家举个简单的例子,比如利率处于较低水平时,政府发行了一期国债,票面利息随行就市定为3.3%,现在利率上行,票面利息也提高到了3.5%,原来的债券持有人就有冲动抛售手中债券,买入新发行的债券,从而导致债券价格下降。

流动性风险是指投资者无法在短期内以合理的价格将债券出手。一方面,投资者需要通过降低价格来寻求可能交易的对象;另一方面,如果卖掉债券是为了给另一笔提供资金,由于短期无法变现,投资者将失去投资机会。

信用风险也就是最近几年大家经常听到的债基“踩雷”风险,它是指发行债券的借款人,由于不能够按时支付债券利息或偿还本金,而给债券投资者带来损失的风险。

最近两年,信用债爆雷事件经常见诸于媒体和自媒体,其实质就是发债主体经营状况出现问题,没法按时支付债券利息,从而引发违约。

债基重仓债券一旦违约,可能引发其净值大幅下跌,对债基这种波动较低的品种来说,“踩雷”可能是它遭遇到的最严重的风险之一。

但“踩雷”只是少数,基金通常只投资于信用评级较高的债券,有实力的基金公司都会组建内部信用评级团队,来进一步甄别发债主体的还款能力。像中加基金就拥有一支专业且经验丰富的信评队伍,来为投资保驾护航。

我们在选择债基时,最好也多留意基金经理的经验能力、及基金管理人的整体投研能力。

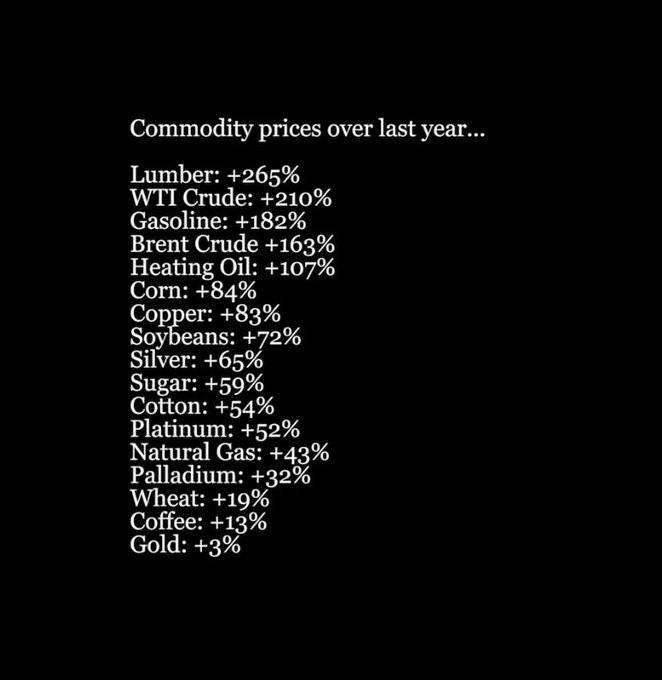

最后,还要提醒大家注意,债基可能存在的通胀风险,叫购买力风险,它指的是由于通货膨胀导致债券卖出,或到期偿还时,获得的现金购买力降低了。

举个例子,假如你年初投资了100块钱的债基,年化收益率为3%,每年的通货膨胀率是6%,那么年末你的投资总价值是103块钱,但是由于这6%的通货膨胀率,年初价值100块钱的商品的年末价值变成了106块钱。此时,你在年初用100块钱可以购买到的商品在年末却买不到了,你的实际投资收益率为负值。

总之,与股票类基金高风险、高收益相比,债基胜在收益稳定,波动小,且与股市相关性低,费用低廉,忍受不了股市波动的朋友,可以多关注一下。

但债基品类那么多,到底哪种更适合自己呢?别着急,后面小加会带着大家深入了解债基的分类。

最后,小加要插播一个小广告,隆重介绍中加基金固收团队领军人、王牌债基经理闫沛贤。他管理的中加纯债一年(A类:000552,C类:000553)将于6月初打开申购,该基金长期业绩优异,获得过“五年持续回报普通债券型明星基金奖”,感兴趣的朋友可以持续关注一下~

注:英华奖来源:《中国基金报》,2020年10月28日;明星基金奖来源:《证券时报》,2020年6月29日。

闫沛贤在管基金业绩:中加聚盈四个月定开A成立于2019年5月29日,2019年度、2020年度、2021年一季度净值增长率/业绩比较基准增长率分别为5.79%/1.47%,3.02%/-0.06%,1.06%/0.20%。中加纯债一年A成立于2014年3月24日,2016年度、2017年度、2018年度、2019年度、2020年度、2021年一季度净值增长率/业绩比较基准增长率分别为4.78%/2.89%,2.71%/2.88%,6.58%/2.88%,6.15%/2.88%,3.40%/2.89%,1.29%/0.70%。中加纯债债券于2016年12月23日转型,2017年度、2018年度、2019年度、2020年度、2021年一季度净值增长率/业绩比较基准增长率分别为3.97%/-0.34%,6.39%/8.85%,6.70%/4.96%,3.37%/3.05%,1.19%/0.98%。中加颐合纯债成立于2018年9月13日,2019年度、2020年度、2021年一季度净值增长率/业绩比较基准增长率分别为4.14%/1.31%,2.49%/-0.06%,0.46%/0.20%。中加颐鑫纯债成立于2018年9月14日,2019年度、2020年度、2021年一季度净值增长率/业绩比较基准增长率分别为3.85%/3.87%,2.17%/2.58%,0.46%/0.63%。

数据来源:中加基金产品定期报告。

风险提示:基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。债券市场存在风险,基金净值可能产生波动。中加纯债一年投资范围包括可转换债券,需要承担可转换债券市场的流动性风险、债券价格受所对应股票价格波动影响而波动的风险,以及在转股期不能转股的风等,其风险水平高于纯债基金。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。管理人目前给予中加聚盈四个月定开的风险等级为中风险,投资人在进行投资决策前,请仔细阅读本基金的《基金合同》和《招募说明书》等法律文件,并选择适合自身风险承受能力的投资品种进行投资。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。中国证监会的注册并不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。