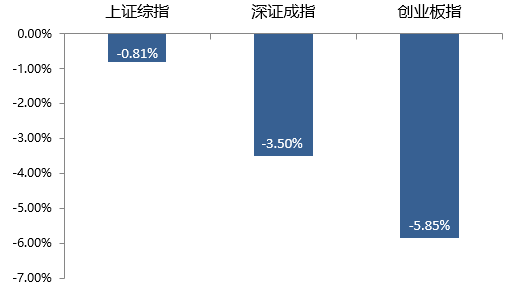

“固收+”走进投资者视野应该是从2019下半年开始的,A股市场2019-2020连续两年的明显上涨使得“固收+”取得良好业绩似乎是一件顺理成章的事情。但是,2021年春节过后,A股的剧烈波动让许多基民措手不及,号称“进可攻、退可守”的“固收+”产品也开始被认真审视。

2021年一季度,市场中很多定位“固收+”的产品出现了不同程度的负收益,甚至在一季度股票市场的调整中出现“惊人”的净值回撤,这显然与“固收+”的产品定位是难以相符的。那么对于投资者来讲,如何选择真正稳健的“固收+”基金呢?

我们以安信“固收+”代表产品——安信稳健增值混合基金(A类:001316、C类:001338)为例,看看一只好的“固收+”产品都有哪些特点。

1、回撤小,净值曲线稳而向上

安信稳健增值是安信基金的“固收+”旗舰产品,自2015年5月25日成立以来,该基金的净值曲线走出了一条平稳向上的路线,没有出现较大幅度的波动。截至3月31日,安信稳健增值A累计净值增长率50.46%,年化收益率达7.23%,最大回撤仅-2.61%。

2、穿越牛熊,季季正收益

作为一只经典“固收+”产品,安信稳健增值混合基金自2015年5月成立以来,经历A股多次阶段性大调整,如2015年3季度、2016年1季度、2018年全年以及今年1季度,但截至2021年一季度末,安信稳健增值仍能实现成立以来连续23个季度正收益。这也是市场2015年5月以来上唯一一只实现连续23季度正收益的非债券、非货币型基金。

备注:连续23个季度正收益仅为过往业绩,不代表未来收益的保证。

3、体验好,持有半年历史正收益天数比例100%

对投资者来说,安信稳健增值也带来了较为舒适的持有体验。统计显示,截至2021年3月31日,投资者在任意时点买入该产品,持有半年或一年,历史正收益天数比例都是100%,历史平均收益率分别为3.51%和7.29%。

波动小、收益稳、体验好,这才是一只优秀的“固收+”应有之义。然而,不是所有的“固收+”都如安信稳健增值。那么,安信稳健增值背后的“投资秘密”是什么呢?答案揭晓!

张翼飞团队“固收+”策略三大特色

一个优秀的“固收+”产品离不开优秀的团队,2021年,安信基金专门设立了混合资产投资部,由张翼飞担任部门负责人,李君作为核心成员,组建与培养具备综合竞争优势的资产配置投研团队,从客户需求、产品设计、投资体验等角度出发,为投资者提供全品类的稳健投资工具。张翼飞团队的“固收+”策略具有以下三大特色:

1、资产配置,大道至简

一只优秀的“固收+”产品,本质上就是一个简单且有效的大类资产配置组合,即以固定收益资产作为基础资产,以一定的策略引入股票资产,在增厚投资组合收益的同时尽量降低波动。

在为收益做加法的同时,张翼飞团队的“固收+”策略也讲究给风险“做减法”,即减波动,主要体现在以下三个方面:

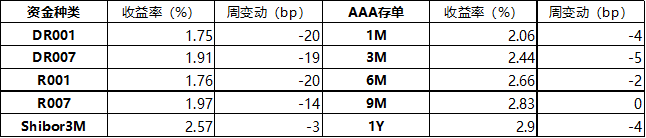

(1)在进行股债配置时,强调自下而上对债券、股票进行研究和配置。

(2)在债券投资中,以高等级、短久期的债券为主,放弃信用下沉,力争不踏入雷区。

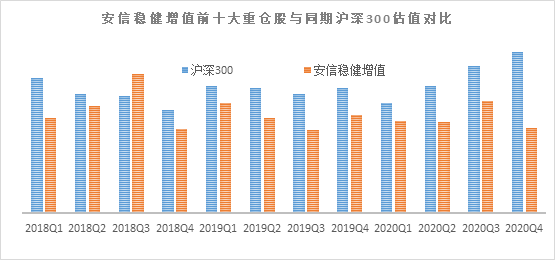

(3)在个股选择上,以配置相对低估值和高股息率的价值股为主,严守安全边际,寻找确定性较高的收益。从安信稳健增值过往的前十大重仓股水平看,重仓股整体估值水平基本低于同期沪深300指数,股息率则普遍高于同期沪深300指数股息率水平。

数据来源:安信基金产品季报、Wind,统计区间为2018年1月1日至2020年12月31日

2、滚动周期策略,力求本金安全

张翼飞团队的“固收+”策略会在投资中设置一定的策略周期(比如半年或1年),通过风险预算力求每一笔申购资金在对应的策略周期之后本金尽量不出现损失,同时获得相对稳定的收益。在此基础上,最关键的地方在于,策略周期会不断向前滚动,产品的盈利会不断投入到固定收益资产,而不是用于“追涨”风险资产,因此产品的净值曲线能够尽量保持稳定。

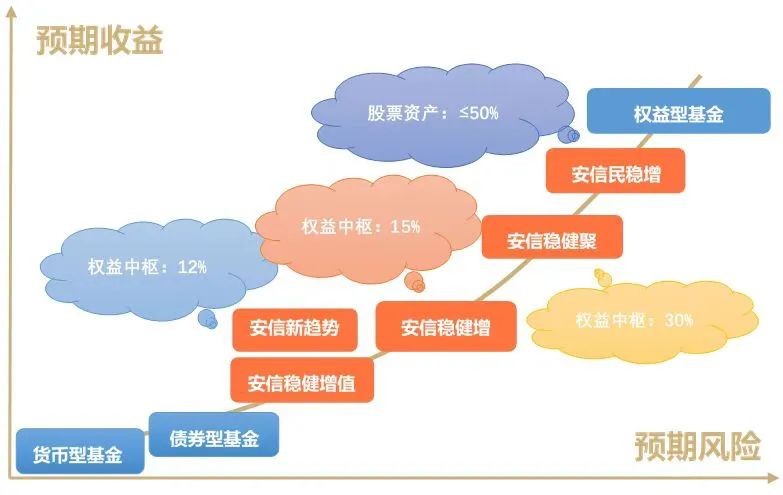

3、风险收益目标定位清晰

明确目标定位,也是张翼飞团队“固收+”策略的信条之一。针对不同的“固收+”产品定位,安信基金设置了不同的“风险预算”,以在安全垫的框架下去管理股票仓位。比如定位权益仓位中枢在10%左右、20%左右的“固收+”产品,安信基金会相应计算策略周期内安全垫的厚度,以此来测算股票组合整体最大回撤的承受幅度,并决定最终的仓位上限。

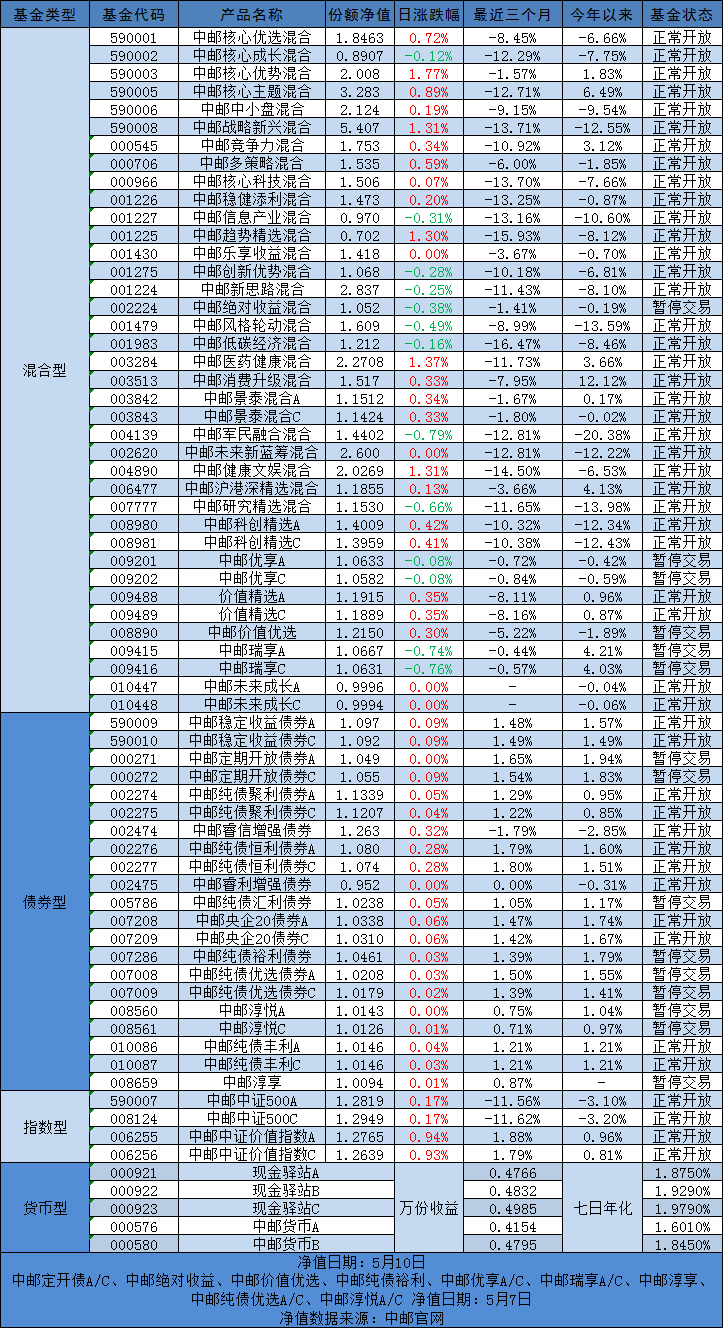

覆盖不同风险收益特征的“固收+”产品线

依托成熟的“固收+”策略,除安信稳健增值之外,张翼飞团队根据不同的客户需求,推出了一系列覆盖不同股票配置比例的“固收+”产品线,可满足不同投资者对风险收益特征的不同需要。如果您有配置“固收+”产品的需求,不妨看看安信基金混合资产投资团队的“固收+”家族,让不同需求的资金,都能够找到一处长期栖息地。