仁桥月度观点 | “通胀交易”可以持续吗?

仁桥资产

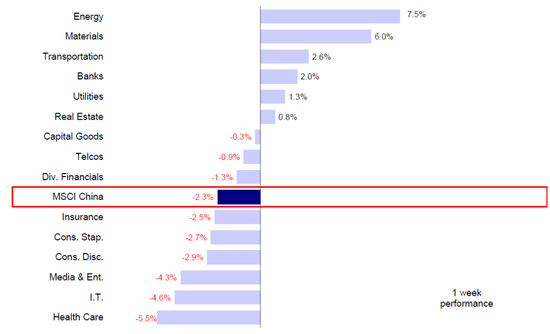

本月各指数表现分化较大。上证50下跌1.4%;沪深300上涨1.5%;中证500上涨3.7%;创业板上涨12.1%;在经历了两个月的大幅调整之后,本月核心抱团品种集体反弹,从一季报来看,尽管其中的多数品种延续了较好的增长态势,但基本在预期之内,且与全市场(除金融)170%的整体增速相比,也是乏善可陈,显然,增长短期已不再稀缺。这样的状态预计仍会持续,相伴随的是,未来白酒等抱团资产的吸引力将会持续下降。所以,本月的反弹应该是近两年趋势行情的尾声,而非新的开始。泡沫一旦破了也就回不去了。

最近,经常有朋友会问,既然多数抱团品种都是最好赛道内最优秀的公司,尽管估值贵,但坚持个两三年,扛过去不就可以吗?坦率的讲,我们非常欣赏和敬佩那些真正去做深度研究,有长期的判断力和预测力,能够不离不弃,始终陪伴公司成长的投资人,本质上这类风格和我们的逆向风格有着非常好的互补效应。但是,和逆向一样,这样的风格也应当是稀缺的,因为稀缺性是产生超额收益的必要条件。而当市场上有越来越多的人都采用这一策略时必然是有问题的,“坚持”看似是最简单的,但确是最难的,因为大多数人注定都抗不过去,这不是预测,而是事实。回顾13-15年的茅台,即便是再有信仰的人,事实上也没有几个可以熬过那段暗淡时光,事后去看,仅仅才两年而已。一切的背后都是人性使然,逆境中的坚持意味着要忍受业绩和考核的压力,要忍受客户和舆论的质疑,要忍受市场其他机会的诱惑。能坚持下来的人注定是寥寥的,站在当前这个时点,负向的反馈过程也许刚刚开始。

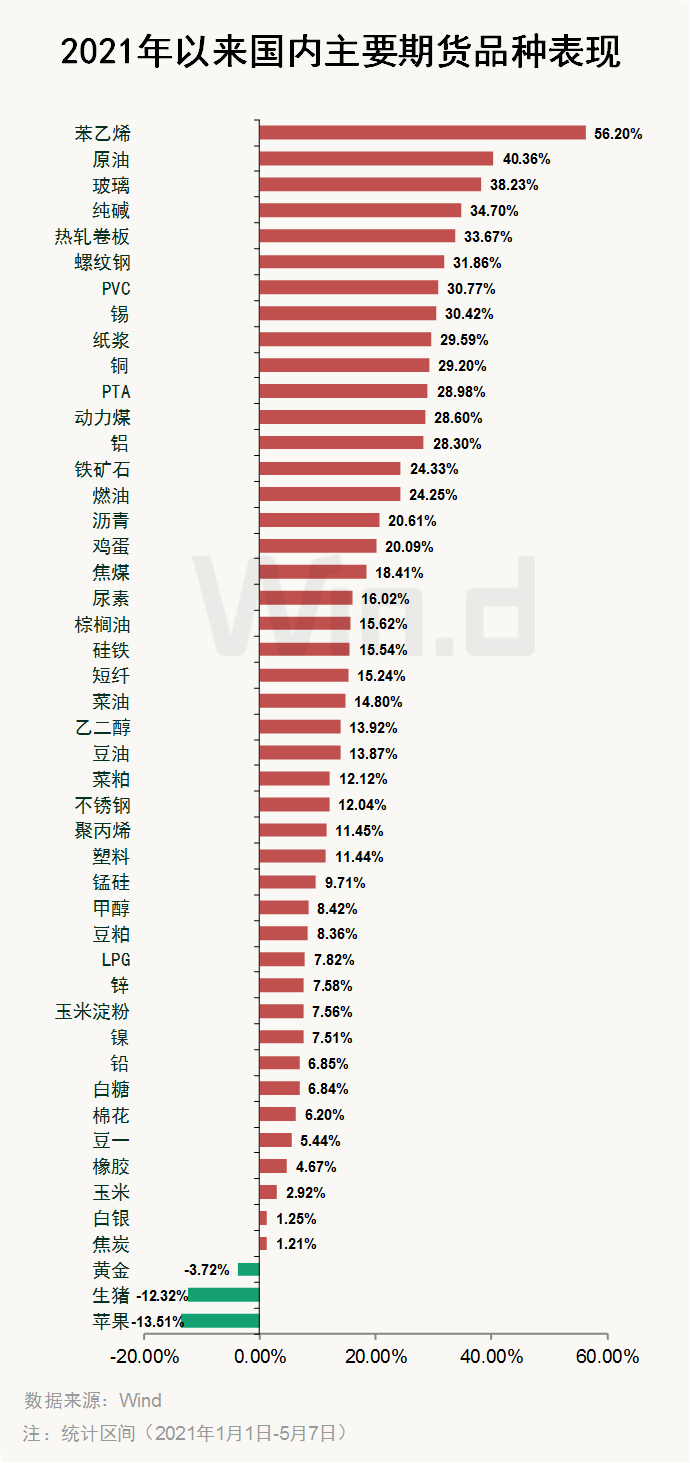

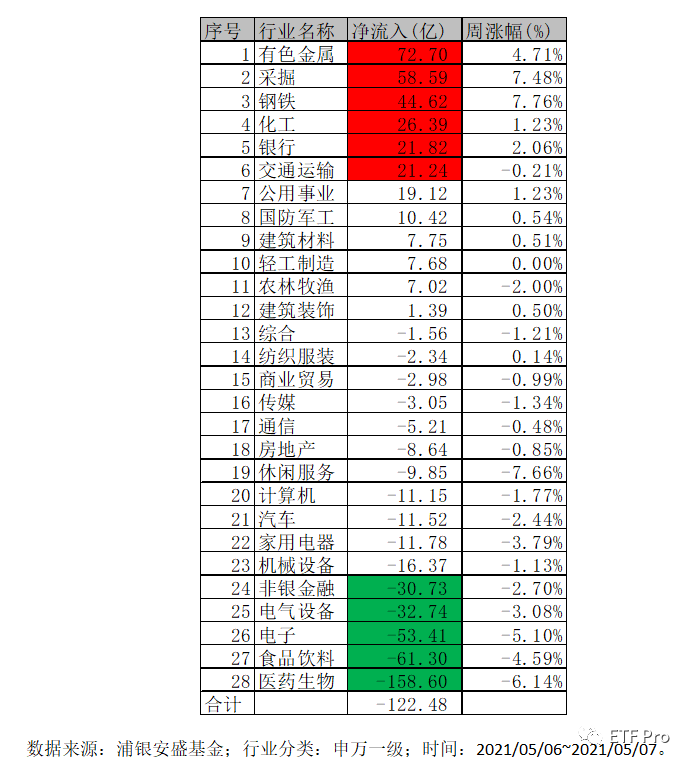

五一长假前后,市场对商品价格的关注陡然提升,其中以伦铜和铁矿石价格突破历史高点作为了标志性事件,“通胀交易”再次开启。“通胀交易”会不会接替“赛道交易”而成为市场新的主线呢?验证期不在当下,但确有可能。

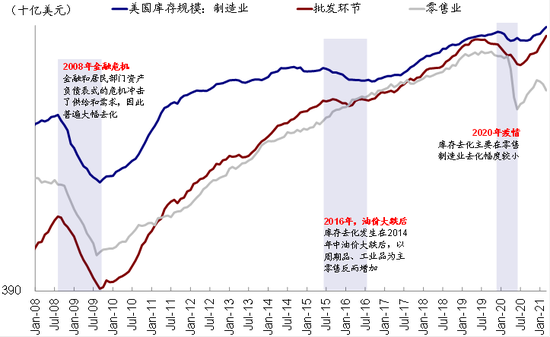

首先,为何验证期不在当下。其实今年以来,市场对通胀的一致预期都是比较明确的,即5,6月份是美国CPI的高点,同时也是中国PPI的高点,下半年会逐级向下,之所以有这样的预期,是因为大家相信本轮通胀的核心推手“需求脉冲”和“供给错配”都是短期的,是疫情扰动的结果,下半年随着宽松政策的逐步退出,通胀自然会回落。到目前为止,这样的逻辑似乎还没有问题,而一旦大宗商品短期停止上涨,这样的逻辑仍然会得到进一步的强化,所以,只有到下半年,当通胀并未回落,甚至出现新的涨价因素时,这样的逻辑才会被打破,市场的一致预期也才会重塑。

其次,为何确有可能呢。一方面,“供给错配”这个因素未必是短期的,本质上是高度不确定的。历史上看,影响全球通胀的大宗商品主要是石油和农产品。这两者的供给都具有很强的不确定性。石油受地缘政治的影响,农产品受天气和自然条件的制约。美国上世纪七十年代的滞胀期,就是在全球粮食危机以及二次中东石油危机的背景下发生的。而今天,自然灾害以及地缘政治仍然是不可控的因素,是需要密切跟踪的。另一方面,我们对下半年美国收紧流动性的动作仍然保持怀疑。今天的美国已不是四五十年前的美国,那时的美国还是一个债权国,而今天早已成为全球最大的债务国。提高利率的负面影响和代价无疑将会更大,所以,沃克尔当年铁腕治理通胀的手段今天未必可以直接效仿,相反,现在的美联储更像是伯恩斯时代的美联储,宽货币印钞票就像鸦片一样,终会上瘾的。

回到投资中,既然“通胀交易”确有可能,但验证期又不在当下,是不是可以选择等下半年明朗之时再果断采取行动呢?说实话,这种看似很有效率的方法从长期来看往往是缺少稳定性的,它超出了我们的能力圈,也不是我们一贯的应对之策。我们一直视投资过程为一个连续的行为而非多个重要的节点,尽管很多超额的收益确实发生在某些节点,但如果没有前面平淡但坚实的铺垫,重要节点的收益也未必可以实现。所以,当面对这些不确定但重要的风险事件时,我们的一贯做法就是把它作为组合风险管理的一部分,分配比例,提早布局,本质上牺牲了一部分的效率和收益,换取了多一点的稳定和确定。“通胀交易”,未完,待续!

总之,仁桥资产仍会以“绝对收益”为唯一目标,坚守“谨慎勤勉、与时为伴”的投资信条,注重“安全边际”,勇于逆向思维、独立判断,力争创造更稳定更优异的投资业绩,最后衷心感谢各位持有人对仁桥资产的信任!

声明:市场有风险,投资需谨慎。