来源:粤开崇利论市

粤开证券研究院首席策略分析师陈梦洁

投资要点

本周表现:市场缺乏持续热点,成交维持地量

本周三大指数悉数收跌,上证指数、深证成指、创业板指分别下跌0.81%、3.50%、5.85%。然而成交方面,两市成交明显回暖,日均成交8797亿,较前一周放量约500亿。指数受权重影响表现不佳,但市场赚钱效应有所回暖带动市场情绪和成交回暖。

行业方面,本周申万一级行业中,钢铁(+7.76%)、采掘(+7.48%)、有色金属(+4.71%)领涨,休闲服务(-7.66%)、医药生物(-6.14 %)、电子(-5.10 %)回调居前。

北上资金:回溯历史有迹可循,重点关注三条主线

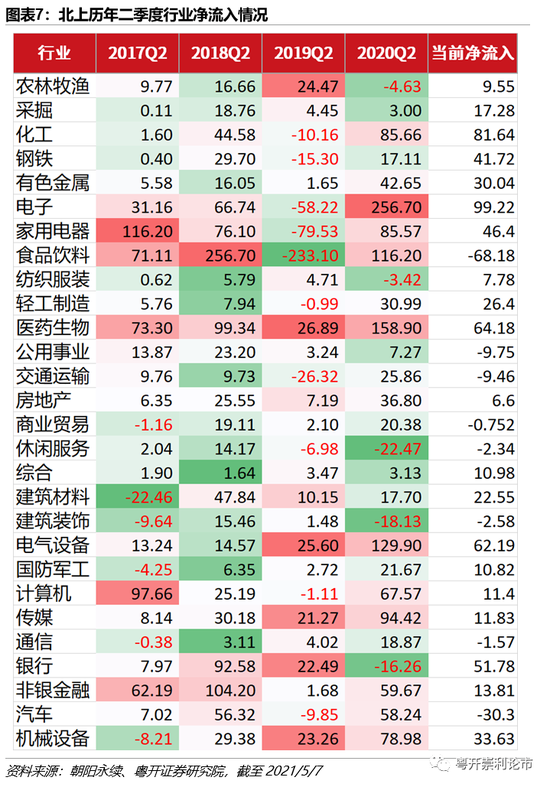

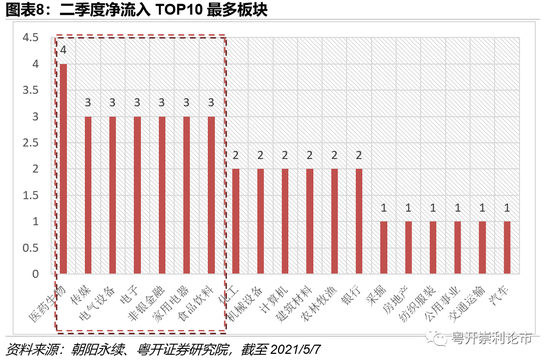

从2017-2020年二季度行业板块净流入情况来看,医药生物板块每年Q2净流入均为TOP10板块(上榜概率100%),家用电器、食品饮料、传媒、电气设备、电子、非银金融板块净流入居前次数最多(上榜概率75%)。

从近四年二季度板块平均涨幅和胜率来看,食品饮料、家用电器、非银金融、休闲服务板块区间涨幅均值具备明显优势;食品饮料、家用电器、非银金融、休闲服务、银行板块胜率均超75%,具备明显优势。

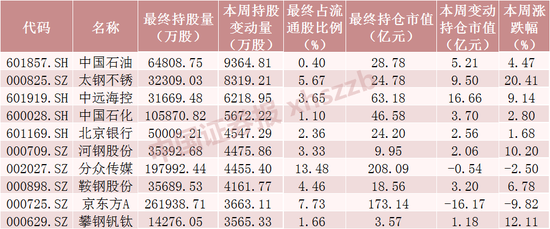

从近一个月北上资金加仓板块来看,顺周期板块明显更受资金青睐,从上游的有色、钢铁、采掘等原材料,进一步扩散到中游的化工、轻工、机械设备等板块,板块表现也较为出色。

结合行业板块二季度净流入情况、市场表现以及近期北上资金明显加仓顺周期方向三个维度来看,我们认为二季度可重点关注三条主线:一是,回溯历史,有较优异表现的北上核心资产,如医药生物、食品饮料、家用电器等大消费板块,非银金融、银行等大金融板块;二是,受益于全球经济持续复苏,大宗商品价格持续上行,市场活跃度好的,以化工、钢铁、有色金属、机械设备等为代表的顺周期板块;三是,行业景气度维持高位,北上持续流入的电气设备、电子、计算机等板块。

大势研判:红五月仍可期

当前宏观经济稳步复苏,制造业继续保持扩张态势,企业生产经营预期总体向好。4月份PMI虽然低于上月0.8个百分点,但仍高于临界点,也高于2019年和2020年同期水平,制造业继续保持扩张态势,经济运行持续稳定恢复。另一方面,4月中国出口与进口增速双双超预期,中国进出口总值4849.9亿美元,两年平均增速为33.3%,需求提振,全球贸易出现共振。

节后首周指数出现明显回调,尤其是前期反弹先锋创业板2日回调近6%。但是整体来看,近期市场赚钱效应并不差,指数主要受权重个股拖累下行,顺周期板块明显爆发,市场成交显著回暖。对于后市,指数震荡调整不改看多红五月观点,上涨初期筹码充分换手更有利于后续指数走稳,继续看多红五月震荡上行。

配置方向上,结合前文我们对北上资金的情况分析判断,建议关注顺周期+性价比+高景气三条主线:

一是,关注全球经济复苏链条上顺周期板块投资机会。在经济持续复苏的背景下,上游大宗商品价格持续上行,后续在需求提振、供需偏紧的驱动下,上游的需求将向中游的设备需求等传导,可关注上游的有色、钢铁、采掘等原材料,中游的化工、轻工、机械设备等板块;

二是,关注回调到位+历史表现优异的核心资产。从近四年二季度板块北上净流入、平均涨幅和胜率三个方向综合来看,医药生物、食品饮料、家用电器等大消费板块,非银金融、银行等大金融板块具备明显优势;

三是,关注高景气度产业链。关注供需结构存在缺口、高景气度运行、政策红利等多重因素共振下的电气设备、电子、计算机等板块的黄金投资机会。

风险提示:经济超预期下行,政策推进不及预期,外围环境超预期走弱

一、假如“聪明钱”也有一季报

(一)北上资金基本情况

(二)报告期内北上资金“经营”情况

2021年一季度,在全球经济持续复苏、国内疫苗大规模铺开、经济运行开局良好的背景下,北上资金稳中向好,坚定持续流入。

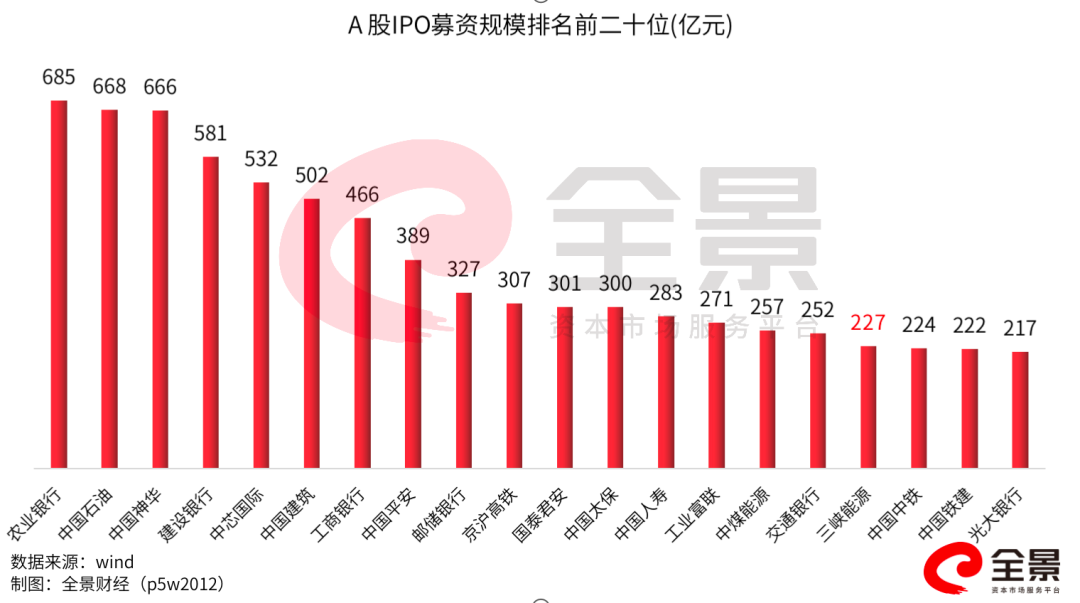

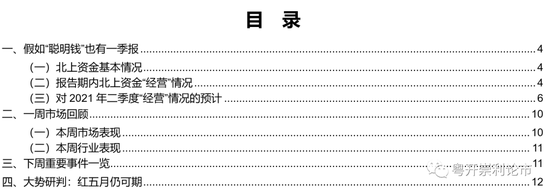

报告期内,北上资金总持股市值稳步增长至2.36万亿元,随着北上资金整体持股市值稳步在2万亿之上,北上资金已成为除公募基金外,国内市场主要的机构力量之一,成为主流投资风向的代表。

报告期内,北上资金买卖总额占A股总成交额的13.33%,占比逐步提升,即使考虑到交易的双向性,北上成交占比也占到市场的6.72%,成为影响股市的中坚力量。

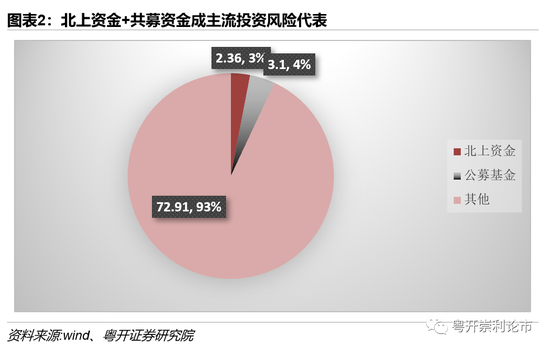

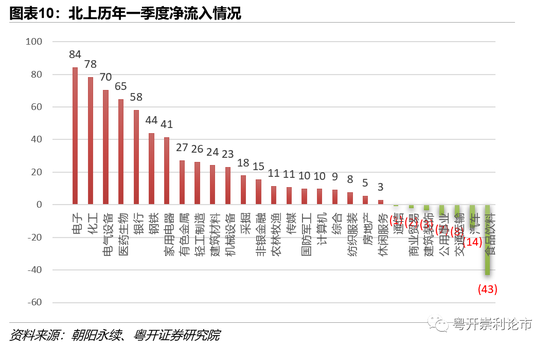

北上资金在全球经济持续复苏的背景下稳步流入,单季净流入998.92亿元,为历史一季度次高水平,仅次于2019年一季度的1254.36亿元。主要是由于去年同期受疫情影响,今年国内外经济持续复苏+外资持股比例显著偏低+外资长期看好我国资本市场等多重因素共振之下,北上资金保持持续流入。

报告期内,北上资金持股市值实现正增长220.27亿元,去年同期为负增长1281.78亿元,因此大致估算,北上资金期间浮亏为778.65亿元,去年同期为浮亏1102.81亿元。主要是由于,国内市场经历了2年慢牛之后,今年机构做多热情减退,结构性调整使得北上重仓股市值出现大幅缩水,拖累“业绩”表现所致。

(三)对2021年二季度“经营”情况的预计

1、总量:5月、6月业绩真空期,北上仍将保持净流入

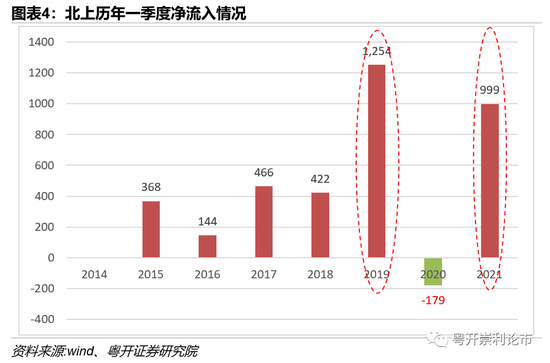

从历年二季度净流入情况来看,自陆股通股开通以来仅有1次净流出,净流入胜率达到85.71%。在外围不发生重大扰动的背景下,预计北上仍将保持净流入。

总量方面维持我们在年度策略中对北上资金的判断:今年在我国经济基本面持续复苏、我国资本市场对外开放程度稳步提升的背景下,外资持续增持我国股市,全年净流入有望达到3000-3500亿元。出于外资的资产配置的需求特性,我们认为在外围不发生重大扰动的背景下,预计北上“经营”保持稳定,1-6月净流入在1500-1750亿元,今年净流入额已达1530亿元,展望5月、6月,净流入增量在220亿。

从北上历年二季度净流入额来看,剔除开通初期净流入幅度较小影响,2017-2020年,二季度平均净流入687亿元,截至5月7日,今年二季度北上已净流入532亿元,则预计5月、6月净流入增量有望超150亿元。

整体来看,在5月、6月业绩真空期,我们预计北上净流入额较4月略有缩减,规模将在150-220亿元左右。

2、行业:回溯历史有迹可循,重点关注三条主线

从2017-2020年二季度行业板块净流入情况来看,医药生物板块每年Q2净流入均为TOP10板块(上榜概率100%),家用电器、食品饮料、传媒、电气设备、电子、非银金融板块净流入居前次数最多(上榜概率75%)。

从近四年二季度板块平均涨幅和胜率来看,食品饮料、家用电器、非银金融、休闲服务板块区间涨幅均值具备明显优势;食品饮料、家用电器、非银金融、休闲服务、银行板块胜率均超75%,具备明显优势。

从近一个月北上资金加仓板块来看,顺周期板块明显更受资金青睐,从上游的有色、钢铁、采掘等原材料,进一步扩散到中游的化工、轻工、机械设备等板块,板块表现也较为出色。

结合行业板块二季度净流入情况、市场表现以及近期北上资金明显加仓顺周期方向三个维度来看,我们认为二季度可重点关注三条主线:

一是,回溯历史,有较优异表现的北上核心资产,如医药生物、食品饮料、家用电器等大消费板块,非银金融、银行等大金融板块;

二是,受益于全球经济持续复苏,大宗商品价格持续上行,市场活跃度好的,以化工、钢铁、有色金属、机械设备等为代表的顺周期板块;

三是,行业景气度维持高位,北上持续流入的电气设备、电子、计算机等板块。

二、一周市场回顾

(一)本周市场表现

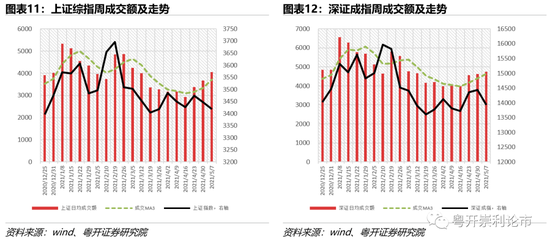

本周三大指数悉数收跌,上证指数、深证成指、创业板指分别下跌0.81%、3.50%、5.85%。然而成交方面,两市成交明显回暖,日均成交8797亿,较前一周放量约500亿。指数受权重影响表现不佳,但市场赚钱效应有所回暖带动市场情绪和成交回暖。

本周稳定、周期风格指数有所上涨。稳定风格本周上涨8.9%,周期风格本周上涨6.6%,成长风格本周下跌3.9%,金融风格本周下跌4.1%。

(二)本周行业表现

行业方面,本周申万一级行业中,钢铁(+7.76%)、采掘(+7.48%)、有色金属(+4.71%)领涨,休闲服务(-7.66%)、医药生物(-6.14 %)、电子(-5.10 %)回调居前。

三、下周重要事件一览

四、大势研判:红五月仍可期

当前宏观经济稳步复苏,制造业继续保持扩张态势,企业生产经营预期总体向好。4月份PMI虽然低于上月0.8个百分点,但仍高于临界点,也高于2019年和2020年同期水平,制造业继续保持扩张态势,经济运行持续稳定恢复。另一方面,4月中国出口与进口增速双双超预期,中国进出口总值4849.9亿美元,两年平均增速为33.3%,需求提振,全球贸易出现共振。

节后首周指数出现明显回调,尤其是前期反弹先锋创业板2日回调近6%。但是整体来看,近期市场赚钱效应并不差,指数主要受权重个股拖累下行,顺周期板块明显爆发,市场成交显著回暖。对于后市,指数震荡调整不改看多红五月观点,上涨初期筹码充分换手更有利于后续指数走稳,继续看多红五月震荡上行。

配置方向上,结合前文我们对北上资金的情况分析判断,建议关注顺周期+性价比+高景气三条主线:

一是,关注全球经济复苏链条上顺周期板块投资机会。在经济持续复苏的背景下,上游大宗商品价格持续上行,后续在需求提振、供需偏紧的驱动下,上游的需求将向中游的设备需求等传导,可关注上游的有色、钢铁、采掘等原材料,中游的化工、轻工、机械设备等板块;

二是,关注回调到位+历史表现优异的核心资产。从近四年二季度板块北上净流入、平均涨幅和胜率三个方向综合来看,医药生物、食品饮料、家用电器等大消费板块,非银金融、银行等大金融板块具备明显优势;

三是,关注高景气度产业链。关注供需结构存在缺口、高景气度运行、政策红利等多重因素共振下的电气设备、电子、计算机等板块的黄金投资机会。

扫二维码,注册即可领取6.xx%理财券>>