文 | 黄晓峰

2020年无疑是公募基金大年,并是产品业绩与公司营收双飞的一年。

据同花顺iFinD显示,2020年公募基金累计盈利逾2万亿元,同比增长70.26%,其中混合型基金盈利最高,达1.17万亿元。强悍的盈利能力助推公募基金规模首超20万亿元,全年新基金发行规模破3万亿元,创历史记录。

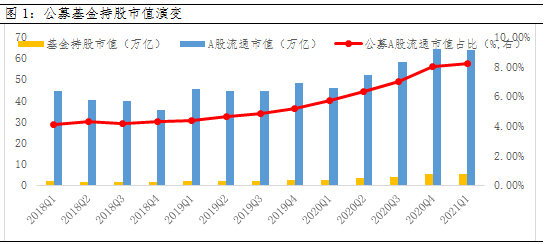

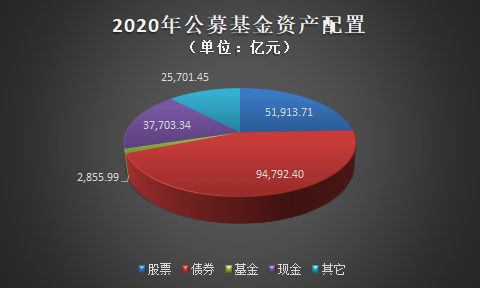

资产配置上,受2020年权益市场火爆等影响,公募基金股票持有市值5.2万亿元,占总值比24.4%,较中报上升5.6个百分点;债券持有市值9.5万亿元,占总值比44.5%,较中报下降4.6个百分点。制造业与金融业为配置最多的两个行业,分别占股票投资市值比59%和8.9%。

(数据来源:同花顺iFinD)

“好卖又好做”的市场使公募基金行业自身营收、净利大幅增加。据深圳市投资基金同业公会微信发布的《深圳基金公司2020年发展情况报告》显示,深圳地区基金公司营业收入达到295.05亿元,全国占比27.47%,净利润80.54亿元,全国占比21.53%。以此推算全国公募基金行业2020年营业收入超千亿,达1074.08亿元,净利润达374亿元。

12家公募基金净利超10亿

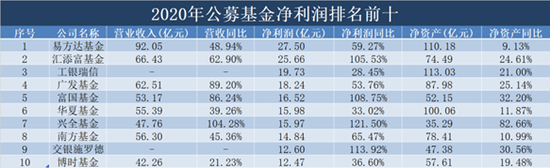

(数据来源:同花顺iFinD)

据同花顺iFinD,《今日财富》发现,截至4月19日,在可查的44家公募基金2020年业绩中,39家净利润为正,3家净利润为负,44家公募基金累计净利润达277.69亿元。

易方达、汇添富、工银瑞信、广发基金、富国基金、华夏基金、兴全基金、南方基金、交银施罗德基金、博时基金、建信基金、中银基金12家公司去年净利润均超10亿元。其中,易方达以27.5亿元的净利位居第一,同比上涨59.27%,成为2020年最赚钱的公募基金。

易方达基金向《今日财富》表示,良好业绩主要得益于整个基金行业大发展,以及投资者对公司的信任和对未来证券市场的信心。公司自成立以来始终专注于资产管理业务,各条线的投资理念清晰,投资风格稳定,投资流程不断优化,为客户创造了较好的回报。

与此同时,汇添富、富国基金、兴全基金、交银施罗德基金去年净利润同比增长皆超100%,分别为105.53%、108.75%、121.5%、113.92%,增速同样引人注目。

富国基金表示,公司的权益投资以“自下而上”的成长投资风格为主,力争在长期取得优异的回报。现已在重点行业研究实现全覆盖,并形成了传统宽基、主动增强、行业主题、稳健回报四条产品线。

(数据来源:同花顺iFinD)

与此同时,两极分化加剧。南华基金、中海基金、浙商基金2020年净利润为负,分别为-1168.56万元、-364.93万元、-86.16万元。

需要注意的是,南华基金已是连续第5年亏损。数据显示,自2016年11月南华基金成立以来,公司2016年、2017年、2018年、2019年的净利润分别为-143.05万元、-2409.06万元、-2224.71万元和-437.83万元。

面对亏损,南华基金、浙商基金均未回复。另据《今日财富》了解,中海基金由于合并基金子公司中海恒信的财务报表导致净利润整体呈负数,中海恒信目前未开展业务,其运作成本由中海基金承担。

头部“一拖多”,中小“迷你基”

在公募基金一片欣欣向荣,快速发展之际,部分情况仍值得警惕,其中,“一拖多”与“迷你基”在头部和中小基金公司中均有所体现。

伴随基金规模的快速增长,基金经理“一拖多”现象越来越严重。通常而言,指数基金以复制标的指数为主,其运作相对系统化、流程化、团队化和标准化,对基金管理人整体运营能力和金融科技依赖较高,对基金经理个人依赖度相对较低。但权益类基金却不同。

3月26日,交银施罗德发布公告称,旗下交银丰华债券A/C因募集期限届满,却未满足基金合同规定的基金备案的条件,因此基金合同不能生效。而此次新基金任职基金经理黄莹洁,在管基金已有9只,且多只基金近一年排名收益率位于同类后1/2。

头部公司里不乏“一拖多”。汇添富基金李云鑫,目前在管混合型基金7只,相关产品成立时间均未超过一年,除汇添富盈泰混合外,其余6只近一年业绩皆处同类的后1/2。汇添富胡奕在管基金9只,皆为混合型基金,成立期均不足一年,其中8只收益低于同期同类基金的平均。

相反地,富国名将朱少醒,迄今为止仅管理两只产品,旗下富国天惠成长混合基金成立已超15年,截至4月20日,该基金的任职回报为2079%;兴全基金董承非目前在管产品两只,兴全趋势投资混合、兴全新视野定开混合分别自2013年、2015年起管理至今;而睿远基金自成立以来,公募产品仅睿远成长价值混合和睿远均衡价值三年持有混合,目前均已停售。

从营销层面,新发基金或对市场更有吸引力,不断扩大旗下产品规模也是各基金公司的营收之本。但权益类基金产品数量、管理规模的增加意味着对基金经理、投研团队的更大挑战,通过基金经理“一拖多”来扩大规模难免有“竭泽而渔”之嫌。

除“一拖多”外,规模低于5000万元的“迷你基”则在中小基金公司中较为普遍。

数据显示,今年一季度,已有28只公募基金完成清盘,而根据公告,未来还有60多只基金在清盘的路上,包括凯石基金、新华基金、安信基金、景顺长城等公司。

(数据来源:同花顺iFinD)

导致基金清盘的原因通常有三:一是基金份额持有人大会表决通过;二是在基金合同约定的时间内,基金资产净值连续低于5000万元或基金份额持有人数量不满200人;三是达到基金合同约定的其他清盘条件。

据业内人士向《今日财富》表示,迷你基金目前业内较为普遍,基金公司会尽可能在适应市场需求的同时,由市场来进行优胜劣汰,这也可能是未来基金公司成长的必然经历。

而今年有清盘的某公募基金相关负责人向《今日财富》表示,清盘基金在成立初期由多家机构客户共同持有,但持有情况较为分散,由于客户赎回节奏不同,最终体现出单一客户占比较高的现象。目前产品清盘现已成为基金产品生命周期管理常规行为,并非都是由于“帮忙”资金撤出导致。

无论是“一拖多”还是“迷你基”,其发生都源自公募基金行业的快速发展、需求和供给的不平衡。而2020年往后,市场对公募基金投研能力、产品开发等也提出了更高的要求。

(陆美辰对本文亦有贡献)