来源:浙商基金微视界

如果有“时光机”,可以回到十年前,你会投资什么资产呢?

如果是在中国,那肯定回答投资房地产。如果在美国,那答案肯定是股市。

两种不同的回答,反映了不同资产在不同时间,不同地区的投资价值。

面向未来十年,中国最好的投资方向是什么呢?

要回答这个问题,就要从更宏观的视角去考察。中国过去十年,得益于人口红利,住房需求及其他因素,中国房地产迅速发展。

未来的竞争,是高端技术的竞争。面向未来,中国提出科创兴国战略,设立科创板并试点注册制,鼓励创新型企业投入研发试验,这是未来中国发展的关键。科创企业的发展壮大,或将给科创板带来更多的上升机会。对标美国纳斯达克指数,中国的科创50指数未来发展可期。

纳斯达克的上市公司涵盖新技术行业,包括软件和计算机、电信、生物技术、零售和批发贸易等,主要是由数百家发展最快的先进技术、电信和生物公司组成,它们是美国“新经济”的代名词。

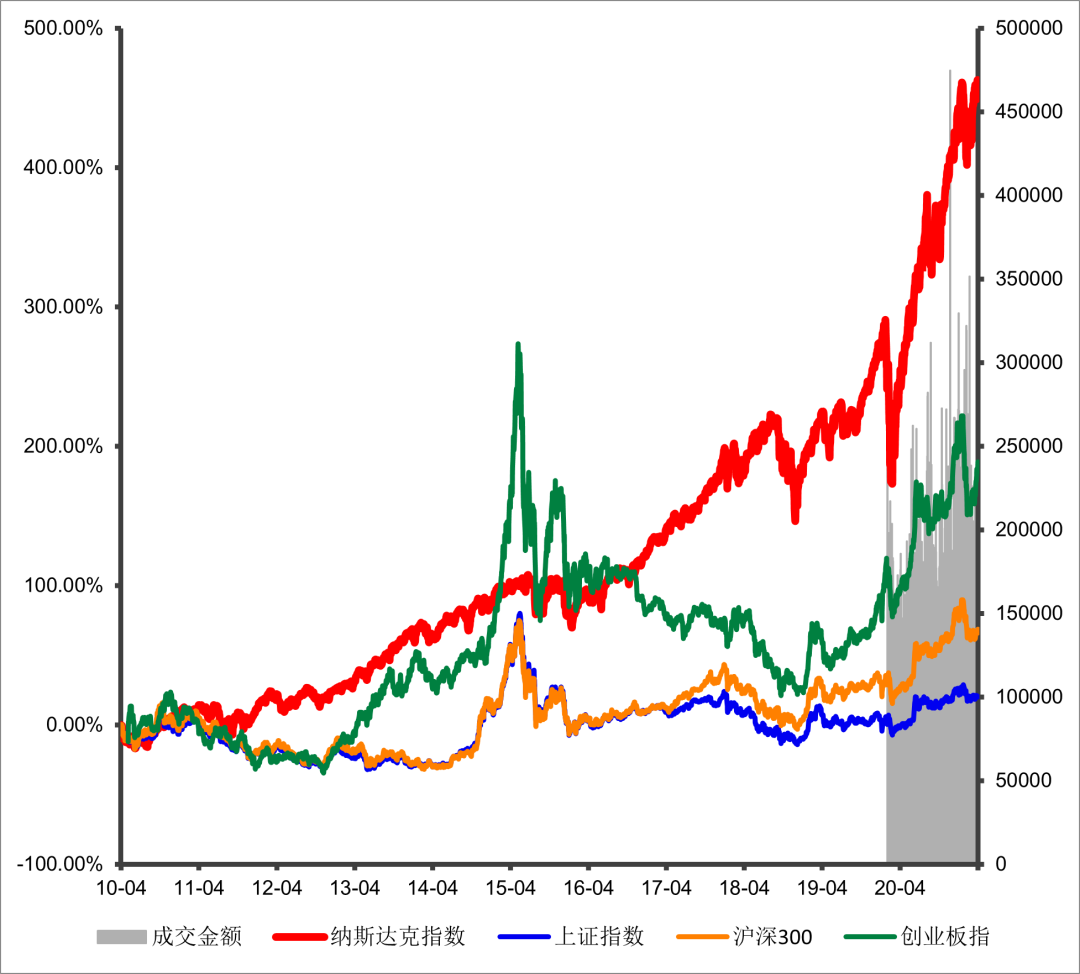

回顾美国纳斯达克指数,在过去的十年中实现了459.37%的涨幅,同期上证综指涨幅为20.52%,沪深300涨幅为68.76%。

各个指数近十年表现

数据来自wind,统计时间截至2021年4月29日

以科技股为首的美国纳斯达克指数长达十年的上行行情,并非偶然,而是天时、地利、人和。

过去十年,科技是美国经济的核心驱动力,市场有效性较高,而且有很多擅长投资的大师级人物出现。

回看中国,在过去十几年中,我们经济的核心驱动力是房地产和消费,房价在过去的二十年的表现有目共睹,消费行业各个龙头的涨幅也是持续攀升。未来,随着中国经济动能的转换,科技将成为驱动中国发展的重要力量,以半导体芯片、新能源汽车、新材料、生物科技等核心科技行业公司将在未来为中国带来持续的竞争力。未来,中国的科技创新领域将大有可为!

科技创新我们有准备,我们亦有实力。

工程师红利逐步释放。所谓工程师红利,指的是一个国家处于劳动年龄的工程师人口数量庞大,为发展科技创新型经济创造了有利的人才基础。从当前大学毕业生,尤其是,理科毕业生的数量来看,我国当下已经满足工程师红利。当前中国每年工学类普通本科毕业生超过140万人,工程师红利已取代人口红利,未来工程师红利的释放,将会给科技创新型企业注入源源不断的动力,促进经济的高速高质量增长。

技术基础已经具备。根据国家知识产权局知识产权发展研究中心发布的一个报告显示,当前全球专利申请量总体逐年增加,以6G通信技术为例,这个领域全球专利申请量已经超过3.8万项,而中国是专利申请的主要来源国,占比达35%,位居全球首位。

投融资额逐年攀升。据wind数据统计,2020年科创板融资额高达2226亿元,在各板块中排名第一,而主板、创业板和中小板的融资额之和为2493亿元。2020年IPO前十大个股融资额累计达1417亿元,占全年IPO融资总额的30%。其中,科创板独占7家,所处的行业包括芯片、生物科技等。

风险提示

数据来源:wind。风险提示:本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。本材料不构成投资建议,基金有风险,投资需谨慎。本产品由浙商基金发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。